『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

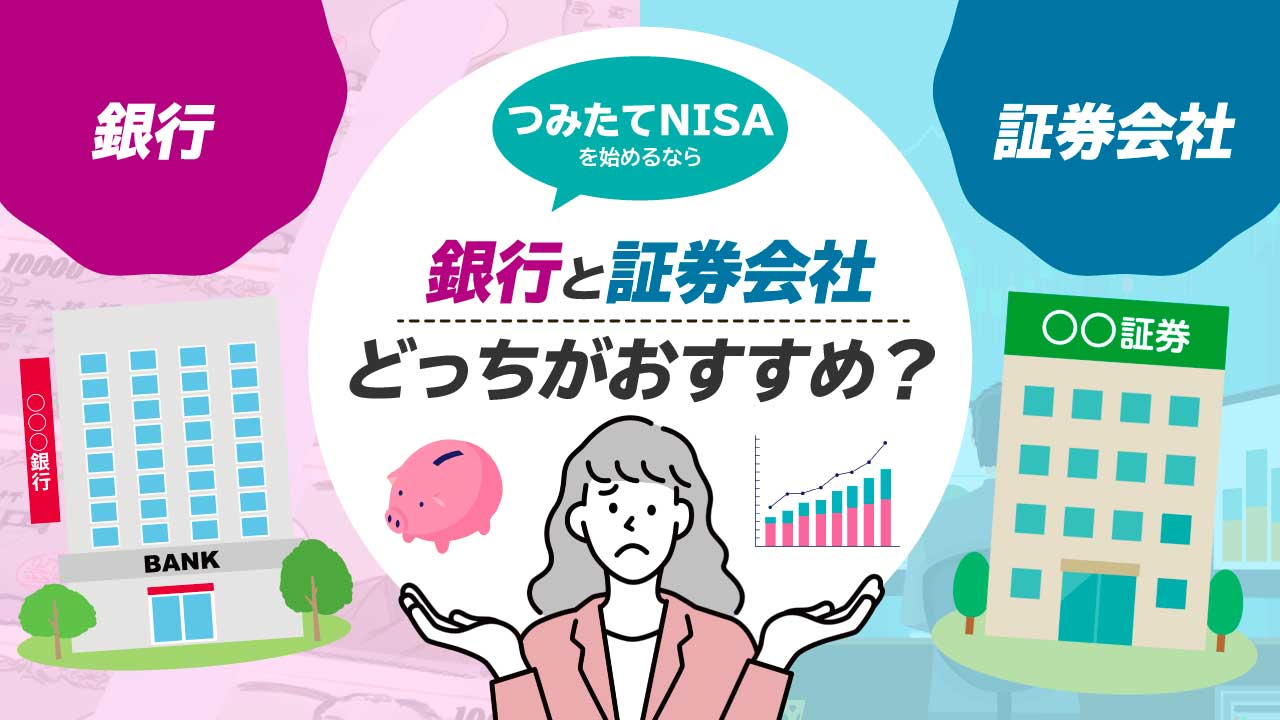

2024年から始まる新NISA制度に備えて、今年中につみたてNISAを始めておこうと考えている人は多いはずです。

つみたてNISAを取り扱う金融機関は、証券会社をはじめ、メガバンク、ネット銀行、地方銀行、信用金庫など全国に600近くありますが、「証券会社」と「銀行」の2つに大別されます。

そこで本記事では、つみたてNISAを始めるにあたり、

「つみたてNISAを銀行で始めるのはやめたほうがいいって本当?」

「証券会社と銀行とでは、何が違うの?」

「銀行で始めるなら、どこがおすすめ?」

という疑問をお持ちの方に、証券会社と銀行はどっちのほうがおすすめかを比較しながら解説します。

最後まで読めば、つみたてNISAのメリットを最大限に活かせる金融機関がわかり、自信を持って資産形成を始めることができます。

つみたてNISA制度の概要や、金融機関の選び方のコツなどについて復習したい人は、先に『つみたてNISAのおすすめ証券口座・銘柄は?NISAの始め方のコツを初心者にもわかりやすく解説』を読んでから本記事をお読みいただくと理解度が深まります。

1. つみたてNISAにおける「証券会社」と「銀行」の違い…向いているのはどんな人?

2018年に金融庁主導で始まった「つみたてNISA(ニーサ)」は、少額による「長期・積立・分散投資」を支援するための非課税制度です。2023年2月24日に金融庁が発表した「NISA・ジュニアNISA口座の利用状況調査」によると、2022年12月末時点のつみたてNISAの口座数は725万3,236万口座。

毎年40万円まで積み立てが可能で、最大20年間、合計800万円までの投資で得た利益と、投資信託から出る分配金が非課税になります。

まずは、つみたてNISAを始めるにあたり、証券会社と銀行ではどのような違いがあるのかを見てみましょう。なお、各項目については本文で解説するので、ここですべて理解しなくても大丈夫です。

■つみたてNISAの「証券会社」と「銀行」の違い

| 取扱い 銘柄数 |

株式投資 の可否 |

クレカ積立 の可否 |

最低投資 積立額 |

積立頻度 | キャンペーン | |

|---|---|---|---|---|---|---|

| 証券 会社 |

多い | 〇 | SBI証券 楽天証券 マネックス証券 などで可能 |

100円~ | SBI証券の場合は、 「毎日・毎週・毎月」 から選択 |

多い |

| 銀行 | 少ない | × | × | 1,000円~ | 「毎月」だけが多い | 少ない |

そして、証券会社と銀行で向いている人の特徴を整理したのが以下です。

- より多くの選択肢のなかから、コストが安い銘柄を選びたい人

- ポイントを貯めながらお得に資産運用をしたい人

- 2024年から始まる新NISAで株式取引も検討している人

- 店頭で対面によるサポートを受けながら始めたい人

- 近所に銀行があり、気軽に始めたい人

つみたてNISAで資産運用を始めるにあたって何を重視するかによって異なりますが、売却時の資産を最大化するなら証券会社(ネット証券)、対面によるサポートや気軽さを重視するなら銀行がおすすめです。

ただし、ほとんどの人は将来に備えて少しでも多くお金を増やしたいと考えているはずなので、つみたてNISAは基本的には証券会社(ネット証券)のほうがおすすめです。

次章からは、その理由を、銀行で始めるときのデメリット面から見ていきます。

\つみたてNISAの銘柄数トップ/

2. つみたてNISAを銀行で始めるデメリット

銀行でつみたてNISAを始める場合はデメリットのほうが多いので、最初に注意点を5つお伝えします。

■銀行でつみたてNISAを始めるデメリット

- 商品ラインナップが限られる

- クレカ積立に対応していない

- 株式投資ができない

- 引き落とし口座が限られる

- 最低投資積立額がやや高い

それぞれ解説します。

デメリット①:商品ラインナップが限られる

国内で販売されている6,000本以上の投資信託のうち、つみたてNISAで購入できる商品は、金融庁が定めた要件を満たした「長期・積立・分散」に適した248本の投資信託とETF(上場投資信託)に限られます。

つみたてNISAのサービスを提供する金融機関は、そのなかから取り扱う銘柄を選びます。そして、主要ネット証券が180~190本前後を取り揃えているのに対して、銀行の場合は多くて20本程度となっています。

主な金融機関のつみたてNISAの銘柄数は、以下のとおりです。

■つみたてNISAの取扱い銘柄数

| 金融機関 | 取扱い銘柄数 | |

| 証券会社 | SBI証券 | 205本 |

| 楽天証券 | 194本 | |

| 松井証券 | 190本 | |

| 銀行 | イオン銀行 | 20本 |

| 三菱UFJ銀行 | 12本 | |

| ゆうちょ銀行 | 12本 |

※銘柄数は2023年9月1日時点のもの

ご覧のように、証券会社のほうが選択肢が多く、信託報酬(投資信託の管理や運用にかかるコスト)が安い銘柄を取り扱っている可能性が高くなります。

なぜ証券会社のほうが多いのかというと、投資信託は1998年から証券会社だけではなく銀行でも販売できるようになりましたが、銀行は預金業務がメインなので、投資信託の拡充に力を入れていないからです。イメージとしては、ラーメン屋がサイドメニューでカレーライスを提供するようなもので、メニューの数ではカレー専門店より劣ります。

「本数が少なくても、つみたてNISAは金融庁が厳選した銘柄だから問題ないのでは?」

と思う人もいるかもしれません。しかし、銀行が取り扱うつみたてNISAの銘柄は、“商品の質”も証券会社より劣ることが多いです。具体的には、自社系列の運用会社が運用しているファンドが多かったり、同じ指数に連動するインデックスファンドでも信託報酬が最安の銘柄ではなかったりします。

商品ラインナップが充実している証券会社のほうがおすすめ

デメリット②:クレカ積立に対応していない

最近のつみたてNISAは、投資信託の毎月の積立額をクレジットカードで決済してポイントを貯める「クレカ積立」が主流になっています。毎月定額をコツコツ積み立てるドルコスト平均法で値上がり益を狙いつつ、カードのポイントも獲得するやり方です。このクレカ積立は、一部のネット証券だけが実施しており、銀行にはないサービスです。

クレカ積立を実施しているネット証券とカードの組み合わせ、そしてポイント還元率は以下のとおりです。

■ネット証券の「クレカ積立」比較

| ネット証券 | クレカ積立の対応カード | クレカ積立の ポイント付与率 |

|

三井住友カード(NL) | 0.5% |

| 三井住友カード ゴールド(NL) | 1.0% | |

| 三井住友カード プラチナプリファード | 5.0%※1 | |

|

楽天カード | 0.5% |

|

マネックスカード | 1.1% |

|

au PAYカード | 1.0% |

※1:2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。また、三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

ご覧のように、カードの種類によって積立額に対して0.5~5.0%のポイントが毎月貯まります※1。

※ 2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。また、三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

1回の獲得は数百ポイントですが、資産運用は10年や20年といった長期で行うのが基本なので、トータルでは数万ポイントを貯めることも可能です。そして、貯まったポイントは、投資信託の購入に充てたり、カードの利用代金に充てたりできるので、同じ金額を投資に回すにしても、クレカ積立ならポイント分だけお特に資産運用ができます。

クレカ積立ができるネット証券がおすすめ

デメリット③:株式投資ができない

銀行では、投資信託を購入できても株式投資ができません。この点が、今後つみたてNISAで資産運用をするうえでの最大のネックだと筆者は考えます。

わかりやすく説明すると、2024年からの新しいNISAは、現在は併用ができない「つみたてNISA」と「一般NISA」が一緒にできるようになったような制度で、つまり、1つのNISA口座で投信積立も株式投資もできるようになります。

しかし、銀行でつみたてNISA口座を開設してしまうと、2024年からの新NISAでは株式投資ができず、資産運用の選択肢が狭まってしまいます。

新NISA制度では年間の非課税投資枠が360万円に拡大され、投資信託での運用が中心の「つみたて投資枠」で年間120万円、株式投資(投資信託もOK)での運用が中心の「成長投資枠」で年間240万円まで投資できるようになります。

成長投資枠では投資信託を買うこともでき、つみたて投資枠と同じ銘柄を購入することも可能なので、新NISAで必ずしも株式を買う必要はありません。しかし、新NISAで配当の株式やETF、株主優待が魅力的な銘柄を購入する場合に備えて、株式投資もできる証券会社でつみたてNISA口座を開設しておくことをおすすめします。

新NISAで株式を購入するときに備えて証券会社のほうがおすすめ

デメリット④:引き落とし口座が限られる

つみたてNISAに限らず、主要ネット証券の場合は、複数の銀行の引き落とし口座から選べるケースがほとんどです。メガバンクをはじめ、主要なネット銀行に対応していることが多いので、選択肢に自分がメインで利用している銀行があれば、積立日の前に入金する手間が省けます。

しかし、銀行でつみたてNISAを始める場合の引き落とし口座は、基本的にはその銀行になります。そのため、銀行でつみたてNISAを始めるときは、その銀行の預金口座も開設して、積立日の前に入金しておく必要があります。

複数の引き落とし口座から選べるように、主要ネット証券のほうがおすすめ

デメリット⑤:キャンペーン情報が証券会社より少ない

つみたてNISAに限らず、投資に関するキャンペーン情報は証券会社のほうが多いです。どっちで始めるかの決定的な決め手にはなりませんが、同じ金額を投資に回すなら、キャンペーンでポイントが還元されたりギフト券がもらえたりしたほうがお得に資産運用ができます。

つみたてNISAに関するキャンペーンが必ず実施されているとは限りませんが、証券会社では毎月ユニークなキャンペーンを開催しているので、チェックしてみてください。

投資に関するキャンペーンが充実している証券会社のほうがおすすめ

\つみたてNISA開設数No.1(2022年9月末時点)/

■補足

つみたてNISAを証券会社で始めたほうがいい理由として、「最低投資積立額」や「積立頻度」をあげる意見もありますが、筆者はそこまで重視していません。

最低投資積立額は、主要ネット証券なら100円、銀行なら1,000円や10,000円のところがあります。しかし、「最低投資積立額100円」は投資を始めるハードルを下げるためのものであり、毎月100円を積み立てても、元本だけなら20年間で24,000円にしかなりません。

また、積立頻度は、SBI証券なら「毎日・毎週・毎月」から選べるのに対して、銀行は「毎月」のみであることが多いです。「毎日のほうが分散できていい」という考えもありますが、積立頻度による運用成績の違いは売却タイミングによって異なるため、一概にどっちのほうがおすすめとは言えません。

3. つみたてNISAを銀行で始めるメリット

銀行でつみたてNISAを始めるデメリットを紹介してきましたが、完全にダメということではありません。

銀行でつみたてNISAを始める最大のメリットは、店舗で直接相談をしながら口座開設や積立設定ができることです。

考え方は様々であり、次のような人もいるはずです。

「直接教えてもらえるなら、用意された商品のなかからベターなものを選べればいい」

「パソコン操作が苦手だから、駅や買い物に行く途中の店舗で気軽に相談したい」

「自分で調べて資産運用を始めるのは面倒だから、誰かに背中を押してもらいたい」

お金を増やしたいけど何から始めたらいいかわからず後回しにするよりも、専門の知識を持った人に直接聞いて、1ヵ月でも早く資産運用に取り組むべきだと筆者は考えます。

6章では、銀行でつみたてNISAで始めるときのおすすめ金融機関を2つ紹介しているので、参考にしてください。

4. 銀行は手数料が高い?インデックスファンドの「信託報酬」を比較

「つみたてNISAを銀行で始めるデメリット①:商品ラインナップが限られる」では、証券会社のほうが銘柄数が多いので、同じ国や地域に投資するファンドでも信託報酬が安い銘柄を取り扱っている可能性が高いとお伝えしました。

そこで本章では、主な証券会社と銀行のつみたてNISA銘柄のなかから、「全世界株式」「米国株式」「先進国株式」「新興国株式」「日本株式」で信託報酬が最も安いファンドを紹介します。

ただし、信託報酬はあくまでも表面上のコストで、運用で実際にかかった「実質コスト」は、1年間運用したあとの決算時に発表されます。そのため、「信託報酬が最安=実質コストも最安」とは限らず、以下の比較表に載っているファンドが最も低コストでおすすめというわけではない点にご注意ください。

なお、信託報酬は2023年4月14日時点のもので、同一の資産クラス内で同じ信託報酬のファンドがある場合は、純資産額(投資信託の規模のこと)が多いほうを載せています。

■つみたてNISAで信託報酬が最安のインデックスファンドを比較

| 資産クラス | 証券会社 | 銀行 | |||

|

|

|

|

|

|

| 全世界株式 |

なし |

なし |

|||

| 0.1102% | 0.0938% | 0.1102% | - | - | |

| 米国株式 | 楽天・全米株式 インデックス・ファンド |

SBI・V・S&P500 インデックス・ファンド |

なし | ||

| 0.09372% | 0.162% | 0.0938% | 0.2475% | - | |

| 先進国株式 | たわらノーロード 先進国株式 |

||||

| 0.09889% | 0.09889% | 0.09889% | 0.209% | 0.22% | |

| 新興国株式 | つみたて 新興国株式 |

||||

| 0.176% | 0.176% | 0.176% | 0.374% | 0.374% | |

| 日本株式 | たわらノーロード 日経225 |

たわらノーロード 日経225 |

ニッセイTOPIX インデックスファンド |

つみたて日本株式 (TOPIX) |

|

| 0.143% | 0.143% | 0.154% | 0.154% | 0.198% | |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

ご覧のように、銀行はすべての資産クラスの投資信託があるとは限らないうえ、信託報酬が最安のインデックスファンドを取り扱っているとは限りません。一概には言えませんが、おおむねこの傾向があります。

信託報酬は積立残高に対して毎月かかるので、積立金額と運用期間が長くなるにつれて、雪だるま式に増えていきます。これを証明するために、信託報酬が異なる2つのファンドのパフォーマンスを比べた次のグラフをご覧ください。

信託報酬が0.189%(ピンク)と1.00%(青)とでは、20年間でパフォーマンスは25.5%(ポイント)も異なります。

ほんの少しのコスト差でも売却時に大きな差となって運用成績に現れるため、同じ資産クラスのインデックスファンドがあった場合は、基本的には信託報酬が安い銘柄を選んでおけば、その分だけ運用リターンを上昇させることにつながることがおわかりいただけたと思います。

\つみたてNISAの銘柄数はトップクラス/

5. つみたてNISAでおすすめの「証券会社」3選

つみたてNISAを始める場合は銀行より証券会社のほうが有利とわかったところで、おすすめのネット証券を3社紹介します。

■つみたてNISAでおすすめのネット証券

- SBI証券

- 楽天証券

- 松井証券

各社の特徴を解説します。

①「SBI証券」は三井住友カードで積立額を決済すると0.5%のポイントを付与

・SBI証券のつみたてNISAの基本スペック

| 取扱い銘柄数 | 205本 ※最多 |

| 積立頻度 | 毎日・毎週・毎月 ※クレカ積立は「毎月」のみ |

| 最低積立金額 | 100円より |

| 貯まるポイント | ・クレカ積立時:Vポイント ・投信保有時:Tポイント、Ponataポイント、dポイント、JALのマイル、Vポイント |

| 積立時の ポイント付与率 |

カードの種類に応じて0.5~最大5.0%※

※ 2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。また、三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。 |

・SBI証券のつみたてNISAの特長

- 取扱い銘柄数トップ

- 三井住友カードで積立額を決済するとVポイントが貯まる

- 投資信託の平均保有残高に応じてポイントが貯まる

- クレジットカードやポイントが複数から選べる

- 積立頻度は「毎週」にも対応

SBI証券のつみたてNISAの特長は、積立額を三井住友カードで決済すると、カードの種類に応じて0.5~最大5.0%のVポイントが付与されること※。このVポイントは、三井住友カードの利用代金に充てたり、Amazonギフトカードやマイレージに交換できるほか、投資信託の購入に充てることも可能です。

※ 2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。また、三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

また、投信マイレージでは、投資信託の月中の平均保有残高に応じてポイントが獲得できます。貯めるポイントは、Vポイント、Tポイント、Pontaポイント、dポイント、JALのマイルのなかから選ぶことができるので、利便性が高いのが特長です。

\SBI証券と同時申込で最大33,100円相当プレゼント/

②「楽天証券」は楽天カードから楽天キャッシュへのチャージで0.5%還元

・楽天証券のつみたてNISAの基本スペック

| 取扱い銘柄数 | 194本 |

| 積立頻度 | 毎日・毎月 ※クレカ決済は「毎月」のみ |

| 最低積立金額 | 100円より |

| 貯まるポイント | 楽天ポイント |

| 積立時の付与率 | ・楽天カードから楽天キャッシュへのチャージで0.5% ・楽天カードクレジット決済:実質0.2%(一部の銘柄は1%) |

・楽天証券のつみたてNISAの特長

- つみたてNISAの口座開設数トップ

- 楽天キャッシュと楽天カードによる積立設定が可能

- 楽天ポイントが貯まる

- つみたてNISAでポイント投資ができる唯一のネット証券

- 取扱い銘柄数はトップクラス

楽天証券では、つみたてNISAを含む投資信託の積立額を楽天カードで決済すると一律1%の楽天ポイントが還元されるサービスが人気でした。しかし、2022年9月買付分から楽天カードクレジット決済のポイント還元率は実質0.2%還元にダウン。

その代わりに誕生したのが、オンライン電子マネー「楽天キャッシュ」による決済方法です。

楽天カードから楽天キャッシュにチャージをするときに0.5%の楽天ポイントが還元され、チャージした楽天キャッシュで投信積立をする人が増えています。

貯まった楽天ポイントは、楽天市場やコンビニ、スーパーなどで1ポイント=1円として使用することができるほか、楽天証券でポイント投資をすることも可能です。

ちなみに、つみたてNISAでポイント投資ができるのは主要ネット証券のなかでは楽天証券だけで、ポイント投資は楽天市場での買い物のポイント還元率がアップするSPU(スーパーポイントアッププログラム)の対象にもなっています(条件あり)。そのため、楽天経済圏をフル活用してお得に資産運用をしたい人に楽天証券は特におすすめです。

\つみたてNISA開設数No.1(2022年9月末時点)/

③「松井証券」はコールセンターの待ち時間がほどんどなし!

・松井証券のつみたてNISAの基本スペック

| 取扱い銘柄数 | 190本 |

| 積立頻度 | 毎月 |

| 最低積立金額 | 100円より |

| 貯まるポイント | なし |

・松井証券のつみたてNISAの特長

松井証券は、創業100年以上の歴史がありつつ、日本で初めて本格的なオンライン取引を導入したネット証券です。

クレカ積立はできませんが、対象の投資信託を保有していると、信託報酬の一部を還元する「投信毎月現金・ポイント還元サービス」というユニークな仕組みがあり、現金もしくは「松井証券ポイント」がもらえます(松井証券ポイントの場合は10%上乗せ)。

また、松井証券はヘルプデスク協会(HDI-Japan)主催の証券業界の問い合わせ窓口格付けで12年連続で最高評価の三ツ星を獲得しており、電話応対が優れていると評判です。半年以上の研修を積んだ150名超のオペレーターが在籍しているので待ち時間がほとんどありません。

また、オペレーターがインターネットを通じて画面を共有し、矢印やマルなどの記号を表示させて操作方法を教えてくれる「松井証券リモートサポート」も好評です。

このように、松井証券は店舗を持たないネット証券でありながら疑問点をすぐに専門スタッフに質問して解消できるのが特長で、充実した商品ラインナップと手厚いサポート体制の両方を兼ね備えたおすすめの証券会社です。

\コールセンターは150名超の体制/

6. つみたてNISAでおすすめの「銀行」2選

つみたてNISAでおすすめの証券会社を3社紹介しましたが、銀行で始めたいという人向けに、筆者がおすすめする2つの銀行を紹介ます。

■つみたてNISAでおすすめの銀行

- イオン証券

- ゆうちょ銀行

どちらも店舗数が多くて気軽に相談ができ、取扱い銘柄数が銀行のなかでは比較的多い金融機関を厳選しました。

④「イオン銀行」は近所のイオンで買い物のついでに気軽に相談できる

・イオン銀行のつみたてNISAの基本スペック

| 取扱い銘柄数 | 20本 |

| 積立頻度 | 毎月 |

| 最低積立金額 | 1,000円より |

| 貯まるポイント | 特になし |

・イオン銀行のつみたてNISAのおすすめポイント

イオングループのイオン銀行は、つみたてNISAの銘柄数は20本と銀行のなかでは2番目に多く、低コストの「iFrree」シリーズを中心に取り扱っています。

口座開設はネットでもできますが、イオン銀行が入っている「イオン」や「イオンモール」の店舗でつみたてNISAの申し込みや資産運用の相談をすることも可能なので、初心者でも安心して始められます。

なお、来店での相談を希望する場合は、フォームに希望日時を入力して予約することをおすすめします。

⑤「ゆうちょ銀行」は投資信託を取り扱う全国約1,000店舗で相談できる

・ゆうちょ銀行のつみたてNISAの基本スペック

| 取扱い銘柄数 | 12本 |

| 積立頻度 | 毎月 |

| 最低積立金額 | 1,000円より |

| 貯まるポイント | なし |

・ゆうちょ銀行のつみたてNISAのおすすめポイント

日本郵政グループのゆうちょ銀行でもつみたてNISAを始めることができ、投資信託を取り扱う全国約1,000の店舗で対面による相談が可能です。

つみたてNISAの取扱い銘柄数は12本と決して多くはありませんが、「つみたて先進国株式」であれば信託報酬が年0.22%(税込み)と低水準でおすすめです。

「証券会社は敷居が高そう」「郵便局に行くついでに資産運用の相談ができるなら」という方はご検討ください。

7. まとめ

本記事では、つみたてNISAを始めるなら、証券会社と銀行ではどっちのほうがおすすめかについて解説しました。

基本的には証券会社のほうがおすすめですが、「PCやスマホの操作が苦手だ」「誰かに教えてもらいながら始めたい」「コストが最安の銘柄ではないくてもいい」という人は、銀行に相談しに行くことから始めましょう。

1円でも安い手数料を追求したり、1円でも多くの利益を出せるように勉強してから始めるよりも、まずは行動に移すことが大切です。その際、「全世界株式」「米国株式」「先進国株式」のなかから信託報酬がなるべく安いインデックスファンドを選んでおけば、大きな失敗はないはずです。

この記事が、あなたがつみたてNISAで資産運用を始めるきっかけになれば幸いです。

\SBIグループ全体の口座数が1,000万を突破/