『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

「楽天カードクレジット決済」は楽天証券で投資信託を購入するときの決済方法の1つで、積立額を楽天カードで決済すると、積立額に対して楽天ポイントが還元されるのが特長です。

クレカ積立のサービスは主要ネット証券(SBI証券、松井証券、マネックス証券、三菱UFJ eスマート証券)でも実施しているので、楽天証券でクレカ積立を始めるにあたり、

「本当に楽天証券でいいの?」

「他社のクレカ積立との違いは?」

「以前にも改悪があったけど大丈夫なの?」

などと不安に思っている人も多いはずです。

そこで本記事では、楽天カードクレジット決済のデメリットに焦点を当て、楽天証券で投資信託のクレカ積立を始める前に知っておくべき5つの注意点を中心にお伝えします。

最後まで読めば、楽天証券でクレジットカード決済をするときの疑問点が解消されて、自信を持ってクレカ積立を始められます。

\国内(証券単体)最多の1,200万口座(2025年1月時点)/

〈目次〉

4. 楽天証券で「クレジットカード決済」ができる楽天カード3枚を比較

5.「楽天カードクレジット決済」で投資信託の積立設定をするやり方

Q2.「楽天カード決済」と「楽マネーブリッジ」はどっちがお得?

Q3.「楽天カードクレジット決済」を選択できない場合の対処法は?

1.「楽天カードクレジット決済」のデメリット5つ

楽天証券で楽天カードを使ってクレカ積立をするときの主なデメリット(注意点)は、次の5つです。

■「楽天カードクレジット決済」の主なデメリット5つ

それぞれ解説します。

デメリット①:楽天カード以外でクレカ積立ができない

楽天証券でクレカ積立ができるのは楽天カードのみです。

一方、SBI証券のクレカ積立は、三井住友カードを含む9種類のクレジットカードからクレカ積立に設定する1枚を選ぶことができます。

■主要ネット証券のクレカ積立の組み合わせと付与されるポイント

このように、クレカ積立で利用できるカードは必ずしも1種類というわけではありません。

ただし、クレカ積立で設定できるカードは1枚だけです。そのため、楽天カードを作ることに抵抗がない限り、楽天証券でクレジット決済をするのに特に問題はありません。

貯まった楽天ポイントは、楽天市場でのネットショッピングやコンビニやドラッグストア、楽天カードからの請求金額の支払いなどで1ポイント=1円分として利用できるので、使い道に困ることもありません(楽天ポイントを利用できる場所は公式サイト「楽天ポイントが使えるお店」から探せます)。

\新規入会&利用で5,000Pプレゼント/

デメリット②:他社と比べてポイント還元率が一番高いわけではない

年会費無料の楽天カードのクレカ積立時のポイント還元率は、0.5%が基本です(代行手数料が年率0.4%以上のファンドは一律1%)。

しかし、他社のクレカ積立のポイント還元率と比べると、楽天証券×楽天カードより高い組み合わせもあります。

■主要ネット証券5社の「クレカ積立」の組み合わせ〈一般カード〉

※ 特典を受けるには一定の条件がございますので、三井住友カードのホームページをご確認ください

ご覧のように、一般カードどうしで比較すると、積立額が月5万円以下であればマネックス証券のポイント還元率が1.1%で最も高くなります(表の赤文字の箇所)。

しかし、5万円超~7万円以下は0.6%、7万円超~10万円以下は0.2%に低下し、月10万円の積立時に獲得できるポイント数は年間8,760Pです。

デメリット③:代行手数料が年率0.4%以上の銘柄のポイント還元率は一律1%で仕組みが複雑

楽天カードによるクレカ積立のポイント還元率は、カードのランクによって0.5~最大2%と変わります。

しかし、証券会社が受け取る手数料(=代行手数料)が年率0.4%(税込)以上のファンドに限り、カードのランクに関係なく一律1%となります(楽天ブラックカードを除く)。

■楽天カードのランクと代行手数料の違いによるポイント還元率

| カードのランク | 代行手数料 | |

| 年率0.4%(税込) 未満 |

年率0.4%(税込) 以上 |

|

| 楽天カード | 0.5% | 1% |

| 楽天ゴールドカード | 0.75% | |

| 楽天プレミアムカード | 1% | |

| 楽天ブラックカード | 2% | |

「代行手数料」は個人投資家には聞き慣れない用語で、楽天証券の公式サイト「楽天カードクレジット決済のポイント還元率」に記載されています。

それでは、なぜ楽天証券は代行手数料が年率0.4%以上の銘柄だけポイント還元率を一律1%にするのでしょうか?

おそらく、ポイント還元率を高くすることで信託報酬(投資信託の運用や管理にかかるコスト)が高い銘柄を選んでほしい、という楽天証券側の思惑だと筆者は考えます。

しかし、ポイント還元率が1%でお得という理由だけで銘柄を選んではいけません。

代行手数料が年率0.4%(税込)以上の投資信託は信託報酬が総じて高く、資産形成には不向きな場合があります。信託報酬が高くても、コストを上回るリターンをあげられる優秀なファンドとは限りません。

人気の「eMAXIS Slimシリーズ」や「楽天プラス・シリーズ」など、資産形成に適しているとされる低コストのインデックスファンドのほとんどは代行手数料が年率0.4%(税込)以下で、信託報酬は年率0.1~0.2%程度です。

そのため、楽天証券で年会費無料の楽天カードを使ってインデックスファンドで投信積立をするなら、代行手数料は年率0.4%(税込)以下でポイント還元率は0.5%が当たり前だと思っておきましょう。

デメリット④:買付日を選べない

楽天証券で楽天カードを使ってクレカ積立をする場合の買付日は、次のように「毎月1日」か「毎月8日」か「毎月12日」と決められており、選ぶことはできません。

- 毎月1日(2021年6月19日以前に楽天クレカ決済を利用したことがある人)

- 毎月8日(2021年6月20日以後に楽天クレカ決済を利用したことがある人)

- 毎月12日(2024年8月25日以降に楽天クレカ決済を初めて利用する人)

そのため、これから楽天証券で楽天カードを使ってクレカ積立を始める人は、毎月12日が買付日になります(土日祝日の場合は翌営業日)。

もし楽天証券で指定した日に投信積立をしたい場合は、決済手段を「証券口座(現金決済)」もしくは「楽天キャッシュ決済(電子マネー)」に変更すると、買付日を毎月1~28日から選択できます。

ただし、最終的な利益は売却タイミングによって異なり、買付日によって有利・不利になることはないため、買付日の指定ができなくてもあまり気にする必要はありません。

デメリット⑤:スポット買付ができない

楽天証券に限らず、クレカ積立は「積立」ということもあり、(1回限りの)スポット買付ができません。

つまり、急遽明日、クレジットカード決済で投資信託を買うことはできないということです。

どうしても明日から「積立買付」で投資信託を購入したい場合は、現金決済を選択することで前営業日までの設定で間に合います。ただし、現金決済はポイントが付かないので、買付後に「やっぱりクレカ積立がいい」と思ったら、現金決済の積立設定を解除し、新たにクレジットカード決済の設定をする必要があります。

楽天カードクレジット決済の積立設定の締め切りは毎月12日となっており、12日までに積立設定をすると翌月から積立買付が始まります。つまり、これから最短でクレカ積立を始める場合は、2025年12月12日(金)までに積立設定をすると、翌月から投信積立を始められます。

\取引画面が見やすいと初心者にも評判/

2.「楽天カードクレジット決済」のメリット3つ

楽天証券で楽天カードを使ってクレカ積立をするときの注意点を解説しましたが、デメリットばかりではありません。

本章では、楽天カードクレジット決済のメリットを3つに絞ってお伝えします。ただし、「ポイントが貯まる」や「NISA口座でも使える」といった一般的なものではなく、“楽天証券のクレカ積立特有”のメリットを紹介します。

それぞれ解説します。

メリット①:年間カード利用額に関係なくポイントが還元される

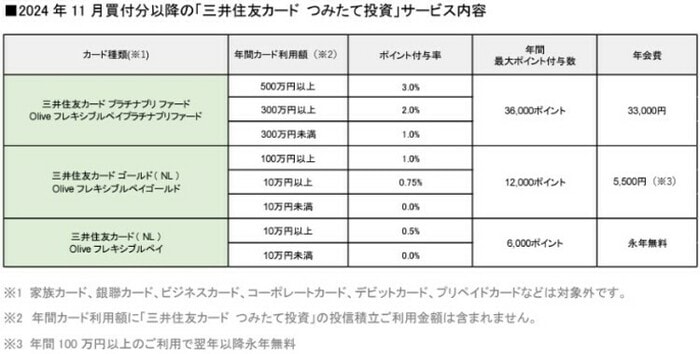

楽天証券と並ぶ2大ネット証券といわれるSBI証券は、2024年11月買付分より三井住友カードとOliveフレキシブルペイでクレカ積立をする場合、年間カード利用額やカードのランクによってポイント付与率が変動する仕組みに変更されました。

SBI証券×三井住友カードのクレカ積立のポイント付与率

カード利用額が年間10万円未満だとクレカ積立のポイント付与率は0.0%になり、クレカ積立以外でクレジットカードを使わない人にとってSBI証券は不利になりました。

しかし、楽天証券のクレカ積立であれば年間カード利用額に関係なく0.5~最大2%のポイントが還元されるので、ポイントの取りこぼしがありません。

メリット②:クレカ積立にポイントを利用できる

楽天証券の楽天カードクレジット決済では、クレカ積立や日ごろの買い物等で貯めた楽天ポイントをクレカ積立の決済に利用することができます(=楽天ポイント投資)。

ポイント投資ができるネット証券は他にもありますが、多くの場合は「(1回限りの)スポット買付」のみで、その都度発注する必要があります。しかし、楽天証券はクレカ積立を含む「積立買付」にもポイントを利用でき、自由度が高いのが特長です。

利用するポイントの上限を決めておくこともできるので、毎月どれくらい楽天ポイントを獲得しているか確認しておきましょう(ポイントの設定方法はSTEP6で解説)。

筆者は、楽天グループのサービスの利用状況に応じて楽天市場での買い物の還元率がアップする「SPU(スーパーポイントアッププログラム)」の条件をクリアするために、毎月1Pだけ利用する設定にしています。

楽天ポイントを1P以上使って当月合計30,000円以上をポイント投資(投資信託)をすると、その月の楽天市場での買い物のポイント還元率が+0.5倍(%)になります。

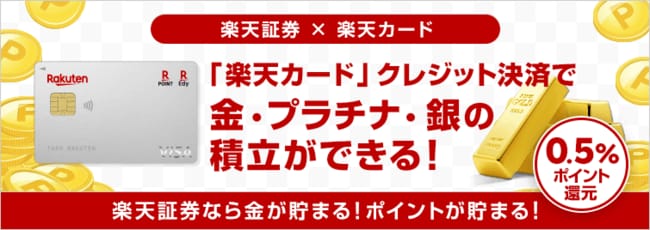

メリット③:「純金積立」もできる

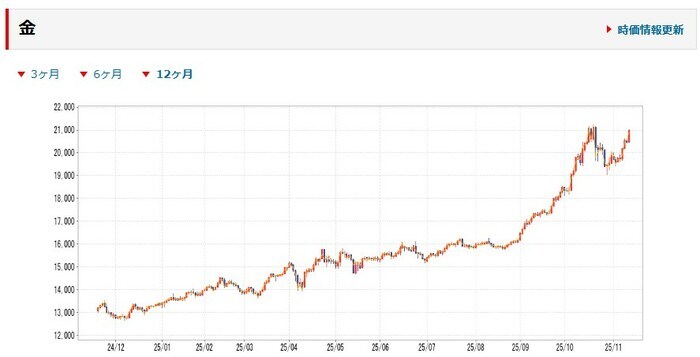

クレカ積立といえば投資信託が一般的ですが、楽天証券のクレカ積立では純金積立の積立額を楽天カードで決済することもできます。純金積立では、積立額に対して0.5%の楽天ポイントが還元されます。

金(ゴールド)の価格が上昇しているなか、楽天証券で積立額の一部を純金積立に回すのも選択肢の1つです。

金(ゴールド)価格の12ヵ月チャート

\クレカ積立は「純金積立」にも対応/

3. 楽天証券の「楽天カードクレジット決済」がおすすめの人

楽天証券でクレカ積立をするデメリットとメリットをお伝えしたところで、楽天カードクレジットはどのような人におすすめかを整理しておきます。

順番に解説します。

3.1. 楽天経済圏で楽天ポイントを貯めている人

楽天カードクレジット決済は、普段から楽天グループの様々なサービスを利用して楽天ポイントを貯めている人に特におすすめです。

楽天経済圏には楽天ポイントが貯まる様々な仕組みが用意されており、固定費の支払いを楽天カードで決済したり、買い物の支払いで楽天カードを提示したりすると、着実にポイントが貯まっていきます。

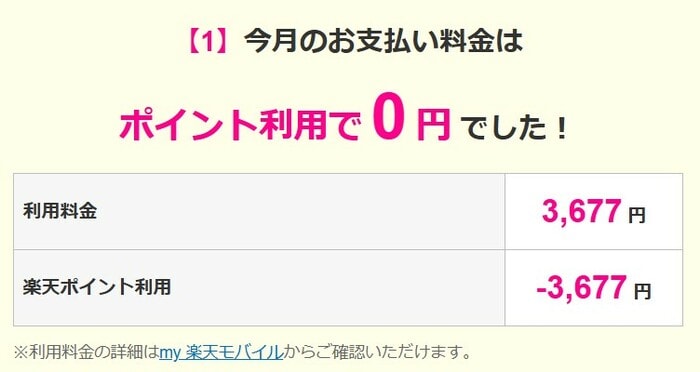

筆者も楽天経済圏を活用しており、約20年間で通算100万ポイント超を獲得。貯まったポイントは、楽天モバイルの支払いに充てて、スマホ代を毎月ゼロにすることを目標にしています。

筆者が20年間で獲得した楽天ポイント数

筆者の楽天モバイルの利用明細

3.2. 月10万円以上を投信積立したい人

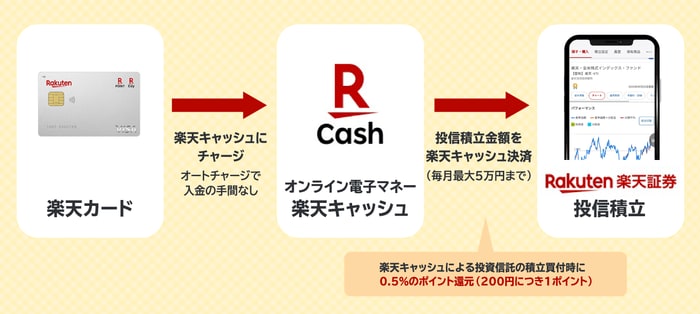

楽天証券のクレカ積立に限らず、クレカ積立の上限は10万円までと決められています。しかし、楽天証券には電子マネー「楽天キャッシュ」による決済方法もあり、投信積立に利用できます。

楽天キャッシュによる積立買付時にも0.5%(200円につき1P)の楽天ポイントが還元され、毎月5万円まで楽天証券で投信積立ができます。

そして、「楽天カードクレジット決済」と「楽天キャッシュ決済」を併用すると、最大月15万円までキャッシュレスで投信積立ができ、全額がポイント還元の対象になります。

そのため、月10万円以上を積立買付したい場合はクレカ積立を優先し、残り5万円までは楽天キャッシュで決済することをおすすめします。

実際に筆者は楽天証券のNISA口座で楽天カード(一般カード)と楽天キャッシュを併用して月15万円を投信積立しており、毎月750Pを獲得しています。

筆者の現在の積立設定状況

3.3. クレカ積立で1Pでも多くのポイントを獲得することにこだわらない人

デメリット②でお伝えしたように、楽天証券のクレカ積立のポイント還元率は0.5~最大2%となっており、還元率が一番高いわけではありません。

年会費無料のカードによるクレカ積立のポイント還元率は、積立額が月5万円までならマネックス証券の1.1%のほうが高く、1Pでも多くのポイントを獲得したい人には楽天証券はおすすめしません。

ただし、ポイントはあくまでも“おまけ”で、クレカ積立は獲得ポイント数を競うことが目的ではありません。

商品ラインナップが充実していたり、手数料が安かったり、操作画面が使いやすかったり、取引の本質に関わるサービスのほうが大切です。

楽天証券であれば、楽天キャッシュでも投信積立ができたり、日経テレコン(楽天証券版)が無料で利用できたり、取引画面が見やすいと好評だったりと、初心者にも経験者にもおすすめです。

\「日経テレコン(楽天証券版)」が無料で使える/

4. 楽天証券で「クレジットカード決済」ができる楽天カード3枚を比較

メリット①でお伝えしたように、楽天証券のクレカ積立では、楽天カードの種類によって積立額の0.5~最大2%のポイントが還元されます。

そこで迷うのが、どのランクのカードで積立設定をすればいいのか?ということ。ポイントはあくまでも“おまけ”ですが、同じ金額を投資に回すなら、少しでも多くのポイントを獲得したいと思うはずです。

そこで本章では、積立額に応じて毎月獲得できるポイント数を、楽天証券でクレカ積立ができる3枚の楽天カードで比較します。

結論からいうと、ポイント還元の観点だけなら月8万円(厳密には月7万4千円)以上を買付する場合は、年会費を払っても楽天ゴールドカードがお得です。しかし、初心者の方は年会費無料の楽天カードで十分だと筆者は考えます。

■楽天証券で「クレカ積立」ができる楽天カードを比較

| カードの種類 | ①楽天カード | ②楽天ゴールドカード | ③楽天プレミアムカード |

|---|---|---|---|

| カードのデザイン |  |

|

|

| カードのランク | 一般カード | 一般とゴールド の中間 |

ゴールドカード |

| 年会費 | 無料 | 2,200円(税込) | 11,000円(税込) |

| 買い物等での基本還元率 | 1% | ||

| 楽天キャッシュにチャージ するときのポイント還元率 |

0.5% | ||

| クレカ積立時の ポイント還元率 |

0.5% | 0.75% | 1% |

|

月5万円をクレカ積立 するときの年間獲得P ※下段は年会費を考慮 |

3,000P | 4,500P | 6,000P |

| 2,300P | -5,000P | ||

|

月6万円をクレカ積立 |

3,600P | 5,400P | 7,200P |

| 3,200P | -3,800P | ||

|

月7万円をクレカ積立 |

4,200P | 6,300P | 8,400P |

| 4,100P | -2,600P | ||

|

月8万円をクレカ積立 |

4,800P | 7,200P | 9,600P |

| 5,000P | -1,400P | ||

|

月9万円をクレカ積立 |

5,400P | 8,100P | 10,800P |

| 5,900P | -200P | ||

|

月10万円をクレカ積立 |

6,000P | 9,000P | 12,000P |

| 6,800P | 1,000P | ||

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る |

ご覧のように、カードの年会費を考慮すると、月7万円までの積立額なら年会費無料の楽天カードの獲得ポイント数が多くなります。

しかし、積立額が月8万円(厳密には月7万4千円)以上になると、楽天ゴールドカードのほうが年会費2,200円(税込)を払っても獲得ポイント数は多くなります。

一方、楽天プレミアムカードは年会費が11,000円(税込)かかるので、クレカ積立のポイント還元率が1%になる以外の特典に魅力を感じるかどうかを調べてから申し込みを検討しましょう。

まとめると、特に初心者の方は最初から楽天ゴールドカードを申し込んで月8万円でクレカ積立を始める必要はなく、年会費無料の楽天カードで十分です。

決してポイントに振り回されてはいけません。

なお、表には載せませんでしたが、条件を満たすと楽天プレミアムカードより上位の楽天ブラックカードに申し込むこともできます。クレカ積立のポイント還元率は2%にアップしますが、年会費が33,000円(税込)もかかるので、頭の片隅に入れておくだけで大丈夫です。

\新規入会&利用で5,000Pプレゼント/

5.「楽天カードクレジット決済」で投資信託の積立設定をするやり方

どの楽天カードでクレカ積立をするかを決めたら、楽天証券で積立設定をしていきましょう。

設定する銘柄は、楽天・プラスシリーズの「楽天・プラス・オールカントリー株式インデックス・ファンド(愛称:楽天・プラス・オルカン)」で、新NISAのつみたて投資枠で月10万円を積立設定します。

大まかな流れは次の7ステップ。PCでも流れはほとんど同じなので、参考にしてください。

■「クレジットカード決済」の積立設定方法

順番に解説します。

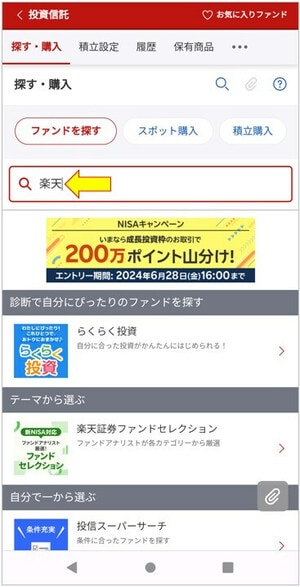

STEP1:「銘柄・ファンドを探す」から「投資信託を探す」をタップ

楽天証券のスマホサイトにログインしたら、少し下にスクロールします。そして、「銘柄・ファンド」メニューの「投資信託を探す」をタップしてください。

なお、積立設定する銘柄の注文画面を表示する方法は他にもあるので、色々とお試しください。

STEP2:積立設定する銘柄を探す

購入する銘柄を探す方法もいくつかありますが、ここではファンド名の一部を入力する方法を紹介します。

設定する銘柄は「楽天・プラス・オールカントリー株式インデックス・ファンド」なので、検索窓に「楽天」と入力します。

すると、ファンド名に「楽天」が入っている投資信託の一覧が表示されるので、「楽天・プラス・オールカントリー株式インデックス・ファンド」を探してタップしてください。

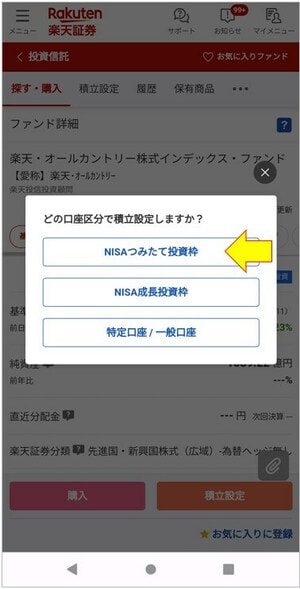

STEP3:「積立設定」から設定内容を入力する

ファンドの詳細が表示されたら、右下の「積立設定」をタップします。

ここから、積立設定の内容を入力していきます。

① 口座区分は「つみたて投資枠」

「どの口座区分で積立設定しますか?」と表示されるので、積立買付する口座を選択してください。ここでは、「NISAつみたて投資枠」をタップします。

②「毎月の積立金額」を入力

積立金額は、楽天カードクレジット決済の場合は100円~100,000円、楽天キャッシュ決済の場合は100円~50,000円の範囲内で入力します(ここでは、100,000円)。

この画面で「積立頻度」も設定できますが、引落方法が「楽天カードクレジット決済」「楽天キャッシュ」「その他金融機関」の場合は「毎月」しか選べないので、ここではスルーします。

毎月の積立金額を入力したら、「次へ」をタップします。

③「分配金コース」の設定

分配金コースは「再投資型」と「受取型」のどちらかを選びます。ちなみに、「分配金」は投資信託の運用によって得られた収益を投資家に分配するお金のことで、株式でいう「配当金」のようなものです。

分配金コースは特別な理由がない限り、自動で再投資してくれる「再投資型」を選びましょう。

ただし、「楽天・プラス・オールカントリー株式インデックス・ファンド」はもともと分配金を自動で再投資に回すファンドなので、「受取型」を選んでしまっても問題ありません。

「再投資型」になっていることを確認したら、「次へ」をタップします。

STEP4:目論見書を確認する

目論見書(投資信託の説明書のようなもの)と補完書面が表示されるので、タップして目を通してください。

確認したら「同意して次へ」をタップします。

STEP5:引落方法を選択する(楽天カードクレジット決済)

楽天証券の引落方法(決済方法)には、次の4つがあります。

- 楽天キャッシュ(電子マネー)

- 楽天カードクレジット決済

- 証券口座(楽天銀行マネーブリッジ)

- その他金融機関

ここで「楽天カードクレジット決済」を選びます。

黒い帯で「引落方法の設定が完了しました」と表示されますが、まだ確定されたわけではありません。

「次へ」をタップします。

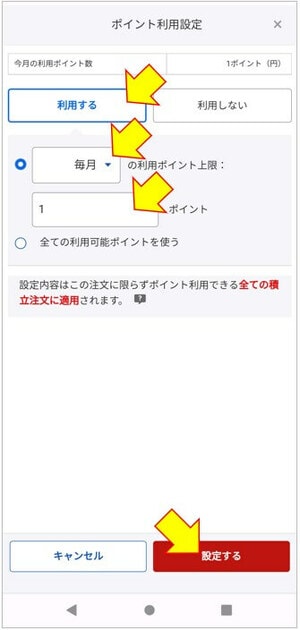

STEP6:ポイント利用の設定をする

設定内容の確認画面が表示されるので、少し下にスクロールして、ここでポイント利用の設定をしておきましょう。

ポイント利用コースには「楽天ポイントコース」と「楽天証券ポイントコース」の2種類があり、標準では「楽天証券ポイントコース」に設定されています。

しかし、特別な理由がない限り、通常の楽天ポイントが貯まったり利用できたりする「楽天ポイントコース」に変更しておきましょう。

また、楽天ポイントを利用して投資する場合は、「利用設定」の「変更」から利用ポイント数の上限を設定します(筆者は毎月1Pを利用)。

ポイントの利用設定が完了したら、「設定する」をタップしてください。

STEP7:積立設定内容を確認後、取引暗証番号を入力して「設定する」をタップ

ポイント利用の設定が済んだら、最後に必ず入力した積立設定の内容を上から下まで確認しましょう。初回購入日も表示されます。

間違いがなければ取引暗証番号を入力し、「設定する」をタップします。

次のように「積立設定が完了しました」と表示されたら終了です。

その下の「積立設定一覧」をタップすると、設定状況を見ることができます。修正する場合もここから行います。

\NISA口座の開設数No.1(2026年1月時点)/

6. よくある質問

最後に、「楽天カードクレジット決済」に関するよくある質問に5つ回答します。本文と重複する内容もありますが、復習のためにお役立てください。

Q1. 投資信託の決済方法(引落方法)は楽天証券ではどれがおすすめですか?

楽天証券の投資信託の決済方法(引落方法)には、次の4種類があります。

- 楽天キャッシュ(電子マネー)

- 楽天カードクレジット決済

- 証券口座(楽天銀行マネーブリッジ)

- その他金融機関

正解はありませんが、ポイント還元の面だけを考えると、積立額に対して楽天ポイントが還元される「楽天カードクレジット決済」と「楽天キャッシュ」がおすすめです。

「楽天カード(一般カード)」と「楽天キャッシュ」の投信積立時のポイント還元率はどちらも0.5%ですが、楽天キャッシュは月5万円までしか積立買付ができません。そのため、楽天カードで月10万円をクレカ積立して、10万円以上の金額を投信積立に回す場合に楽天キャッシュを利用しましょう。

Q2.「楽天カードクレジット決済」と「楽天銀行マネーブリッジ」はどっちがお得ですか?

「マネーブリッジ」とは、楽天証券の口座と楽天銀行の口座を連携することで自動入出金(スイープ)ができたり、楽天銀行の普通預金で優遇金利が適用されたり、様々なメリットがあるサービス・機能のことです。

マネーブリッジの設定をすると、楽天証券と楽天銀行との間の入出金がスムーズになるメリットがありますが、楽天ポイントは付与されません。

そのため、楽天証券で投信積立をする場合は、ポイント還元の面だけを考えると「楽天カードクレジット決済」のほうがお得です。

Q3.「楽天カードクレジット決済」を選択できない場合の対処法を教えてください。

クレジットカードの利用限度額に達している場合、楽天カードクレジット決済が設定できない場合があります。カードの利用明細や利用限度額を確認してください。

Q4. 楽天証券の「新NISA(旧つみたてNISA)」でも楽天カードクレジット決済は選べますか?

はい。楽天カードクレジット決済は、課税口座(特定口座・一般口座)だけではなく、新NISA口座のつみたて投資枠でも成長投資枠でも投資信託の積立設定が可能です。

Q5.「楽天SCHD」も楽天カードクレジット決済で積立設定できますか?

楽天SCHD(正式名称は「楽天・シュワブ・高配当株式・米国ファンド(四半期決算型)」)は、「分配金の受け取り」と「値上がり益」の両方が期待できるファンドとして人気です。

この楽天SCHDは楽天証券でしか買えず、楽天カードでクレカ積立もできます。ただし、楽天SCHDは新NISAのつみたて投資枠の対象外なので、新NISAでクレカ積立をするなら成長投資枠を選びましょう。

7. まとめ

この記事では、楽天証券におけるクレジットカード決済のデメリットに焦点を当てて解説しました。

楽天証券のクレカ積立のポイント還元率は、サービス開始当初は一律1%でしたが、2022年9月買付分より低コストのインデックスファンドは0.2%に改悪。しかし、2023年6月にカードのランクや銘柄によって0.5~最大2%に引き上げられ、現在に至ります。

このように、クレカ積立のポイント還元率は固定ではなく、今後変更される可能性もあります。

しかし、楽天証券に限らずサービス内容の変更はよくあることなので、変更のたびに少しでも有利な証券会社に乗り換えるのはやめましょう。ポイントに振り回されてはいけません。

楽天カードクレジット決済のデメリットをよく理解して、腰を据えて資産形成に取り組みましょう。

\資産形成を始めるなら/

口座数が国内証券会社(単体)ではトップとなる1,100万を突破し、20代や30代の若年層を中心に開設者が続出している楽天証券。SGO編集部は同社の社員に取材をして、人気の秘訣を伺いました。

2023年6月買付分より投資信託のクレカ積立のポイント還元率を引き上げた背景、「投信保有ポイント」復活の可能性についても触れているので、『【楽天証券社員インタビュー】投資のハードルを下げる数々の「業界のスタンダード」を作ってきた楽天証券が目指す姿とは?』からご確認ください。