『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

SBI証券は、SBIグループ全体(SBI証券、SBIネオトレード証券、FOLIO)の口座数が1,500万口座を突破し、国内株式個人取引シェアNo.1のネット証券です。

新NISA(つみたて投資枠)の取扱い銘柄数はトップクラスで、投資信託のクレカ積立に設定できるカードや貯めるポイントを複数の種類から選べる点も特徴です。

本記事では、SBI証券の新NISAに焦点を絞り、

「SBI証券の新NISAで資産形成を始めるなら、どの銘柄がおすすめ?」

「銘柄は1つでいいの?」

「SBI証券で新NISAを始める方法は?」

のような疑問をお持ちの方に、SBI証券で新NISAを始めるメリットをはじめ、新NISA(つみたて投資枠)の銘柄選びのコツ、おすすめの銘柄と組み合わせ(ポートフォリオ)などを初心者にもわかりやすく解説します。

最後まで読めば、SBI証券で自信を持って新NISAを始められます。

\国内株式個人取引シェアNo.1/

※タップ(クリック)すると、該当銘柄の説明へ移動します

本記事では、SBI証券の「NISAつみたて投資枠」の内容を中心に解説しています。

「NISA成長投資枠」における銘柄選びのコツなどは、『SBI証券の新NISA「成長投資枠」…株の買い方を画像で解説【銘柄ランキングも紹介】』をご覧ください。

1. 新NISAとは?

2014年に金融庁主導で始まった「NISA(少額投資非課税制度)」は、本来は投資で得た利益に対してかかる約20%の税金を非課税にして、国民の資産形成を支援する制度です。

旧NISA制度は、年間投資上限額が120万円で非課税保有期間が5年間の「一般NISA」と、年間投資上限額が40万円で非課税保有期間が20年間の「つみたてNISA」の2種類があり、どちらか一方しか利用できませんでした。

しかし、2024年から始まった新NISAでは、一般NISAは「成長投資枠」、つみたてNISAは「つみたて投資枠」として引き継がれ、併用が可能に。成長投資枠では株式のほか、ETF(上場投資信託)、REIT(不動産投資信託)、投資信託を購入できる一方、つみたて投資枠では投資信託やETFの積立買付ができます。

また、新NISAでは年間投資枠が360万円(成長投資枠240万円+つみたて投資枠120万円)に拡大。

さらに、新NISAでは非課税保有限度額(生涯投資枠)が買付金額ベースで合計1,800万円に大幅にアップ。成長投資枠の上限は1,200万円までと決められていますが、つみたて投資枠だけで1,800万円を使うこともできます。

途中で売却してもその分の非課税投資枠が翌年以降に復活し、不測の事態で売却した場合も翌年以降に買い直せるため、利便性が向上しました。

非課税保有期間も無期限化されて制度が恒久化されたので、いつ始めても誰でも平等に非課税の恩恵を受けながら腰を据えた資産形成に取り組めるようになりました。

\SBIグループ全体の口座数は1,500万を突破/

■ニュース

「こどもNISA」に関する内容が、2025年12月19日に決定した「令和8年度税制改正大綱」に盛り込まれました。

詳細は未定ですが、こどもの教育資金を準備することを目的とした制度として、2027年に開始される予定です。

全貌については、『「こどもNISA」とは?メリット・デメリット、おすすめ証券会社を解説』をご覧ください。

2.「新NISA(つみたて投資枠)」の銘柄の選び方のポイント3つ

投資信託は国内で6,000本以上販売されています。そのうち、新NISA(つみたて投資枠)で購入できる商品は、金融庁が定めた要件を満たした347本の投資信託とETFに絞り込まれています(2026年2月3日時点)。

しかし、それでも初心者が自力で選ぶのは容易ではありません(具体的な商品は金融庁の公式サイトを参照)。

そこで、新NISAのつみたて投資枠で積立設定する銘柄を選ぶときは、特に次の3つのポイントを意識しましょう。

なお、新NISAの「成長投資枠」では、「つみたて投資枠」と同じ投資信託を購入することもできます。「成長投資枠は株式だけが対象」と思われがちですが、無理して株式取引にチャレンジする必要はなく、投信積立だけで成長投資枠を埋めることもできます。

つみたて投資枠における投資信託の銘柄選びのポイントを順番に解説します。

ポイント①:信託報酬が低いインデックスファンド

投資信託には大きく分けて、次の2種類があります。

・インデックスファンド…TOPIXなどの指数に連動した値動きを目指す投資信託

・アクティブファンド…指数を上回るパフォーマンスを目指す投資信託

そして、投資信託の保有期間中は、「信託報酬」という運用や管理にかかるコストが継続的に発生します。

この信託報酬は、インデックスファンドの場合は年率0.1~0.2%程度のものが多いのですが、アクティブファンドの場合はファンドマネージャーの人件費や企業調査費などが含まれるため、年率1~3%程度とやや高めです。

わずかな差であっても、長期間にわたって積み上がると、大きなコストの差となって運用成績に影響を与えます。

そのため、数十年といった長期での資産形成が前提の新NISA(特につみたて投資枠)では、できるだけ信託報酬の低い投資信託、つまりインデックスファンドを選ぶことが基本になります。

同じ指数(米国S&P500など)に連動するインデックスファンドでも運用会社によって信託報酬は異なるので、しっかりチェックしましょう。

ポイント②:「全世界株式」「先進国株式」「米国株式」のファンド

インデックスファンドなら何でもOKというわけではありません。世界経済は今後も成長が続くという前提のもと、「全世界株式」や「先進国株式」、さらにそれらの約60~70%を占める「米国株式」を選び、長期的な株価上昇の恩恵を受けようとするのが、最近の資産形成における基本的な考え方です。

なぜなら、数十年にわたり毎月定額をドル・コスト平均法で積み立てる場合は、株価チャートが長期で右肩上がりになる確率の高い商品を選ぶことが重要だからです。

その理由について、1990年1月から2021年11月までの株価の値動きを、米国の代表的な指数であるS&P500(赤色)と日経平均(オレンジ色)のチャートで比較します。

米国の株価(赤色)は途中で下落しながらも、長期で見ると右肩上がりに推移していることがわかります。日経平均(オレンジ色)と比べると、その差は一目瞭然です。

そして、次のチャートが、米国のS&P500(赤色)と全世界株式(緑色)です。

どちらも同じような値動きをしながら上昇していることがわかります。

米国株式のチャートが右肩上がりになっている理由を簡単に説明すると、米国は移民を受け入れて人口が増加していることが関係しており、労働者が生み出すサービスの価値の合計「GDP(国内総生産)」が大きくなって経済も成長し、株価にも反映されるからです。

さらに、米国にはグーグルやアップル、エヌビディアのようなグローバルに活躍して成長する企業が誕生する土壌があるのも要因の1つとされています。

ポイント③:純資産が「100億円以上」で残高が増加しているファンド

投資信託の時価総額のことを「純資産」といい、“ファンドの規模”を表します。大きければ大きいほどそのファンドに投資している人がいることになり、純資産は「人気のバロメーター」と捉えることもできます。

この純資産が少なければ運用を続けることが困難になり、「繰上償還(運用が強制終了されること)」になる場合もあります。そして、繰上償還のリスクが低いとされているのが、「純資産(純資産残高)100億円以上のファンド」と言われています。

そのため、運用を開始したばかりのファンドを除くと、純資産100億円以上で、資金流入が続いて残高が増加しているファンドのなかから選ぶことをおすすめします。

\国内株式個人取引シェアNo.1/

3. SBI証券の「新NISA(つみたて投資枠)」…おすすめ銘柄・商品(ファンド)10選![]()

それでは、上記条件にマッチした、SBI証券の新NISA(つみたて投資枠)でおすすめの銘柄を資産クラス別に厳選して10本紹介します。

なお、純資産やトータルリターンの数字は、ウェルスアドバイザー株式会社の2026年2月2日時点のデータです。

3.1.「全世界株式」でおすすめの4銘柄

一言で「全世界株式」といっても、連動する指数(インデックス)は大きく分けて次の2つがあります。

- MSCIオール・カントリー・ワールド・インデックス

- FTSEグローバル・オールキャップ・インデックス

それぞれ投資する銘柄数が異なり、多いほうがより幅広く分散できますが、パフォーマンスの優劣は売却時にならないとわかりません。そのため、どの指数に連動するファンドを選ぶべきかは“好み”の問題となり、購入時の段階であまり意識する必要はありません。

SBI証券の新NISA(つみたて投資枠)で「全世界株式」を選ぶなら、次の4銘柄が候補になります。

①「eMAXIS Slim 全世界株式(オール・カントリー)」

| ファンド名 | eMAXIS Slim 全世界株式(オール・カントリー) |

| 資産クラス | 全世界株式 |

| 連動する指数 | MSCIオール・カントリー・ワールド・インデックス |

| 基準価額 | 33,822円 |

| 純資産額 |

9兆7,626.95億円 |

| 信託報酬(税込) | 0.05775% |

| トータルリターン | +20.51%(1年)、+27.69%(3年)、+21.14%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指すことで人気の「eMAXIS Slim」シリーズ。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

②「SBI・全世界株式インデックス・ファンド」

| ファンド名 | SBI・全世界株式インデックス・ファンド |

| 資産クラス | 全世界株式 |

| 連動する指数 | FTSEグローバル・オールキャップ・インデックス |

| 基準価額 |

31,521円 |

| 純資産額 | 3,571.14億円 |

| 信託報酬(税込) | 0.1102% |

| トータルリターン | +20.69%(1年)、+26.76%(3年)、+20.44%(5年) |

| 運用会社 | SBIアセットマネジメント |

| ファンドの特色 |

愛称は『雪だるま(全世界株式)』。3つのETF「バンガード・トータル・ストック・マーケットETF」(VT)、 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

③「SBI・V・全世界株式インデックス・ファンド」

| ファンド名 | SBI・V・全世界株式インデックス・ファンド |

| 資産クラス | 全世界株式 |

| 連動する指数 | FTSEグローバル・オールキャップ・インデックス |

| 基準価額 | 20,423円 |

| 純資産額 | 699.08億円 |

| 信託報酬(税込) | 0.1338% |

| トータルリターン | +20.04%(1年)、+26.6%(3年) |

| 運用会社 | SBIアセットマネジメント |

| ファンドの特色 | 愛称は『SBI・V・全世界株式』。2022年1月31日に設定。 世界最大級の運用会社バンガード社の「バンガード・トータル・ワールド・ストックETF」を通じて、 日本を含む先進国・新興国などの全世界の株式約8,000銘柄(大型・中型・小型株)に投資できる。 「個人投資家が選ぶ! Fund of the Year 2025」のインデックス部門では、第19位にランクイン。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

④「楽天・全世界株式インデックス・ファンド」

| ファンド名 | 楽天・全世界株式インデックス・ファンド |

| 資産クラス | 全世界株式 |

| 連動する指数 | FTSEグローバル・オールキャップ・インデックス |

| 基準価額 | 32,247円 |

| 純資産額 |

7,776.86億円 |

| 信託報酬(税込) | 0.192% |

| トータルリターン | +20.11%(1年)、+26.62%(3年)、+20.35%(5年) |

| 運用会社 | 楽天投信投資顧問 |

| ファンドの特色 |

愛称は『楽天・VT』。世界最大級の運用会社バンガード社の「バンガード・トータル・ワールド・ストックETF(VT)」「バンガード・トータル・ストック・マーケットETF(VTI)」 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

3.2.「先進国株式」でおすすめの2銘柄

先進国株式に連動する代表的な指数(インデックス)には、「MSCIコクサイ・インデックス」があります。

SBI証券の新NISA(つみたて投資枠)で「先進国株式」を選ぶなら、次の2銘柄が候補になります。

⑤「eMAXIS Slim 先進国株式インデックス」

| ファンド名 | eMAXIS Slim 先進国株式インデックス(除く日本) |

| 資産クラス | 先進国株式 |

| 連動する指数 | MSCIコクサイ・インデックス |

| 基準価額 |

40,539円 |

| 純資産額 |

1兆1,671.96億円 |

| 信託報酬(税込) | 0.09889% |

| トータルリターン | +19%(1年)、+28.52%(3年)、+22.67%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 | 業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 日本を除く世界の主要先進国(22ヵ国・地域)の株式に投資できる。 投資先の割合は、1位がアメリカ、2位がイギリス、3位がカナダ。 「個人投資家が選ぶ! Fund of the Year 2025」では、インデックス部門で第7位にランクイン。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

⑥「ニッセイ外国株式インデックスファンド」

| ファンド名 | ニッセイ外国株式インデックスファンド |

| 資産クラス | 先進国株式 |

| 連動する指数 | MSCIコクサイ・インデックス |

| 基準価額 | 53,538円 |

| 純資産額 | 9,841.32億円 |

| 信託報酬(税込) | 0.09889% |

| トータルリターン | +18.97%(1年)、+28.48%(3年)、+22.61%(5年)、+15.47%(10年) |

| 運用会社 | ニッセイアセットマネジメント |

| ファンドの特色 | 2013年12月10日に設定され、同タイプのファンドとしては長い運用実績をもつ。 日本を除く世界の主要先進国の株式に投資できる。 投資先の割合は、1位がアメリカ、2位がイギリス、3位がカナダ。 「個人投資家が選ぶ! Fund of the Year 2025」のインデックス部門では、第3位にランクイン。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

3.3.「米国株式」でおすすめの4銘柄

最後は「米国株式」です。世界経済の中心はやはり米国であり、「全世界株式」や「先進国株式」も約60~70%を米国に投資しているので、実はどれも似通った値動きをします。

ただし、「米国株式」のほうが「全世界株式(もしくは先進国株式)」より過去のリターンは高いので、米国が今後数十年間にわたって成長し続けることを期待するのであれば、「米国株式」を選ぶのも1つの方法です。

米国株式に連動する指数(インデックス)には、次のようなものがあります。

- NYダウ(30銘柄)

- NASDAQ100指数(100銘柄)

- NASDAQ総合指数(3,000銘柄)

- S&P500(500銘柄)

- CRSP USトータル・マーケット・インデックス(約4,000銘柄)

- NYSE FANG+(10銘柄)

銘柄数が多いほうが上場している米国企業全体の実態を表すため、500銘柄に投資する「S&P500」や、投資できる銘柄のほぼ100%にあたる約4,000銘柄に投資する「CRSP USトータル・マーケット・インデックス」がおすすめです。

SBI証券の新NISA(つみたて投資枠)で「米国株式」を選ぶなら、次の4銘柄が候補になります。

⑦「eMAXIS Slim 米国株式(S&P500)」

| ファンド名 | eMAXIS Slim 米国株式(S&P500) |

| 資産クラス | 米国株式 |

| 連動する指数 | S&P500指数 |

| 基準価額 |

39,431円 |

| 純資産額 |

10兆1,066.44億円 |

| 信託報酬(税込) |

0.0814% |

| トータルリターン | +19.24%(1年)、+26.23%(3年)、+24.56%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

⑧「SBI・V・S&P500インデックス・ファンド」

| ファンド名 | SBI・V・S&P500インデックス・ファンド |

| 資産クラス | 米国株式 |

| 連動する指数 | S&P500指数 |

| 基準価額 | 36,058円 |

| 純資産額 | 2兆6,008.12億円 |

| 信託報酬(税込) | 0.0938% |

| トータルリターン |

+15.58%(1年)、+29.8%(3年)、+24.25%(5年) |

| 運用会社 | SBIアセットマネジメント |

| ファンドの特色 | 愛称は『SBI・V・S&P500』。2021年6月15日に『SBI・バンガード・S&P500』から名称変更。 世界最大級の運用会社バンガード社の「バンガード・S&P500ETF」を通じて、米国企業500社に投資する。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

⑨「SBI・V・全米株式インデックス・ファンド」

| ファンド名 | SBI・V・全米株式インデックス・ファンド |

| 資産クラス | 米国株式 |

| 連動する指数 | CRSP USトータル・マーケット・インデックス |

| 基準価額 |

22,535円 |

| 純資産額 |

3,802.90億円 |

| 信託報酬(税込) | 0.0938% |

| トータルリターン | +14.96%(1年)、+29.05%(3年) |

| 運用会社 | SBIアセットマネジメント |

| ファンドの特色 |

愛称は『SBI・V・全米株式』。2021年6月29日より運用開始。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

⑩「iFreeNEXT FANG+インデックス」

| ファンド名 | iFreeNEXT FANG+インデックス |

| 資産クラス | 米国株式 |

| 連動する指数 | NYSE FANG+ |

| 基準価額 |

80,371円 |

| 純資産額 | 9,994.38億円 |

| 信託報酬(税込) | 0.7755% |

| トータルリターン |

+16.64%(1年)、+61.15%(3年)、+30.38%(5年) |

| 運用会社 | 大和アセットマネジメント |

| ファンドの特色 |

フェイスブック(Facebook、現在はメタ)、アマゾン・ドット・コム(Amazon.com)、ネットフリックス(Netflix)、 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

4. SBI証券の「新NISA(つみたて投資枠)」…おすすめ銘柄と組み合わせ(ポートフォリオ)

SBI証券の新NISA(つみたて投資枠)でおすすめの銘柄を10本紹介しましたが、筆者がよく聞かれるのが次の質問。

「NISAの銘柄は何本買えばいいの?」

「全世界株式や米国株式以外に買うとしたら、どんな銘柄がおすすめ?」

結論を先に言うと、「全世界株式」「先進国株式」「米国株式」のどれか1本を購入すれば、すでに何百や何千という企業に分散投資されているので充分です。無理に複数のファンドを購入する必要はない、というのが筆者の考えです。

月5,000円で新NISAを始めるなら、銘柄Aに1,000円、銘柄Bに1,000円、……というように分散するのではなく、1本に絞ったほうが銘柄の管理がしやすくなるうえ、上手くいけば最終的な運用成績が向上する可能性があります。

ただし、銘柄選びに正解はなく、最終的な損益は売却のタイミングによっても異なります。

そのため、「もっとリスクを取って高いリターンを狙いたい」「株式に100%投資するのは怖い」「複数の銘柄を持っていたほうが安心」という人は、複数のファンドを選んでポートフォリオ(資産配分)を組むのも有効です。

ここでは、先ほどの10銘柄を軸にして、アクセントを加えることでリターンを高められる可能性があるファンド(新興国株式とアクティブファンド)と、株式と逆の値動きをする「債券」を組み入れることでリスクを抑えられる「バランス型ファンド」を紹介します。

4.1. より高いリターンを狙うなら「新興国株式」を組み入れる

もっとリスクを取ってリターンを高めたい人には、「新興国株式」がおすすめです。

新興国とは、日本や米国のような先進国と比べて政治や経済が発展途上にあり、成長に伸びしろがある国や地域のことを指します。

具体的には、ブラジル・ロシア・インド・中国の頭文字を取った「BRICS(ブリックス)」や、ベトナム、インドネシア、南アフリカ共和国、トルコ、アルゼンチンの頭文字を取った「VISTA(ビスタ)」などです。

ただし、経済が成長するにつれて株価が上昇する可能性もありますが、予想に反して株価が下落するリスクがあることも忘れてはいけません。

そのため、新興国株式1本ではなく、「全世界株式」「先進国株式」「米国株式」のどれかと組み合わせて、配分比率は10%以下に抑えることをおすすめします。

SBI証券の新NISA(つみたて投資枠)で「新興国株式」を選ぶなら、次の銘柄が候補になります。

・「eMAXIS Slim 新興国株式インデックス」

| ファンド名 | eMAXIS Slim 新興国株式インデックス |

| 資産クラス | 新興国株式 |

| 連動する指数 | MSCIエマージング・マーケット・インデックス |

| 基準価額 |

23,619円 |

| 純資産額 | 3,237.40億円 |

| 信託報酬(税込) | 0.1518% |

| トータルリターン | +31.03%(1年)、+22.63%(3年)、+13.25%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

4.2. 積極的に利益を狙うなら「アクティブファンド」も組み入れる

次に紹介するのは、指数を上回る運用成績を目指す「アクティブファンド」です。

インデックスファンドより信託報酬が高いのでコストを上回るリターンをあげる必要がありますが、「積極的に利益を狙いたい」「インデックスファンドだけではつまらない」という人には向いています。

ただし、アクティブファンドを組み入れる場合も、「全世界株式」もしくは「米国株式」を中心にして配分比率を抑えるようにしましょう。

SBI証券の新NISA(つみたて投資枠)で「アクティブファンド」を選ぶなら、次の銘柄が候補になります。

・「ひふみプラス」

| ファンド名 | ひふみプラス |

| 資産クラス | 国内外株式 |

| 連動する指数 | アクティブファンドなのでなし |

| 基準価額 | 75,288円 |

| 純資産額 | 6,746.15億円 |

| 信託報酬(税込) | 1.078% |

| トータルリターン |

+19.54%(1年)、+17.57%(3年)、+7.78%(5年)、+9.94%(10年) |

| 運用会社 | レオス・キャピタルワークス(SBIグループ) |

| ファンドの特色 |

テレビ東京の経済番組『ガイアの夜明け』にも登場した、藤野英人ファンドマネージャーが中心となって運用する「ひふみ投信」シリーズ。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

4.3. ミドルリスク・ミドルリターンを狙うなら「バランス型」1本でOK

ここまで紹介したSBI証券の新NISA(つみたて投資枠)でおすすめのファンドは、商品の配分比率が「株式100%」でした。

価格の変動を抑えてリスクを下げるには、株式とは値動きの異なる「債券」や「REIT(不動産投資信託)」を組み入れて「資産分散」をするのがセオリーとされています。

しかし、新NISA(つみたて投資枠)には「債券100%」「REIT100%」の投資信託がありません。そこでおすすめなのが、1本のファンドで株式や債券などの複数の資産に投資できる「バランス型ファンド」です。

「株式100%の運用は値動きが激しそう」「利益はそこそこでいいから、リスクを抑えた運用がしたい」のような人は、バランス型を1本だけ選ぶのも1つの方法です。

SBI証券の新NISA(つみたて投資枠)で「バランス型」を選ぶなら、次の銘柄が候補になります。

・「eMAXIS Slim バランス(8資産均等型)」

| ファンド名 | eMAXIS Slim バランス(8資産均等型) |

| 資産クラス | バランス型 |

| 連動する指数 | バランス型なのでなし(合成指数) |

| 基準価額 | 20,152円 |

| 純資産額 |

4,593.02億円 |

| 信託報酬(税込) | 0.143% |

| トータルリターン | +15.91%(1年)、+14.98%(3年)、+10.93%(5年) |

| 運用会社 | 三菱UFJアセットマネジメント(旧三菱UFJ国際投信) |

| ファンドの特色 |

業界最低水準の運用コストを将来にわたって目指し続けることで人気の「eMAXIS Slim」シリーズ。8つの資産 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

\新NISAの銘柄はトップクラス/

5. SBI証券で「新NISA」を始めるメリット5選

NISA口座は1人1口座しか開設できないので、慎重に選びましょう。

年単位で変更は可能ですが、手続きが少々面倒なうえ、変更前のNISA口座で保有している銘柄を変更後のNISA口座に移すこともできないので、基本的には最初に選んだ口座でずっと運用を続けることになります。

そこで本章では、新NISAのサービスを取り扱う金融機関のなかから、SBI証券ならではの新NISAのメリットを次の5つに絞って解説します。

それぞれ解説します。

メリット①:商品ラインナップが充実

新NISA(つみたて投資枠)で積立設定できる銘柄は、金融庁が定めた一定の条件を満たす347本の投資信託とETFに限られます(銘柄一覧は金融庁の公式サイトを参照)。

そのうち、SBI証券は全銘柄の約82%にあたる283本の投資信託をカバー(2026年2月3日時点)しており、新NISAを取り扱う金融機関ではトップとなっています。

SBI証券なら銘柄選択の自由度が高く、自分に合った投資対象を見つけられます。

メリット②:クレカ積立ができるカードの種類が多い

投資信託の積立額をクレジットカードで決済する方法が「クレカ積立」で、特定口座や一般口座だけではなく、新NISA口座でもカードを利用して決済することができます。

クレカ積立を実施しているネット証券は他にもありますが、選べるカード会社は1社が基本です。

しかし、SBI証券は異業種の企業と金融商品仲介業の取り組みを強化しており、9種類のクレジットカードから選び、クレカ積立でそのカード会社が発行するポイントを貯めることができます。

9種類のカードと付与されるポイントの組み合わせをまとめたのが次の表です。

■SBI証券の「クレカ積立」で利用できるカード

| クレジットカード | 付与されるポイント | |

|---|---|---|

| ① | 三井住友カード | Vポイント |

| ② | Oliveフレキシブルペイ | |

| ③ | 東急カード | TOKYU POINT |

| ④ | アプラスカード | アプラスポイント |

| ⑤ | タカシマヤカード | タカシマヤポイント |

| ⑥ | UCSマークがついた クレジットカード |

・Uポイント ・majicaポイント |

| ⑦ |

JFRカード (大丸松坂屋カード) |

QIRA(キラ)ポイント |

| ⑧ | オリコカード |

・オリコポイント ・暮らスマイル ・提携先オリジナルポイント |

| ⑨ | JCBが発行する JCBオリジナルシリーズ |

J-POINT |

利用者が多いのが三井住友カードとOliveフレキシブルペイで、クレカ積立を含む様々な利用シーンでSMBCグループのVポイントが付与されます。

このように、SBI証券では、クレジットカードで消費ではなく「投資」をしながら好きなポイントを貯められます。

メリット③:貯められるポイントの種類が多い

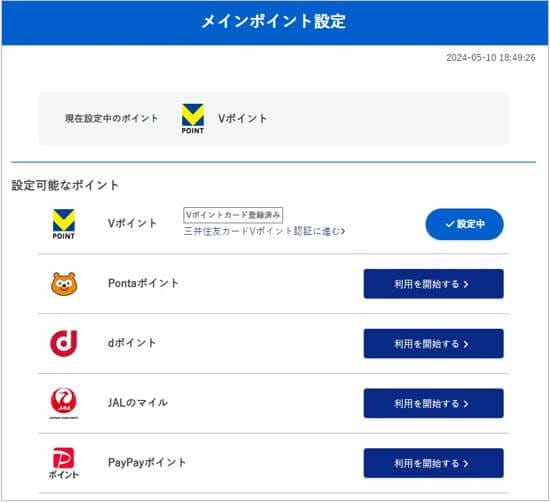

SBI証券には様々なシーンでポイントが貯まる「ポイントサービス」があり、貯めるポイントを次の5種類から選ぶことができます。

- Vポイント

- Pontaポイント

- dポイント

- JALのマイル

- PayPayポイント

そのため、上記のなかに普段から貯めているポイントや、よく利用する店やサービスで使えるポイントがあれば、SBI証券は新NISAを始める金融機関として有力な候補になります(設定方法は「6.1. メインポイントの設定」で解説)。

メリット④:投信保有ポイントの付与率が高水準

メリット③で紹介したポイントサービスの1つが「投信マイレージ」で、投資信託の月間の平均保有残高に応じて最大0.25%のポイントが付与されます。

同様のサービスは他社にもありますが、SBI証券のポイント付与率は総じて高く、投信残高の増加とともに獲得できるポイントが毎月着実に増えていきます(銘柄ごとの付与率は「ポイント付与率一覧」で確認できます)。

しかも、投信マイレージで貯まるポイントにもVポイントを選ぶと、三井住友カードによるクレカ積立と合わせてダブルでVポイントを獲得できます。

■SBI証券の投信積立で貯まるポイント

| タイミング | ポイント |

|---|---|

| クレカ積立時 | Vポイントのみ |

| 保有時 | ・Vポイント ・Pontaポイント ・dポイント ・JALのマイル ・PayPayポイント から1つを選択 |

投信マイレージは、新NISA口座だけでなく、特定口座や一般口座で保有している投資信託の残高に対してもポイントが付与されます。

そのため、ある程度まとまったお金を何かの商品で運用したい場合は、SBI証券で投資信託を購入すると初月から多くの投信保有ポイントを獲得できます。

メリット⑤:IPOの取扱い銘柄数が多い

「IPO(新規上場株式)」は、上場初日に募集時よりも高い株価がつく傾向があることで人気です。SBI証券はIPOの取扱い銘柄数が多く、1年間に新規上場するIPO銘柄の約90%の抽選に参加できます。

■SBI証券のIPOの取扱い実績

| 2025年 | 2024年 | 2023年 | 2022年 | 2021年 | |

|---|---|---|---|---|---|

| IPO銘柄数 (全体) |

65 | 86 | 96 | 91 | 125 |

| SBI証券のIPO 取扱い銘柄数 |

62 (約95%) |

76 (約88%) |

91 (約95%) |

89 |

122 |

| SBI証券が主幹事 を務めた銘柄数 |

9 | 11 | 17 | 13 | 21 |

※カッコ内の数字は、年間の全IPO件数に対してSBI証券が扱った割合

新NISAの成長投資枠では、株式取引等もできます。

そのため、IPO銘柄を新NISAの成長投資枠で抽選で獲得し、株価が上昇したタイミングで売却できれば、約20%の税金が課されることなく値上がり益を丸々受け取ることもできます。

\貯められるポイントの選択肢は5種類/

6. SBI証券で「新NISA」を始めるときのおすすめ設定・サービス5選![]()

ここでは、SBI証券で新NISAを始めるときに設定しておくべき設定・サービスを厳選して5つ紹介します。

それぞれ解説します。

6.1. メインポイントの設定

メリット③で紹介したポイントサービスを利用してポイントを貯めるには、メインポイントの設定が必要です。設定をしなくても各種サービスは利用できますが、ポイントは付与されません。

口座開設時の「ポイント選択」の画面で設定しておきましょう。

あとから変更する場合は、WEBサイトにログイン後、「口座管理」>「お客さま情報 設定・変更」>「ポイント・外部ID連携」>「ポイントサービス詳細はこちら」>「メインポイント設定」から設定できます。

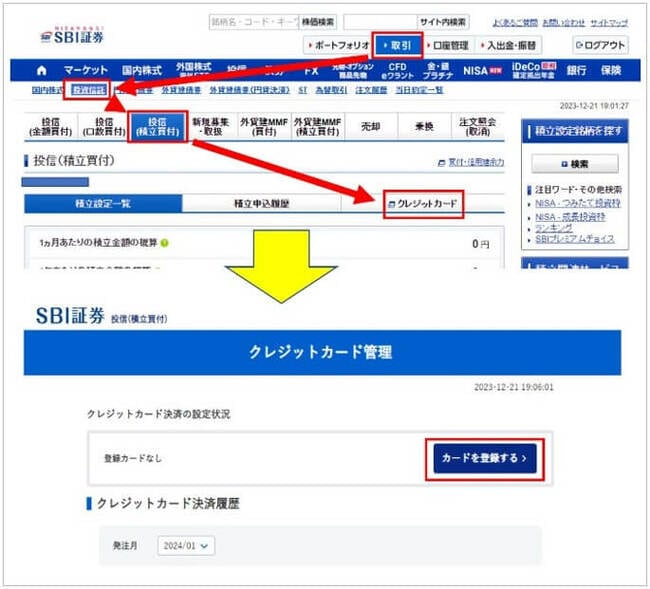

6.2. クレジットカードの登録

メリット②でお伝えしたとおり、SBI証券では9種類のクレジットカードからクレカ積立をするカードを選ぶことができます。なかでもおすすめなのがVポイントが付与される三井住友カードで、カードの種類や年間カード利用額に応じてVポイントが付与されます。

WEBサイトの場合は、「取引」>「投資信託」>「投信(積立買付)」>「クレジットカード」をクリックし、「カードを登録する」から事前に設定しておきましょう。

なお、カードで決済しなくても、証券口座内の「預り金」からの引き落とし(現金決済)でも買付はできます。

同じ金額を投資するならカードで決済したほうがポイント付与分だけお得に運用ができますが、クレジットカードを持ちたくない人もいるはずなので、やりやすい方法をお選びください。

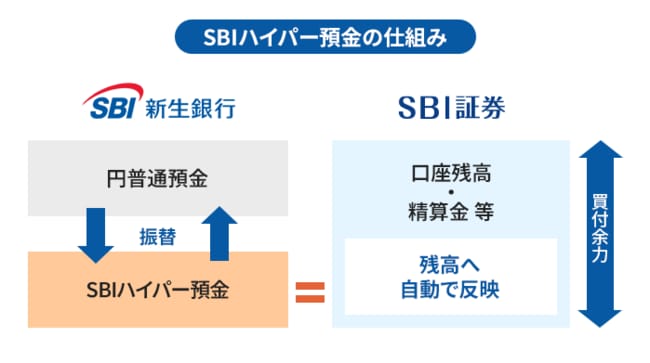

6.3. 銀行との口座連携サービス(SBIハイパー預金)

「SBIハイパー預金」は、SBI証券とSBI新生銀行における口座連携サービスです。以前は「SBI新生コネクト」の名称でしたが、その後継サービスとして誕生しました。

SBI証券の口座と連携すると、SBIハイパー預金の残高がSBI証券の買付余力に自動的に反映されるほか、株式等の売却代金をSBI証券からSBIハイパー預金へ自動振替(自動出金)できるといった利点があります。

新NISAでクレカ積立のみを行う場合は必須ではありませんが、成長投資枠で国内株式や外国株式を取引する予定がある方は、SBI新生銀行の口座もあわせて開設しておくことをおすすめします。

■補足

SBI証券との銀行の口座連携サービスには、SBI証券と住信SBIネット銀行による「SBIハイブリッド預金」もあります。

SBI新生銀行との口座連携サービス「SBI新生コネクト(現:SBIハイパー預金)」では、銀行からの自動入金は投信積立の設定金額に限られていました。

しかし、「SBIハイパー預金」へ移行してからは、SBIハイブリッド預金と同様に、自動入金の対象が株式や投資信託などにも拡大され、利便性が大きく向上しました。

さらに、SBIハイパー預金のほうが銀行の優遇金利が高いことから、現在はSBI新生銀行との口座連携サービスのほうが優位性があります。

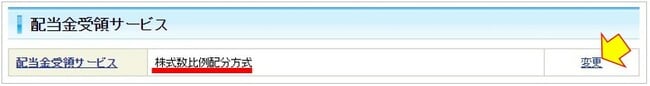

6.4. 配当金の受領方法の変更

配当金の受領方法には、次の3種類があります。

- 株式数比例配分方式

- 登録配当金受領口座方式

- 従来方式(配当金受領証方式と個別銘柄指定方式)

しかし、NISA口座で国内上場株式等の配当金を非課税にするには、配当金の受領方法を「株式数比例配分方式」にしておく必要があります。

WEBサイトにログイン後、「口座管理」>「お客さま情報 設定・変更」>「お取引関連・口座情報」の「配当金受領サービス」の順にクリックしてご確認ください。

別の方法を設定していた場合は、「変更」から「株式数比例配分方式」に設定しておきましょう。

新NISAの成長投資枠では株式取引もできるので、高配当銘柄や海外ETFの取引を検討している人は事前に確認しておくことをおすすめします。

6.5. 手数料プランを無料にする切り替え

SBI証券では「ゼロ革命」により、国内株式(現物・信用)とS株(単元未満株)を売買手数料無料で取引できます。

新NISA口座(成長投資枠)では、投資信託、国内株式、外国株式を手数料無料で取引できますが、特定口座や一般口座で取引するときに備えて、初期設定では有料プランになっている手数料プランを無料に変更しておくと安心です。

やり方は簡単で、次の3種類の報告書の受取方法を「郵送」から「電子交付」に切り替えるだけ。

- 円貨建のお取引・米株信用取引の各種報告書

- 特定口座年間取引報告書

- 米株信用を除く外貨建取引の各種報告書

WEBサイトにログイン後、「口座管理」> 「電子交付書面」の順に進み、「電子交付サービス(電子交付書面閲覧サービス)」の画面で「電子交付に変更」をクリックしてください。

\新NISAの売買手数料は無料/

7. SBI証券で「新NISA」を始める方法と積立設定の流れ

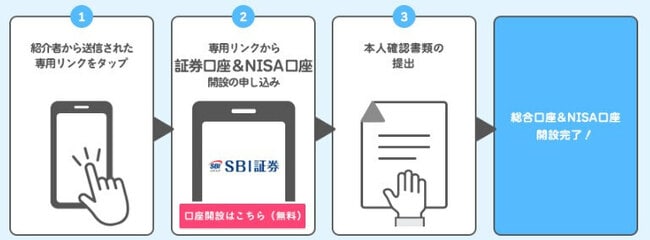

SBI証券で新NISAを始めるには、株式取引を行う「証券総合口座」を開設する必要があります。

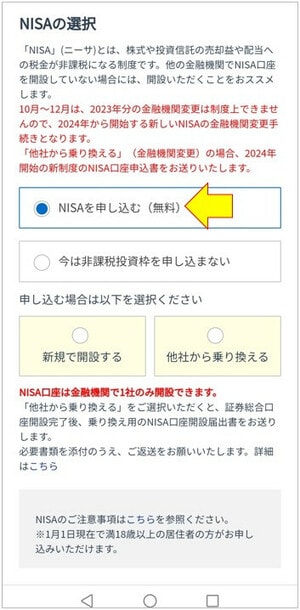

先に証券総合口座を開設し、あとからNISA口座を追加することもできますが、口座開設申し込みの途中の「NISAの選択」の画面で「NISAに申し込む(無料)」にチェックをつけておくと、証券総合口座と同時に開設できます。

NISA口座を開設したら、次回の買付日に間に合うように早めに積立設定をしておきましょう。

三井住友カードによるクレカ積立の場合は毎月10日が締め切りで、10日までに積立設定が完了すると、事前に設定した「7日~9日のいずれかの日」に毎月1回、翌月から買付ができます。

つまり、これから最短でクレカ積立を始める場合は、2026年2月10日(火)までに積立設定をすると、翌月から投信積立を始められます。

スマホから積立設定する手順は次の5ステップです。

■SBI証券の新NISA(つみたて投資枠)設定方法【スマホ】

- 『かんたん積立アプリ』をインストールしてログイン

- 積立買付するファンドを選ぶ

- 「積立買付」をタップして目論見書を確認する

- 積立設定内容を入力して取引パスワードを入力

- 設定内容を確認後、「設定」をタップ

スマホとPCでは若干異なりますが、大まかな流れは同じです。

『SBI証券の「新NISA」の始め方と買い方を解説【つみたて投資枠】』では、実際の画面で手順を解説しているので参考にしてください。

8. SBI証券で実施中の「新NISA」に関するキャンペーン

SBI証券では、常にさまざまなキャンペーンを実施しています。ここでは、現在実施中の新NISAに関する内容を紹介します。

8.1. LINEでNISA紹介プログラム

このプログラムでは、家族や友達を紹介してその人がSBI証券の総合口座とNISA口座を開設すると、「giftee Box Select」で使用可能なギフトポイントがもらえます。

獲得できるポイント数は2025年4月から引き上げられ、紹介者1名につき5,000円分、合計3名の紹介で最大15,000円分となっています。スマホから次のQRコードを読み取り、エントリーしてご参加ください。

SBI証券の口座を持っていなくても参加できますが、なるべく自分でも利用して使い勝手を教えてあげましょう。

\新NISAを始めるなら/

9. よくある質問

最後に、SBI証券の新NISAに関するよくある質問に3つ回答します。

Q1. SBI証券で新NISAを始める際のデメリットはありますか?

SBI証券で新NISAを始めるときのデメリットを強いて挙げるとすれば、ポイント投資とクレカ積立の併用ができないことです。

SBI証券でポイント投資ができるのはVポイントとPontaポイントだけで、日本株と投資信託(スポット・積立)の買付に利用できます。ただし、投信積立は現金決済時のみポイント利用が可能で、クレカ積立との併用ができません。

たとえば月10万円を投信積立する場合、「クレカで99,500円+ポイントで500円分」という組み合わせで決済ができないということです。

ただし、貯まったポイントは必ずしもポイント投資に使う必要はなく、使い道は他にもたくさんあるので、大きなデメリットに感じる必要はありません。

Q2. 新NISAは、SBI証券と楽天証券のどっちのほうがおすすめですか?

SBI証券と楽天証券は新NISAにおいてもどちらもおすすめで、最終的には“好み”の問題になります。

たとえば、普段から楽天ポイントを貯めていたり、取引画面の使いやすさや情報を重視したりするなら楽天証券。メリット②で紹介したクレジットカードを使っていたり、メリット③で紹介したポイントを貯めていたりすれば、SBI証券のほうがおすすめです。

新NISAを含む資産形成は、長期運用が基本です。そのため、愛着が湧く口座で始めることをおすすめします。

Q3. 他社から乗り換えてSBI証券で新NISAを始める手続きはいつできますか?

他社でNISA口座を保有している方がSBI証券でNISAを始める場合、2026年に入ってから現在のNISA投資枠を1円も利用していなければ、すぐに口座変更の手続きができます。

なお、これまでNISA口座の変更手続きは書面でのやり取りが必要でしたが、SBI証券では2024年9月27日から電子化に対応し、ウェブ上で完結できるようになっています。

10. まとめ

この記事では、SBI証券で新NISA(つみたて投資枠)を始めるときのおすすめ銘柄を中心に解説しました。

SBI証券は、2026年1月6日に発表された最新の「ネット証券会社 オリコン顧客満足度ランキング」の総合部門において、第2位の高評価を獲得しました。一方で、「取引手数料」「取扱商品」の項目でトップ評価を得ており、多くの個人投資家に支持されています。

「貯蓄から投資へ」の流れのなか、新NISAの正しい知識を身につけて、資産形成の第一歩を踏み出しましょう。

\資産形成を始めるなら/

■SBI証券のサポートデスク

(平日)※ガイダンス番号「3番」がNISA・投資信託

- 固定電話:0120-104-214(無料)

- 携帯電話:0570-550-104(有料)

- 受付時間:8時~17時(土日祝・年末年始を除く)

(土日)※NISA・投資信託専用

- 固定電話:0800-170-2888(無料)

- 携帯電話:03-6629-9719(有料)

- 受付時間:9時~17時(平日・年末年始を除く)

グループ全体の口座数が1,200万を突破し、個人投資家に人気のSBI証券。SGO編集部では、SBI証券の社員に独占取材をして、同社の魅力をたっぷり伺いました。

2023年9月30日発注分から実施している「国内株式売買手数料の無料化」についても言及しているので、『【SBI証券社員インタビュー】「貯蓄から投資へ」の流れを受けて、オンライン総合証券が取り組んでいること』からぜひご覧ください。