『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

「老後2,000万円問題」や「貯蓄から投資へ」の流れを受けて、つみたてNISAなどの非課税制度を活用して資産形成に取り組む人が増えています。

しかし、同じ金額を投資に回すなら、少しでも有利な方法で始めたいはず。そこで最近主流なのが、投資信託の毎月の積立額をクレジットカードで決済し、カードのポイントを貯めながら資産運用をする「クレカ積立」です。

そのクレカ積立を最初に始めたのが楽天証券で、投資信託の積立額を楽天カードで決済すると「楽天ポイント」がお得に貯まります。2022年9月買付分からポイント還元率は1%から実質0.2%に改悪されましたが、2023年6月買付分から最大1%に引き上げることを2023年4月13日に発表。

2024年から始まる新NISAに向けて、「楽天カードによる投信積立」に再び注目が集まることが予想されます。

そこで本記事では、楽天カードクレジット決済について、

「メリットやデメリットは?」

「クレカ積立の設定方法は?」

「新NISAでも楽天証券はおすすめ?」

などの疑問をお持ちの方に、楽天証券で楽天カードを活用し、ポイントを貯めながらお得に資産運用をする方法をお伝えします。2024年から始まる新NISAの対策にも触れているので、ぜひ最後までお読みください。

〈目次〉

1.「楽天証券×楽天カード」…投資信託のクレカ積立サービスの概要

2.「楽天証券×楽天カード」…投資信託のクレカ積立のメリット5つ

3.「楽天証券×楽天カード」…投資信託のクレカ積立のデメリット3つ

6.【新NISA対策】クレカ積立で獲得できるポイントをネット証券4社で比較

1.「楽天証券×楽天カード」…投資信託のクレカ積立サービスの概要

最初に、楽天証券と楽天カードを組み合わせた「楽天カードクレジット決済」の概要をお伝えします。

2023年6月買付分からのポイント進呈率をもとに説明しているので、サービス改善の全体像をつかんでください。

1.1. 楽天カードクレジット決済とは

「楽天カードクレジット決済」は、楽天証券が取り扱っている投資信託を購入するときの引落方法の1つで、積立額を楽天カードで決済すると楽天ポイントが付与されるのが特長です。

サービス開始当初はカードのランクや銘柄に関係なく一律1%還元でしたが、2022年9月買付分より低コストのインデックスファンドの場合は0.2%還元に改悪。これを受けて、保有していた投資信託を他社に移管したユーザーもいるようですが、2023年6月買付分よりカードのランクに応じてポイント進呈率を0.5~1%に引き上げることが発表されました(4月13日のリリース参照)。

5月買付分の積立設定の締切は2023年4月12日だったので、すでに楽天証券でクレカ積立をしている人やこれから始める人は、6月買付分(設定の締切は5月12日)から引き上げ後のポイント還元率が適用されることになります。

ポイント進呈率のアップ後の「楽天カードクレジット決済」の概要を見てみましょう。

■「楽天カードクレジット決済」の概要

| 対象口座 | 特定口座、一般口座、一般NISA、つみたてNISA ※iDeCo、未成年口座、ジュニアNISA、法人口座は対象外 |

||

| 対象商品 | 楽天証券が取り扱う積立買付が可能な「投資信託」のみ | ||

| 積立設定可能額 | 毎月100円~50,000円 ※現在のつみたてNISAの場合は、毎月33,333円がクレカ決済の上限(2023年12月買付分まで) |

||

| 対象カードと年会費 |

・楽天カード(年会費:無料) |

||

|

クレカ積立時の ポイント還元率 (2023年6月買付分~) |

・楽天カード:0.5% |

||

| 付与されるポイント | 楽天ポイント | ||

| 積立設定の締切日 | 毎月12日 | ||

| 買付日 | ・毎月1日(2021年6月19日以前に楽天クレカ決済を利用したことがある人) ・毎月8日(2021年6月20日以後に楽天クレカ決済を利用したことがある人) |

||

| カード積立額の支払い日 | 積立注文月の27日(土日祝の場合は翌営業日) | ||

| 楽天ポイント付与日 | 積立注文月の15日前後 | ||

\証券総合口座の数が1,000万を突破(2023年12月時点)/

1.2. サービスの変更内容(2023年6月買付分~)

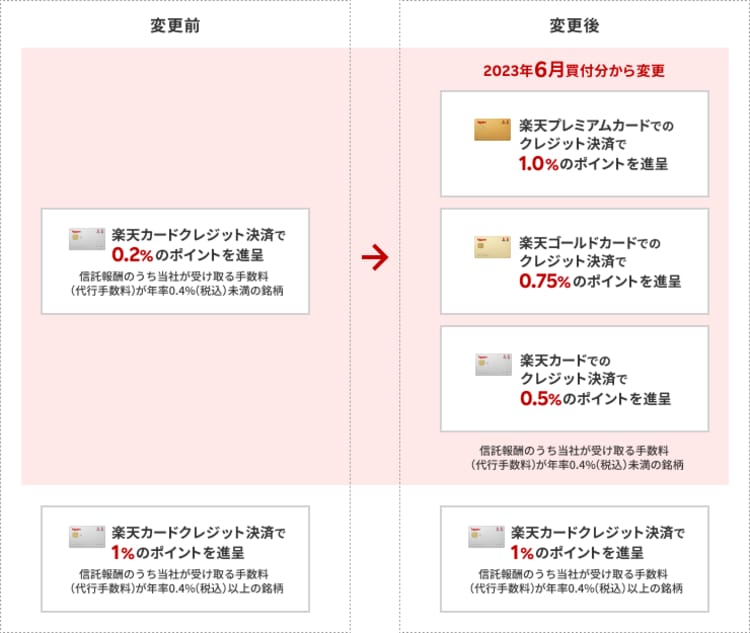

2023年6月買付分からの変更点をわかりやすくまとめたのが次の図表です。

左側が変更前の内容です。信託報酬(投資信託の運用や管理にかかるコスト)のうち、楽天証券が受け取る手数料(代行手数料)が年率0.4%未満の銘柄はポイント還元率0.2%、年率0.4%以上の銘柄はポイント還元率1%というように、わかりにくい仕組みでした。

しかし、今回のサービス改善で、右側のシンプルな形になりました。

具体的には、これまでポイント還元率が0.2%還元だった銘柄に関しては、楽天カード(年会費無料)は0.5%、楽天ゴールドカード(年会費税込2,200円)は0.75%、楽天プレミアムカード(年会費税込11,000円)は1%というように、カードのランクに応じてポイント進呈率が引き上げられました。

ちなみに、一番下の代行手数料が0.4%以上の銘柄のポイント還元率は、変更前も変更後も同じ1%です。ただし、ポイント還元率1%の銘柄は信託報酬が高いアクティブファンドが中心なので、長期の資産運用を目的とする場合は候補からいったん外しておきましょう。

楽天カードのランクによる変更後のポイント進呈率を整理すると、次のようになります。

■楽天証券の「クレカ積立」のポイント進呈率(変更後)

・楽天カード(年会費無料):0.5%

・楽天ゴールドカード(年会費税込2,200円):0.75%

・楽天プレミアムカード(年会費税込11,000円):1%

なお、公式には発表されていませんが、楽天証券における楽天ブラックカード(年会費税込33,000円)によるクレカ積立のポイント進呈率は2%となっています(カードの種類の比較は4章で解説)。

\証券総合口座の数が1,000万を突破(2023年12月時点)/

2.「楽天証券×楽天カード」…投資信託のクレカ積立のメリット5つ

楽天証券で楽天カードを使って投信積立をするときの主なメリットは、次の5つです。

■楽天証券の「クレカ積立」のメリット5つ

- 「楽天ポイント」が0.5~1%貯まる

- 「楽天キャッシュ」との併用で毎月10万円までがポイント進呈の対象になる

- 「つみたてNISA」にも対応

- 貯まったポイントを「積立買付」にも利用できる

- 「入金不要」なので毎月確実に積立買付ができる

これまでの説明と重複する内容もありますが、それぞれ解説します。

メリット①:決済額に応じて「楽天ポイント」が0.5~1%貯まる

楽天証券で投資信託の積立額を楽天カードで決済すると、楽天ポイントが付与されます。ポイント進呈率はカードのランクによって異なり、積立額に対して0.5~1%が還元されます(カードの比較は4章で解説)。

貯まった楽天ポイントは、楽天市場でのネットショッピングはもちろん、街中のコンビニやドラッグストア、飲食店など様々なシーンで1ポイント=1円として利用でき、使い勝手が抜群です(楽天ポイントを利用できる場所は公式サイト「楽天ポイントが使えるお店」から探せます)。

ただし、楽天証券に限らず、1ヵ月のクレカ積立額は50,000円までと決められています。そのため、たとえば毎月50,000円を積立買付して楽天カード(一般カード)で決済すると、毎月250ポイント(=50,000円×0.5%)が付与されます。

なお、積立額の決済方法には、証券口座(特定口座や一般口座)にある「預り金」から引き落とす方法や銀行から振替をする方法などもあります。しかしその場合は、楽天ポイントは付与されません。

同じ金額を投資に回すなら少しでもお得な方法がいいという人は、ポイント還元率を意識してみましょう。

メリット②:「楽天キャッシュ」との併用で毎月10万円までがポイント進呈の対象になる

楽天証券では、電子マネー「楽天キャッシュ」による投信積立も可能です。楽天カードから楽天キャッシュにチャージするときに0.5%の楽天ポイントが還元され、毎月50,000円まで楽天証券で積立買付をすることができます(つみたてNISAも対象)。

そして、「楽天カードクレジット決済」と「楽天キャッシュ決済」を併用すると、ポイント還元の恩恵を受けながら毎月最大10万円までキャッシュレスで投信積立ができます。

金融庁の定めによりクレカ積立の上限は50,000円までとされているので、同じ証券会社でそれ以上の金額を積立買付するなら、他社の場合はポイントが付与されないほかの手段で投信積立をすることになります。

そのため、「楽天キャッシュ」という独自の決済手段がある楽天証券はポイント付与の対象となる投資枠が月10万円あり、優位性が高いといえます。

メリット③:「つみたてNISA(新NISAも含む)」にも対応

楽天証券のクレカ積立だけではありませんが、楽天カードクレジット決済はつみたてNISAにも対応しています。

2023年で終了する現行のつみたてNISA制度の年間の非課税投資枠は40万円なので、12ヵ月で割った毎月33,333円まではつみたてNISAでクレカ積立ができます(クレカ積立の上限まで投資する場合は、特定口座もしくは一般口座で残り16,667円を積立買付することで獲得できるポイントの最大化が可能)。

そして、2024年から始まる新NISA制度では年間の非課税投資枠が360万円に拡大され、投資信託での運用が中心の「つみたて投資枠」で年間120万円、株式投資での運用が中心(株式投資もOK)の「成長投資枠」で年間240万円まで投資できるようになります。

そして、楽天証券の新NISA口座の「つみたて投資枠」で毎月10万円(年間120万円)を積立買付する場合は、次の2つの組み合わせで新NISAのつみたて投資枠の全額がポイント進呈の対象になります。

- 楽天カードクレジット決済:月5万円

- 楽天キャッシュ決済:月5万円

メリット②で説明したように、クレジットカード決済以外で楽天キャッシュのようなポイントを貯めながら投信積立ができる手段があるのは現状では楽天証券だけなので、非課税の恩恵を受けながらポイント還元を最大化したい人は、楽天証券は新NISAを始める最有力の口座になります。

\NISAの開設数No.1/

メリット④:貯まったポイントを「積立買付」にも利用できる

楽天証券や日常生活で楽天カードを利用して貯めた楽天ポイントは、楽天証券で再び投資信託や株式の購入費用の一部もしくは全額に充てて「ポイント投資」ができます。

ポイント投資ができるネット証券は他にもありますが、多くの場合は「スポット買付」のみで、手動で行う必要があります。

しかし、楽天証券のポイント投資は「積立買付」もできるうえ、つみたてNISAにも対応しています。一度設定すれば自動で毎月買付をしてくれるうえ、利用するポイントの上限を決めておくこともできるので、楽天証券で獲得したポイント分だけをポイントで再投資するといったことも可能です。

メリット⑤:「入金不要」なので毎月確実に積立買付ができる

楽天証券のクレカ積立に限った話ではありませんが、証券口座の預り金から積立買付をする場合、残高が不足していると買付は実行されず、その月はもう自動積立ができません。

しかし、クレカ積立であれば、証券口座の残高を気にすることなく毎月確実に積立買付が可能です。また、残高が少なくなったときに入金する手間もないので、面倒になって途中でやめてしまう心配も少ないです。

\証券総合口座の数が1,000万を突破(2023年12月時点)/

3.「楽天証券×楽天カード」…投資信託のクレカ積立のデメリット3つ

メリットの次は、楽天証券で楽天カードを使って投信積立をするときのデメリット(注意点)を把握しましょう。

■楽天証券の「クレカ積立」のデメリット3つ

- 「買付日」を指定できない

- カードの種類によっては他社の「還元率」のほうが高い

- 「投信保有ポイント」がほとんど付かない

それぞれ解説します。

デメリット①:「買付日」を指定できない

楽天証券で証券口座から投信積立をする場合は、買付日を毎月1日~28日から選ぶことができます。

しかし、楽天カードクレジット決済の場合は買付日を指定することができず、次のように決められています。

- 毎月1日(2021年6月19日以前に楽天クレカ決済を利用したことがある人)

- 毎月8日(2021年6月20日以後に楽天クレカ決済を利用したことがある人)

しかし、最終的な利益は売却タイミングによって異なり、買付日によって有利・不利になることはないとされているので、そこまで気にする必要はありません。

デメリット②:カードの種類によっては他社の「還元率」のほうが高い

クレカ積立サービスを提供しているネット証券は、楽天証券以外にもSBI証券、マネックス証券、auカブコム証券があります。

楽天証券と楽天カード(一般カード)の組み合わせによるクレカ積立のポイント還元率は0.5%(2023年6月買付分~)ですが、同じ一般カードのポイント還元率を比べると、マネックス証券の1.1%やauカブコム証券の1%のほうが高くなります。

そのため、クレカ積立で1ポイントでも多く獲得することを重視する人は、他社と比較して総合的に判断することをおすすめします(比較は6章で解説)。

デメリット③:「投信保有ポイント」がほとんど付かない

デメリットの3つ目はクレカ積立と直接関係するものではありませんが、楽天証券は「投信保有ポイント」がほとんど付かないことが挙げられます。

投信保有ポイントとは、口座にある投資信託の1ヵ月の平均保有残高(つみたてNISAを含む)に応じてポイントを付与するサービスのこと。

付与率は銘柄によって異なり、SBI証券の場合は年0.03~0.04%程度です。投資信託の「保有残高」に対して付与されるので、積立期間が長くなるにつれて毎月獲得できるポイントは徐々に増えていきます。

しかし、楽天証券の投信保有ポイントは次の表のように、毎月末時点の投資信託の残高が初めて一定の金額に到達した場合のみ、所定の楽天ポイントが付与される仕組みに2022年4月から改悪されてしまいました。

■楽天証券の「投信保有ポイント」

| 達成残高 | 付与されるpt |

|---|---|

|

月末残高が初めて10万円に到達 |

10ポイント |

|

月末残高が初めて30万円に到達 |

30ポイント |

|

月末残高が初めて50万円に到達 |

50ポイント |

|

月末残高が初めて100万円に到達 |

100ポイント |

|

月末残高が初めて200万円に到達 |

100ポイント |

|

月末残高が初めて300万円に到達 |

100ポイント |

|

月末残高が初めて400万円に到達 |

100ポイント |

|

月末残高が初めて500万円に到達 |

100ポイント |

|

月末残高が初めて1,000万円に到達 |

500ポイント |

|

月末残高が初めて1,500万円に到達 |

500ポイント |

|

月末残高が初めて2,000万円に到達 |

500ポイント |

| 累計 | 2,090ポイント |

ポイント付与のタイミングは所定の残高に到達した一度だけで、保有残高が2,000万円に到達しても、累計で2,090ポイントしか貯まりません。そのため、楽天証券で投信積立をする場合は、投信保有ポイントはほとんどないものと割り切りましょう。

\証券総合口座の数が1,000万を突破(2023年12月時点)/

4. 楽天証券で「クレカ積立ができる楽天カード」3枚を比較

本章では、楽天証券でクレカ積立ができる3枚の楽天カードのスペックを紹介します。

■楽天証券でクレカ積立ができるカードの比較表

| ①楽天カード | ②楽天ゴールドカード | ③楽天プレミアムカード | |

|---|---|---|---|

| カードデザイン |  |

|

|

| カードのランク | 一般カード | 一般とゴールド の中間 |

ゴールドカード |

| 年会費 | 無料 | 2,200円 (税込) |

11,000円 (税込) |

| クレカの基本還元率 | 1% | ||

|

クレカ積立時の ポイント還元率 (2023年6月買付分~) |

0.5% | 0.75% | 1% |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る |

※この他に年会費33,000円(税込)の「楽天ブラックカード」があり、クレカ積立時のポイント還元率は2%(2023年6月買付分~)

ご覧のように、日常のショッピング利用時のポイント還元率はどれも1%で同じです。年会費が高いからといって高くなるわけではありません。

ポイント還元率が異なるのはクレカ積立時で、カードのランクに応じて次のようになります。

■楽天証券の「クレカ積立」のポイント進呈率(変更後)

・楽天カード(年会費無料):0.5%

・楽天ゴールドカード(年会費税込2,200円):0.75%

・楽天プレミアムカード(年会費税込11,000円):1%

「クレカ積立のポイント還元率が1%の楽天プレミアムカードが一番お得なのでは?」と思う人もいるかもしれませんが、クレカ積立や普段の買い物で獲得するポイントの合計が年会費11,000円(税込)を上回るかどうかを考える必要があります。

楽天プレミアムカードには国内外の空港ラウンジが無料で使えるなどのメリットがありますが、これから資産形成を始める方は年会費無料の楽天カードで充分だと筆者は考えます。楽天市場には買い物の還元率がアップする「SPU」という仕組みがあり、一般カードならポイント還元率が+1倍(%)の合計2%にアップするメリットもあります。

そのため、まずは年会費無料の楽天カードを申し込んで、必要に応じてあとから変更しても遅くはありません。

\新規入会&利用で5,000Pプレゼント/

5. 楽天証券で「楽天カードクレジット決済」をするやり方【画像解説】

本章では、ポイント進呈率がアップする2023年6月買付分から楽天カード決済による投信積立を始める方法を、次の3つのパターンを想定して実際のPC画面を使って解説します。

■「楽天カード決済」を始める3つのパータン

- すでに楽天カード決済で投信積立をしている場合

- 楽天キャッシュから楽天カード決済に変更する方法

- 新たに楽天カード決済で投信積立を始める方法

なお、筆者は「楽天キャッシュ」で月5万円(うち33,333円はつみたてNISA)を積立買付しているので、これを解除して、6月買付分から年会費無料の「楽天カード決済」によるクレカ積立に変更しました。そして、新NISAの「つみたて投資枠」では「楽天カード決済で月5万円+楽天キャッシュ決済で月5万円」の組み合わせに変更する予定です。

5.1. すでに楽天カード決済で投信積立をしている場合

すでに楽天カードで投資信託の積立買付をしている人は、6月買付分から自動的に新しい進呈率でポイントが付与されるので、特に手続きは必要ありません。

5.2. 楽天キャッシュから楽天カード決済に変更する方法

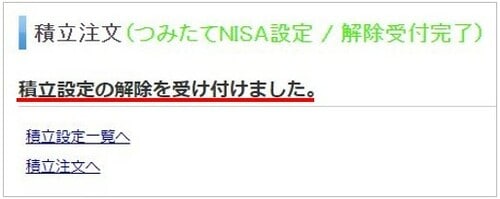

現在、楽天カードから楽天キャッシュして、チャージした楽天キャッシュで楽天証券で投信積立をしている人は、現在の設定を「解除」して新たに積立設定をする必要があります。決済方法だけを変更することはできません。

解除方法は簡単で、楽天証券にログイン後、「投資信託」>「積立設定一覧」から現在の積立状況を表示させます。

そして、引落方法を「楽天キャッシュ」にしているファンドの「解除」を選択。筆者の場合は、「Tracers S&P500配当貴族インデックス(米国株式)」と「eMAXIS Slim 全世界株式(オール・カントリー)」を解除します。

そして、取引暗証番号を入力して「解除する」をクリックします。

次のように、「積立設定の解除を受け付けました」と表示されるのを確認しましょう。

楽天カードで新たに積立設定する方法は、次で解説します。

5.3. 新たに楽天カード決済で投信積立を始める方法

次は、楽天カード(一般カード)を利用して新規で投信積立の設定をする手順を解説します。積立額はクレカ積立の上限である50,000円で、そのうちの33,333円はつみたてNISA口座で積立買付をします。

大まかな流れは、次の7ステップです。

■「楽天カード決済」の新規の設定方法

- ログイン後、「投資信託」をクリック

- 積立買付するファンドを探す

- 「積立注文」をクリック

- 引落方法で「楽天カードクレジット決済」を選択

- 注文内容を入力する(3項目)

- 目論見書と約款を確認し、「同意して次へ」をクリック

- 暗証番号を入力して「注文する」をクリック

順番に解説します。

STEP1:楽天証券にログイン後、「投資信託」をクリック

楽天証券にログインしたら、上部メニューの「投資信託」をクリックします。

STEP2:積立買付するファンドを探す

積立買付するファンドを探す方法はいくつかありますが、ここでは「投信スーパーサーチ」という機能を使って、銘柄名の一部を入力して検索する方法を紹介します。

積立買付するファンドは、低コストで人気の「eMAXIS Slim」シリーズの「eMAXIS Slim全世界株式(オール・カントリー)」。つみたてNISA口座で月33,333円と、特定口座で月16,667円を積立設定します。

「投信スーパーサーチ」の「検索条件」の窓に「Slim」と入力して、右側の虫眼鏡マークをクリックします。

すると、ファンド名に「Slim」が入っている投資信託が次のように表示されるので、「eMAXIS Slim全世界株式(オール・カントリー)」を探してクリックしましょう。

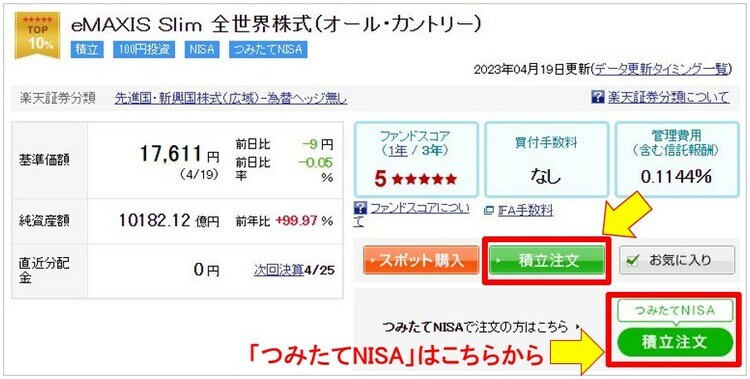

STEP3:「積立注文」をクリック

積立買付するファンドの画面が表示されたら、つみたてNISA口座で買付する場合は下のほうの「つみたてNISAで注文の方はこちら▶」から「積立注文」をクリック。特定口座や一般口座で買付する場合は上のほうの「積立注文」から進みます。

STEP4:引落方法で「楽天カードクレジット決済」を選択

積立買付するファンドの注文画面の「引落方法と積立指定日を選択」の項目で、引落方法として「楽天カードクレジット決済」を選択します。

すると、積立指定日が「毎月1日」と表示されます。繰り返しになりますが、楽天カードでクレカ積立をする場合は、積立買付日の指定ができません。

STEP5:積立金額などの注文内容を入力する(3項目)

積立設定するファンドの注文内容を入力します。ここでは、次のように入力します。

- 毎月の積立金額:33,333円

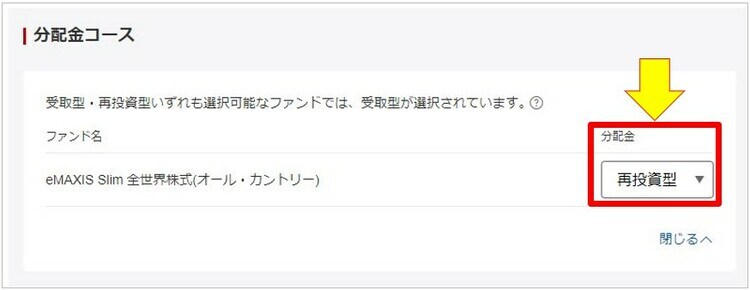

- 分配金コース:「再投資型」

- ポイント利用:「楽天ポイントコース」

まずは、毎月の積立金額を入力します。

次に、分配金コースを「受取型」と「再投資型」のどちらにするかを選択します。ちなみに「分配金」とは、投資信託の運用によって得られた収益を投資家に分配するお金のことで、株式でいう「配当金」のようなものです。分配金コースは、自動で再投資してくれる「再投資型」を基本的には選びましょう。

ただし、「eMAXIS Slim全世界株式(オール・カントリー)」の場合は分配金が出ないので、ここでは無関係です。

次に、ポイント利用コースを「楽天ポイントコース」と「楽天証券ポイントコース」のどちらにするかを選択します。基本的には、楽天市場での買い物の還元率がアップする仕組み(=「SPU」)の対象となる「楽天ポイントコース」を選んでおきましょう。

すべて入力したら、「目論見書の確認へ」をクリックします。

STEP6:目論見書と約款を確認し、「同意して次へ」をクリック

「目論見書(投資信託の説明書のようなもの)」と「約款」に目を通して、「同意して次へ」をクリックします。

STEP7:積立注文の内容を確認し、暗証番号を入力して「注文する」をクリック

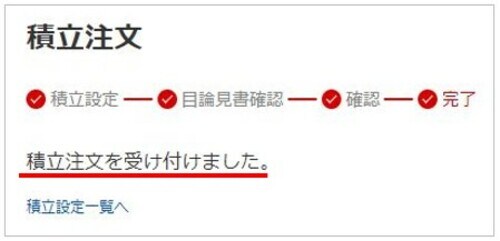

積立注文の内容が表示されるので必ず確認し、間違いがなければ取引暗証番号を入力して「注文する」をクリックしましょう。

次のように、「積立設定を受け付けました」と表示されたら完了です。その下の「積立設定一覧へ」をクリックすると、積立設定状況を見ることができます。

なお、つみたてNISA口座での積立額は月33,333円までなので、クレカ積立の上限50,000円まで投信積立をするなら、特定口座で残り月16,667円を同じ要領で積立設定しましょう(新NISAの「つみたて投資枠」では月50,000円までクレカ積立が可能)。

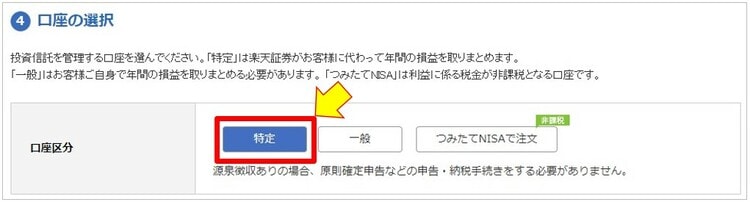

積立買付するファンドの画面を表示させたら、今度は普通の「積立注文」から注文内容を入力しましょう。

そして、④口座の選択で「特定」を選んでください。購入する銘柄はつみたてNISAと同じでもいいですし、別の銘柄でも構いません。

筆者は次の画像のように、「eMAXIS Slim全世界株式(オール・カントリー)」1本を、つみたてNISA口座で月33,333円、特定口座で月16,667円、ポイント投資で月500円を積立買付することにしました。

投資信託は1本で数百や数千といった企業に分散投資ができるので、あえて複数の銘柄を選んでポートフォリオ(資産配分)を組む必要はないと考えています。

ちなみに、新NISAの「つみたて投資枠」では楽天キャッシュであと50,000円分を積立買付する予定ですが、何の銘柄を購入するかは検討中です。

\NISAの開設数No.1/

6.【新NISA対策】クレカ積立で獲得できるポイントをネット証券4社で比較

本章では、クレカ積立に対応している楽天証券、SBI証券、マネックス証券、auカブコム証券の4社を比較し、2024年から始まる新NISAの「つみたて投資枠」で1ヵ月の上限10万円を積立買付したときに獲得できるポイント数をシミュレーションします。

早速、比較表をご覧ください。

ご覧のように、楽天証券には「楽天キャッシュ」という独自の決済手段があり、新NISAの「つみたて投資枠」の全額(年間120万円)がポイント進呈の対象になります。そして、月10万円を積立買付する場合、年会費無料の楽天カードでも年間6,000ポイントを獲得できます。

ただし、上記の表は「月10万円」を積み立てたときに獲得できるポイント数をシミュレーションしたもので、「月10万円も投資に回せない」という人は多いはずです。また、カードの年会費の有無も考慮すると、実質的に獲得できるポイント数も異なります。

おすすめの口座は人によって異なり、ポイントが一番多く貯まる証券会社が最も優秀というわけではありません。

自分の毎月の積立可能額、貯まるポイントの種類、取扱い銘柄、サイトの操作性、サポート対応などから総合的に判断しましょう。

新NISA口座は1つしか開けませんが、証券口座(特定口座もしくは一般口座)自体は複数開設できるので、使い勝手などを試してみて、あとから新NISA口座(2023年はつみたてNISA口座)を追加しても遅くはありません。

上の比較表を参考にして、2024年から始まる新NISAに備えましょう。

7. よくある質問

最後に、「楽天カードクレジット決済」に関するよくある質問に5つ回答します。

Q1. 楽天証券で楽天カード以外でクレカ積立はできますか?

楽天証券では、楽天カード以外でのクレカ積立はできません。

Q2. 「楽天カード決済」と「マネーブリッジ」はどっちが得ですか?

「マネーブリッジ」とは、楽天証券の口座と楽天銀行の口座を連携することで自動入出金(スイープ)ができたり、楽天銀行で優遇金利がついたり、様々なメリットがあるサービス・機能のことです。

マネーブリッジの設定をすると、楽天証券と楽天銀行との間の入出金がスムーズになるメリットがありますが、楽天ポイントは付与されません。そのため、楽天証券で投資信託の積立買付をする場合は、ポイントの面だけを考えると「楽天カードクレジット決済」のほうがお得です。

Q3. 楽天証券のつみたてNISAで設定している「クレジットカードの変更」はできますか?

できます。楽天証券にログイン後、「マイメニュー」→「お客様情報の設定・変更」内の「各商品に関する設定▶投資信託」→「投信積立:引落設定」→「楽天カードクレジット決済」→「変更」よりカード情報の変更が可能です。

Q4. 楽天証券で「引落方法の変更」ができない場合は?

「引落方法の変更」はできず、現在の設定を「解除」して新たな引落方法を設定する必要があります。

Q5. 楽天証券の「iDeCo」でもクレカ積立はできますか?

いいえ、できません。「iDeCo(個人型確定拠出年金)」の毎月の掛金は、どの証券会社でもクレジットカードによる決済はできません。

まとめ:「楽天カードクレジット決済」が向いている人は?

この記事では、楽天証券で楽天カードを使ってクレカ積立をするメリットとデメリット、投信積立の設定方法、新NISAでの活用法などを、最新の情報を踏まえてお伝えしました。

まとめると、楽天カードクレジット決済は、主に次のような人におすすめです。

■「楽天カード決済」がおすすめの人

- 普段から楽天ポイントを貯めている人

- 楽天経済圏をフル活用している人

- 現在、楽天証券で投信積立をしている人

- 新NISAで月5万円以上の投信積立を検討している人

- サイトやツールの使いやすさを重視する人

ご覧のように、普段から楽天ポイントを貯めている人はもちろん、クレカ積立のポイント還元率が実質0.2%に改悪されて他社への移管を検討していた人にも、改善された楽天証券はおすすめです。

また、楽天証券は現時点では新NISAの「つみたて投資枠」で月10万円までの投信積立が全額ポイント付与の対象となる唯一のネット証券なので、月5万円以上を積立買付できる人にもおすすめです。

ただし、資産運用は1ポイントでも多く獲得することを競うゲームではないので、証券会社のサービス変更のたびに口座変更をしたり、信託報酬が0.001%でも安い商品が出たら乗り換えたりするのは得策ではありません。100点満点を目指すのではなく、80点でもいいのでなるべく早く始めることが大切です。

そして、自分の資産を毎日チェックして一喜一憂するのではなく、「10年後や20年後に増えていればいいや」くらいの気持ちでどっしり構えましょう。

本記事が、あなたが資産形成を始めるきっかけになれば幸いです。

\つみたてNISAの開設数No.1/

口座数が国内証券会社(単体)ではトップとなる1,100万を突破し、20代や30代の若年層を中心に開設者が続出している楽天証券。SGO編集部は同社の社員に取材をして、人気の秘訣を伺いました。

2023年6月買付分より投資信託のクレカ積立のポイント還元率を引き上げた背景、「投信保有ポイント」復活の可能性についても触れているので、『【楽天証券社員インタビュー】投資のハードルを下げる数々の「業界のスタンダード」を作ってきた楽天証券が目指す姿とは?』からご確認ください。