『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

個人型確定拠出年金(通称『iDeCo(イデコ)』)への加入者は、老後の資産形成への意識の高まりを背景に、年々増加しています。

しかし、いざ始めようと思っても、iDeCoは1人1口座しか開設できないため、どの金融機関で申し込むべきか判断に迷っている方も多いはずです。

そこでおすすめなのが、iDeCo加入者数が業界2位で、100万人超(2025年8月末時点)が利用している楽天証券です。

「楽天証券のイデコってどうなの?」

「楽天証券で始めるなら、どの銘柄がおすすめ?」

「楽天ポイントは貯まるの?」

といった疑問を持っている方でも、楽天証券でiDeCoをスムーズに始められるように解説していきます。

\初心者にも使いやすいと評判/

〈目次〉

3. 楽天証券のiDeCoおすすめ銘柄と年齢別の参考ポートフォリオ

4. 楽天証券のiDeCo商品リターンランキング【2025年】

Q1. 楽天証券のiDeCoで「楽天ポイント」を貯められる?

Q8. 楽天証券のiDeCoで「金(ゴールド)」に投資する商品は?

Q9. 年末調整のときに「掛金を払った証明書」は発行される?

はじめに:iDeCo(イデコ)とは?…口座選びのポイントを解説

iDeCo(個人型確定拠出年金)は、20歳~原則60歳まで(2022年5月からは一定の条件を満たせば65歳まで)、毎月決まった額(5,000円以上1,000円単位)を積み立てて運用し、その成果を60歳以降に受け取る「私的年金制度」です。

「拠出時」「運用中」「受給時」の3つのタイミングで税制優遇を受けることができ、老後資産を作る方法の一つとして、加入者が増えています。実際、iDeCoの実施機関である国民年金基金連合会の調べでは、加入者は2025年12月末時点で382万人を突破しました。

ただし、iDeCoは1人1口座しか持てず、変更するには手間がかかるため、最初の口座選びが重要になります。

そこで大切になってくるのが、毎月の運営管理手数料が無料の金融機関を選ぶことです。

高いところでは毎月440円かかるため、無料と有料のところを比べると、1年間で5,280円、30年間で158,400円ものコスト差になります。

このように、iDeCoは60歳や65歳までの長期運用が前提となるため、ランニングコストを削減することが資産を増やすポイントです。

1. 楽天証券のiDeCo基本情報と5つのおすすめポイント

まずは、楽天証券のiDeCoの基本情報を見てみましょう。

■「楽天証券のiDeCo」概要

| iDeCoの口座数 | 100万口座(2025年8月末時点) |

| 加入時手数料 | 2,829円(税込)※共通 |

| 口座管理手数料 |

・171円(掛金を拠出する場合) |

| 運営管理手数料 | 無料 |

| 移換時手数料 | 4,400円 |

| 給付時手数料 | 440円(振込の都度) |

| 取扱い銘柄数 | 37本(2026年2月3日時点) |

| インデックスファンド | 15本 |

| アクティブファンド | 13本 |

| バランス型 | 5本 |

| ターゲットイヤー型 | 3本 |

| 元本確保型 | 1本 |

|

主なおすすめ銘柄 |

・「楽天・プラス・オールカントリー株式インデックス・ファンド」 ・「楽天・プラス・S&P500インデックス・ファンド」 ・「たわらノーロード先進国株式」 ・「セゾン・グローバルバランスファンド」 |

| 掛金の引落日 |

毎月26日(土日祝日の場合は翌営業日) |

| iDeCo専用ダイヤル |

フリーダイヤル:0120-545-401 携帯からの場合:0570-000-401(有料) 受付時間:8時30分~17時(平日)、9時~17時(土日祝) |

そして、楽天証券でiDeCoを始める主なおすすめポイントは、次の5つです。

■楽天証券でiDeCoを始めるメリット5選

それぞれ解説します。

メリット①:運営管理手数料が無料

iDeCoは国の年金制度の一種なので、金融機関が自由に手数料を決めることはできません。

しかし、「運営管理手数料」は金融機関が独自に決められる数少ない手数料で、楽天証券の運営管理手数料は無料となっています。高いところでは毎月440円かかるので、20年や30年運用すると大きなコスト差になります。

また、楽天証券のiDeCo口座管理手数料は171円(掛金を拠出する場合)で、これは主要ネット証券と同じ水準です。

このように、楽天証券のiDeCoには、低コストでiDeCoを始める環境が整っています。

メリット②:低コストのインデックスファンドが15本

楽天証券のiDeCoでは、37本の商品のなかから運用する銘柄を選ぶことができます(一覧は2章で紹介)。

資産形成の鉄則は徹底的なコスト削減だといわれるなか、楽天証券のiDeCoでは、信託報酬が低いインデックスファンドを15本も取り扱っています。

・信託報酬…投資信託の運用や管理にかかる手数料のこと。運用金額に対してかかるため、保有期間が長くなるにつれて支払う額も増える。

・インデックスファンド…日経平均株価などの「指数」に連動するように設計された投資信託のこと。

このように、楽天証券のiDeCoは低コストで始めやすい環境が整っているため、口座選びで迷ったら、楽天証券を選んでおけばコスト面で不利になる可能性を大きく抑えられます。

メリット③:無料で読めるマネー本が増える

楽天証券の総合口座を持っている方は、電子書籍アプリ「楽天Kobo」で、おすすめのマネー本を無料で読むことができます。さらに、iDeCo口座またはNISA口座を開設していると、無料で読めるマネー本のラインナップが増えます。

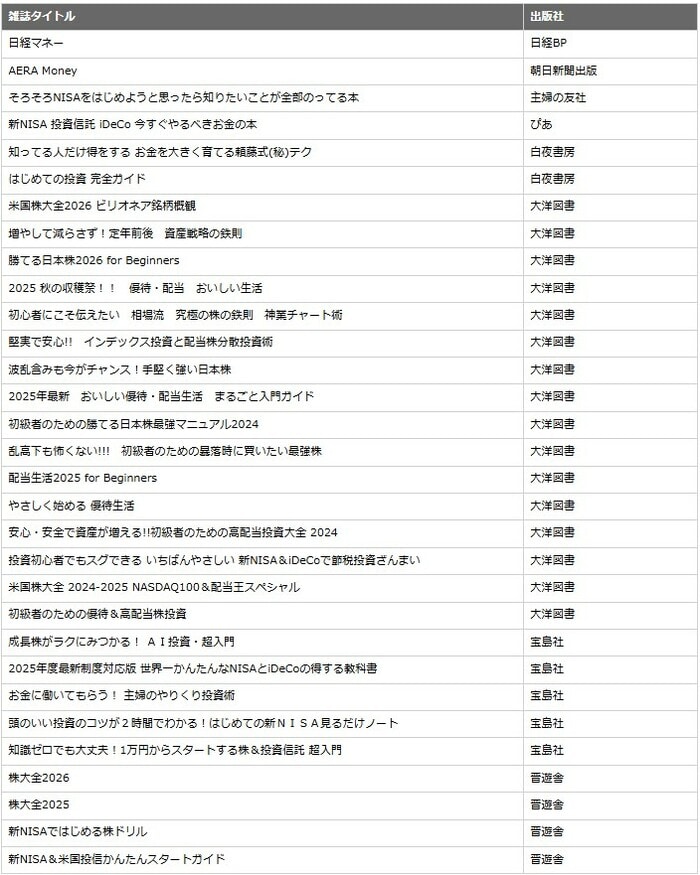

2月のNISA・iDeCo限定特典

それに加えて、楽天証券のiDeCoまたはNISAの利用者は、『日経マネー』などの厳選されたマネー雑誌を、毎月3冊まで「楽天マガジン」アプリで無料で読むこともできます。

無料で読めるマネー雑誌のラインナップ(2月4日時点)

隙間時間を活用し、投資のスキルアップを図りましょう。

メリット④:「e-iDeCo」で各種事務手続きがオンライン上で可能に

楽天証券では、2025年12月15日より、iDeCo加入後の各種変更手続きをマイナポータル経由でオンラインで行える「e-iDeCo(イーイデコ)」が利用できるようになりました。

これまでのiDeCoでは、楽天証券に限らず、加入後に住所や氏名、掛金額などを変更する場合、書面でのやり取りが必要でした。

しかし、e-iDeCoを利用すれば、次のような手続きをオンラインで行うことができます(銘柄の配分変更は、従来どおり楽天証券のiDeCoサイト上から行えます)。

- 住所・氏名変更

- 被保険者種別(1~3号など)の変更

- 掛金額(毎月定額)の変更

- 掛金の停止(資格喪失)手続き

- 掛金の引き落とし口座の変更

e-iDeCoは、以下の手順で利用できるようになります。

「e-iDeCo」を始める流れ

STEP1:マイナポータルの利用者登録を行う

STEP2:e-私書箱のアカウントを作成する

STEP3:e-iDeCoサービスの利用を申し込む

STEP4:e-iDeCoサービスへログインし、e-私書箱と連携する

STEP5:e-iDeCoサービスの利用開始

事務的な変更手続きを行う場合に備えて、楽天証券でiDeCo口座を開設したら、e-iDeCoの利用登録も済ませておくと安心です。

詳細は、楽天証券の公式サイト『e-iDeCoサービス(iDeCoオンライン手続きサービス)』をご覧ください。

メリット⑤:土日祝日も電話で問い合わせ可能

楽天証券にはiDeCo専用ダイヤル(コールセンター)があり、土日祝日も電話で問い合わせに応じてくれます。

そのため、平日は仕事で忙しい会社員や公務員、自営業の方でも、楽天証券なら土日に専門知識を持ったスタッフに直接質問ができます。

何十年と付き合うようになるかもしれない金融機関なので、疑問を解消して納得した状態でiDeCoを始めましょう。

\土日祝日も電話で気軽に質問できる/

■楽天証券 iDeCo専用ダイヤル

- フリーダイヤル:0120-545-401

- 携帯からの場合:0570-000-401(有料)

- 受付時間:8時30分~17時(平日)、9時~17時(土日祝)

2. 楽天証券のiDeCo全37商品の一覧

この章では、楽天証券のiDeCoで積立設定できる全37商品(2026年2月3日時点)を紹介します。2025年5月15日より「楽天・プラス・NASDAQ-100インデックス・ファンド」が追加され、選択肢が広がりました。

カテゴリーごとに分類して信託報酬(年率)が低い順に並べているので、迷ったら一番上の銘柄を選んでおけば、コスト面で不利になることはありません(インデックスファンドには「〇(マル)」を付けています)。

また、ファンド名をクリックすると、その投資信託の目論見書(投資信託の説明書のようなもの)や価格、チャートなどの情報が見られるので、気になる銘柄はチェックしてみてください。

■お知らせ

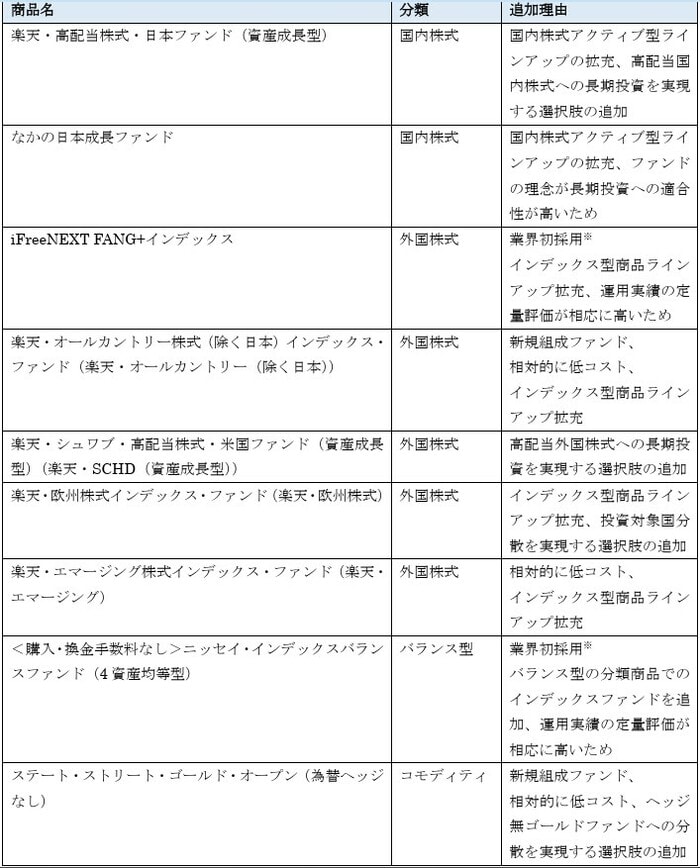

2025年9月19日、楽天証券はiDeCoの運用商品の入れ替えを発表。以下のリストで「除外決定」と記載のある銘柄は、2026年4月1日以降は選べなくなります。そして、同日より「iFreeNEXT FANG+インデックス」などを含む9銘柄が新たに加わります。

詳細は、公式サイトの『【重要】【iDeCo(個人型確定拠出年金)】運用商品入替についてのご案内』をご覧ください。

■楽天証券のiDeCo商品一覧

| 資産クラス | インデックス ファンド |

ファンド名 | 信託報酬 (税込)/年 |

|---|---|---|---|

| 国内株式 | 〇 |

0.143% |

|

| 〇 | 0.176% | ||

|

除外決定 |

0.913% |

||

|

1.078% |

|||

|

除外決定 |

1.683% |

||

|

除外決定 |

1.705% |

||

| 国内債券 | 〇 |

除外決定 |

0.154% |

|

0.66% |

|||

| 国内REIT | 〇 | 0.275% | |

|

1.045% |

|||

| 全世界株式 |

〇 |

0.0561% |

|

|

〇 |

0.179% | ||

|

除外決定 |

0.913% |

||

| 1.085% | |||

|

1.463% |

|||

|

除外決定 |

1.54% |

||

| 米国株式 | 〇 |

0.077% |

|

|

〇 |

0.162% | ||

| 〇 | 0.198% | ||

| 0.99% | |||

| 先進国株式 | 〇 |

0.09889% |

|

| 新興国株式 | 〇 |

0.275% |

|

| 海外債券 | 〇 |

0.187% |

|

| 〇 |

0.22% |

||

| 〇 |

0.275% |

||

|

1.54% |

|||

| 海外REIT | 〇 |

0.297% |

|

| コモディティ |

0.895% |

||

| バランス型 |

0.162% |

||

|

0.58% |

|||

|

0.66% |

|||

|

除外決定 |

1.21% |

||

|

1.292% |

|||

| ターゲット イヤー型 |

0.8275% |

||

|

0.8375% |

|||

|

0.8375% |

|||

| 元本確保型 | ー |

除外予定商品と追加予定の商品のリストは、以下をご覧ください。

「除外商品一覧(決定)」

「追加商品一覧(決定)」

2026年2月2日に正式に除外が決定し、4月1日以降は、除外対象となった商品の新規買付ができなくなります。一方で、同日からは追加対象商品の配分設定が可能になります。

なお、除外が決まった商品は、iDeCo口座で新規での買付はできなくなりますが、保有分が強制的に売却されることはありません。除外後もiDeCo口座で引き続き保有し、運用を続けることは可能ですので、ご安心ください。

\iDeCoの商品ラインナップが充実/

■補足

「ターゲットイヤー型」とは、退職年をゴールに設定し、最初は株式を中心とする積極的な運用を行い、年を経るごとに少しずつ債券の割合を増やしてリスクを下げていくファンドのことです。

楽天証券では、退職する予定の西暦に応じて3本のターゲットイヤーのなかから選ぶことができます。

3. 楽天証券のiDeCoおすすめ銘柄&年齢別の参考ポートフォリオ

楽天証券のiDeCoでは、全37本の商品のなかから1本または複数を選び、掛金(積立額)の割合を決められます。

ここでは、おすすめ銘柄や20代・30代・40代・50代向けの参考ポートフォリオ(資産配分)を、あなたが目指す運用スタイルごとに紹介します。

iDeCoの商品選びのポイント解説

iDeCoや新NISA(つみたて投資枠)のように、数十年にわたって毎月コツコツ積立買付する方法の場合は、コストを最小にして、長期でみると右肩上がりになる確率が高い商品に投資することが重要です。

そして、信託報酬が低い「インデックスファンド」を選ぶことが鉄則とされています。

ただし、インデックスファンドなら何でもOKということではありません。世界経済は今後も成長し続けるという予想のもと、「全世界株式」や「先進国株式」、「全世界株式」や「先進国株式」の構成銘柄の60~70%を占める「米国株式」を選ぶことがセオリーとされています。

それに加えて、投資家から資金が集まらず運用が途中でストップしないように、投資信託の人気のバロメーターともいえる純資産総額(株式でいう時価総額)が100億円以上のファンドを選んでおけば、銘柄選びで大きな失敗をするリスクは少なくなります。

なお、「シャープレシオ(リスクに対してどれだけ効率よく利益を得たかを測る指標)」や「トラッキングエラー(ベンチマークとする指数との値動きのズレの大きさ)」については、初心者のうちは、コストほど重視する必要はありません。

なお、純資産やトータルリターンの数字は、ウェルスアドバイザー株式会社の2026年2月2日時点のデータです。

3.1. 株式で積極的に値上がり益を狙いたい方

まだ20代や30代で若く、積極的に値上がり益(キャピタルゲイン)を狙いたい場合は、株式に100%投資する「全世界株式」「米国株式」「先進国株式」のなかから1本を選ぶことで、利益を最大化できる確率が高まります。

世界経済は米国を中心に今後も成長が続くとみられているため、全世界に満遍なく投資をすることで、その恩恵を受けられる「全世界株式」に投資することは、理にかなっているといえます。

また、「全世界株式」や「先進国株式」は約60~70%を米国に投資しているため、似た値動きをする「米国株式型(S&P500指数など)」に絞って投資する方法も有効だと考えられています。

米国が今後も成長し続けると信じる方には「米国株式型」が向いていますが、将来の世界情勢は誰にもわかりません。そのため、「全世界株式」や「先進国株式」を選択して国を分散して投資したほうが安心だと感じる方もいます。

最終的には、あなたの好みの問題になります。

以上を踏まえて、楽天証券のiDeCoで株式に100%投資するファンドを選んで積極的に運用したい方に向けて、おすすめの銘柄を厳選して3本紹介します。

・「楽天・プラス・オールカントリー株式インデックス・ファンド」

| ファンド名 | 楽天・プラス・オールカントリー株式インデックス・ファンド |

| 資産クラス | 全世界株式 |

| 連動する指数 | MSCIオール・カントリー・ワールド・インデックス |

| 基準価額 | 17,433円 |

| 純資産額 | 6,695.46億円 |

| 信託報酬(税込) | 0.0561% |

| トータルリターン | +20.41%(1年) |

| 運用会社 | 楽天投信投資顧問 |

| ファンドの特色 |

2023年10月27日より運用が開始された全世界株式ファンド。愛称は『楽天・プラス・オールカントリー』。 楽天証券の「投信残高ポイントプログラム」の対象で、ポイント還元率は年率0.017%。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

・「楽天・プラス・S&P500インデックス・ファンド」

| ファンド名 | 楽天・プラス・S&P500インデックス・ファンド |

| 資産クラス | 米国株式 |

| 連動する指数 | S&P500指数 |

| 基準価額 | 17,546円 |

| 純資産額 |

8,807.15億円 |

| 信託報酬(税込) | 0.077% |

| トータルリターン | +15.63%(1年) |

| 運用会社 | 楽天投信投資顧問 |

| ファンドの特色 |

2023年10月27日より運用が開始された米国株式ファンド。愛称は『楽天・プラス・S&P500』。 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

・「たわらノーロード先進国株式」

| ファンド名 | たわらノーロード先進国株式 |

| 資産クラス | 先進国株式 |

| 連動する指数 | MSCIコクサイ・インデックス |

| 基準価額 | 43,648円 |

| 純資産額 | 1兆1,046.47億円 |

| 信託報酬(税込) | 0.09889% |

| トータルリターン | +18.97%(1年)、+28.48%(3年)、+22.63%(5年)、+15.5%(10年) |

| 運用会社 | アセットマネジメントOne |

| ファンドの特色 |

外国株式パッシブ・ファンド・マザーファンドへの投資を通じて、 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

3.2. 値動きが異なる資産に分散投資をして安定した値動きを目指したい方

iDeCoで安定した値動きを重視したい方には、株式だけに偏らず、「債券」や「REIT(不動産投資信託)」も組み合わせた分散投資がおすすめです。

株式と値動きの異なる資産を組み合わせるため、株価が好調な局面ではリターンが抑えられますが、株価が下落した局面でも資産全体の下落幅を抑えられます。

そのため、「高いリターンを狙うよりも、できるだけ値動きを安定させてコツコツ増やしたい」という方には、複数資産に分散した配分比率での運用が向いています。

配分比率に正解はありませんが、年齢やリスク許容度に応じて、決めることをおすすめします。

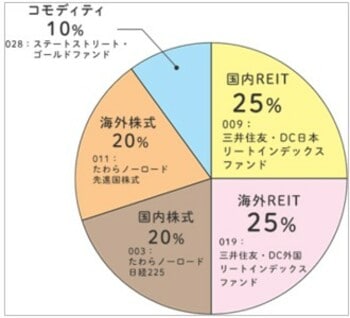

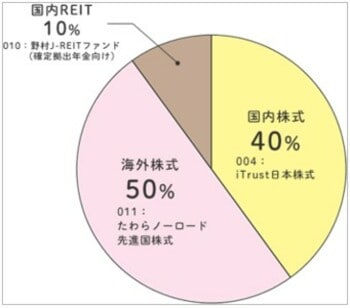

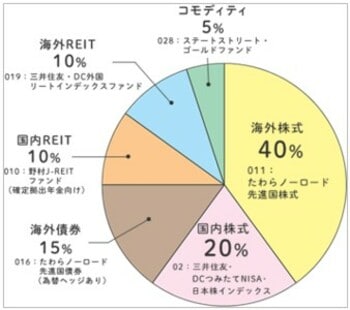

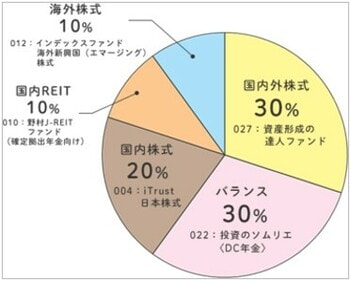

ここでは、楽天証券が以前に公開していたiDeCoの参考ポートフォリオを、20代・30代・40代・50代の年齢別に紹介します(出典:楽天証券公式サイト「iDeCo商品の選び方」)。

まずは参考ポートフォリオを真似して運用を始め、慣れてきたら配分比率を調整したり銘柄の入れ替え(スイッチング)を行うなど、自分の納得する組み合わせを見つけてください。

・20代向けの楽天証券iDeCo参考ポートフォリオ

■20代向けのiDeCo参考ポートフォリオ

- たわらノーロード日経225:20%

- たわらノーロード先進国株式:20%

- 三井住友・DC日本リートインデックスファンド:25%

- 三井住友・DC外国リートインデックスファンド:25%

- ステートストリート・ゴールドファンド:10%

20代の場合は、年金受取までの運用期間が長く、比較的リスクを取りやすいため、債券は組み入れず、株式とREITを中心に組み入れて高いリターンを目指す資産配分が考えられます。

・30代向けの楽天証券iDeCo参考ポートフォリオ

■30代向けのiDeCo参考ポートフォリオ

- たわらノーロード先進国株式:50%

- iTrust日本株式:40%

- 三井住友・DC日本リートインデックスファンド:10%

※ 除外予定銘柄は今後選択できなくなる可能性があるため、代替銘柄をご検討ください

30代の場合も、年金の受取開始まで約30年の運用期間があるため、株式を中心にした配分で積極的に値上がり益を狙う資産配分が考えられます。

・40代向けの楽天証券iDeCo参考ポートフォリオ

■40代向けのiDeCo参考ポートフォリオ

40代の場合は、債券も組み入れて、「攻め」と「守り」のバランスを意識した資産配分が考えられます。

・50代向けの楽天証券iDeCo参考ポートフォリオ

■50代向けのiDeCo参考ポートフォリオ

- セゾン資産形成の達人ファンド:30%

- 投資のソムリエ〈DC年金〉:30%

- iTrust日本株式:20%

- 野村J-REITファンド(確定拠出年金向け):10%

- インデックスファンド海外新興国(エマージング)債券:10%

※ 除外予定銘柄は今後選択できなくなる可能性があるため、代替銘柄をご検討ください

50代の場合は、年金の受取開始までの運用期間が短いため、バランス型(ここでは「投資のソムリエ〈DC年金〉」)を組み入れて、全体のリスクを抑えた資産配分が考えられます。

3.3. 1本のファンドで手間なく分散投資をしたい方

複数の資産を1本ずつ選んで分散投資をする方法も有効ですが、問題になるのが、価格の変動によって、当初設定した掛金の配分比率が次第に崩れてしまう点です。

値上がりした商品の比率を下げ、値下がりした商品の比率を上げて調整する(=「リバランス」)のがセオリーですが、これを手動で行うには手間がかかり、難しいと感じる方も多いでしょう。

そこでおすすめなのが、1本で株式や債券・REITなど複数の資産に分散投資できる「バランス型ファンド」です。面倒なリバランスを定期的に自動で行ってくれるため、投資未経験者でも安心です。

楽天証券のiDeCoで取り扱っているバランス型ファンドのなかでは、次の「セゾン・グローバルバランスファンド」がおすすめです。

・「セゾン・グローバルバランスファンド」

| ファンド名 | セゾン・グローバルバランスファンド |

| 資産クラス | バランス型 |

| 連動する指数 | バランス型なのでなし(合成指数) |

| 基準価額 |

30,828円 |

| 純資産額 |

6,354.67億円 |

| 信託報酬(税込) | 0.56% |

| トータルリターン | +13.15%(1年)、+17.83%(3年)、+12.91%(5年)、+8.73%(10年) |

| 運用会社 | セゾン投信 |

| ファンドの特色 |

世界最大級の運用会社バンガード社の8本のETFを通じて国内外の株式と債券に50%ずつ投資をし、 |

※表のなかのファンド名をクリックすると、最新の価格やチャートが見れます。

バランス型は、株式型ほど高いリターンは期待できませんが、値動きが比較的緩やかになるため、株価が暴落した場合でも、過度なストレスを感じにくいのが特徴です。

手間をかけずに着実に資産を増やしたい方にとっては、最初からバランス型で運用するのも有効な選択肢の一つといえるでしょう。

\iDeCoのサイトが使いやすいと評判/

4. 楽天証券のiDeCo商品リターンランキング【2025年】

ここまで、楽天証券のiDeCoのおすすめ銘柄と年齢別の参考ポートフォリオを紹介しましたが、なかには運用リターンを最大化したいと考える方もいるはずです。

そこで本章では、楽天証券のiDeCoで取り扱っている元本変動型の投資信託36本に関して、2025年1月10日~2026年1月9日の直近1年間のリターンを、2025年のランキングとして紹介します(3年間のリターンも併記します)。

■楽天証券のiDeCo商品リターンランキング【2025年】

| 順位 | ファンド名 | リターン | |

| 1年 | 3年 | ||

| 1 |

ステートストリート・ゴールドファンド(為替ヘッジあり) |

58.87% |

24.86% |

| 2 |

インデックスファンド海外新興国(エマージング)株式 |

38.02% |

22.48% |

| 3 |

たわらノーロード日経225 |

34.82% |

27.92% |

| 4 |

三井住友・DCつみたてNISA・日本株インデックスファンド |

32.5% |

25.5% |

| 5 |

フィデリティ・日本成長株・ファンド |

30.95% |

19.99% |

| 6 |

野村J-REITファンド(確定拠出年金向け) |

30.33% |

9.1% |

| 7 |

三井住友・DC日本リートインデックスファンド |

29.25% |

8.2% |

| 8 |

iTrust日本株式 |

24.18% |

20.64% |

| 9 |

楽天・プラス・オールカントリー株式インデックス・ファンド |

22.81% |

ー |

| 10 |

楽天・全世界株式インデックス・ファンド |

22.77% |

26.47% |

| 11 |

キャピタル世界株式ファンド(DC年金つみたて専用) |

21.03% |

26.66% |

| 12 |

たわらノーロード先進国株式 |

20.58% |

28.15% |

| 13 |

楽天・プラス・NASDAQ-100インデックス・ファンド |

20.07% |

ー |

| 14 |

MHAM日本成長株ファンド〈DC年金〉 |

19.73% |

2.36% |

| 15 |

ラッセル・インベストメント外国株式ファンド(DC向け) |

18.86% |

25.4% |

| 16 |

コモンズ30ファンド |

18.69% |

16.58% |

| 17 |

セゾン資産形成の達人ファンド |

17.97% |

19.43% |

| 18 |

インデックスファンド海外新興国(エマージング)債券(1年決算型) |

17.65% |

14.89% |

| 19 |

楽天・プラス・S&P500インデックス・ファンド |

17.38% |

ー |

| 20 |

楽天・全米株式インデックス・ファンド |

16.94% |

28.9% |

| 21 |

セゾン・グローバルバランスファンド |

14.98% |

17.8% |

| 22 |

楽天ターゲットイヤー2050 |

14.43% |

17.13% |

| 23 |

楽天ターゲットイヤー2040 |

11.11% |

14.11% |

| 24 |

iTrust世界株式 |

10.77% |

18.52% |

| 25 |

たわらノーロード先進国債券 |

9.29% |

10.22% |

| 26 |

三井住友・DC外国リートインデックスファンド |

8.03% |

12.78% |

| 27 |

みずほUSハイイールドファンド〈DC年金〉 |

6.47% |

14.16% |

| 28 |

農中〈パートナーズ〉長期厳選投資おおぶね |

6.40% |

16.25% |

| 29 |

楽天・インデックス・バランス(DC年金) |

5.0% |

2.69% |

| 30 |

楽天ターゲットイヤー2030 |

4.64% |

5.93% |

| 31 |

投資のソムリエ〈DC年金〉 |

4.48% |

1.99% |

| 32 |

三井住友・DC世界バランスファンド(動的配分型) |

2.59% |

6.47% |

| 33 |

たわらノーロード先進国債券〈為替ヘッジあり〉 |

0.98% |

-2.2% |

| 34 |

三菱UFJ DCバランス・イノベーション(KAKUSHIN) |

-2.36% |

1.71% |

| 35 |

明治安田DC日本債券オープン |

-5.41% |

-2.58% |

| 36 |

たわらノーロード国内債券 |

-5.79% |

-2.89% |

※ 集計期間:2025年1月10日~2026年1月9日

※「みずほDC定期預金」は元本確保型のため、ランキングからは除外

その年に値上がりする商品を予想し、事前に運用する銘柄を入れ替えることは、プロでも困難です。

また、上記のランキング(1年リターン)は、あくまでも2025年1月10日~2026年1月9日の運用実績にもとづくものであり、今後のパフォーマンスを保証するものではありません。あくまでも参考程度にご覧ください。

\iDeCoに「iFreeNEXT FANG+インデックス」が追加予定/

5. 楽天証券でiDeCoを始める3つの方法

ここでは、楽天証券でiDeCoを始める方法を、下記のパターン別に3つ紹介します。

あなたが該当するケースを選び、流れを参考にしてください。

5.1. 新規で楽天証券のiDeCo口座を開設して始める方法

新規で楽天証券の口座を開設し、iDeCoを始める流れは次のとおりです。

補足しながら順番に解説します。

STEP1:楽天証券のサイトから申込書類を請求する

株式取引等を行う総合口座を開設していない方や、他社でiDeCoを利用していない方は、楽天証券のサイトから加入者情報を入力し、申込書を請求するところから始めましょう。「申込書類」と「ガイドブック」が送られてきます。

■補足

2021年から、iDeCoの加入申込や移換の手続きはWEBで完結できるようになりました。

書面での申し込みに比べて早く手続きが完了するため、PCやスマホの操作に慣れている方は、WEB申込ページからの手続きがおすすめです。

STEP2:申込書類を返送して審査を受ける

楽天証券から申込書類が届いたら、必要事項を記入して返送します。

なお、証券会社の総合口座のみを開設する場合は、早ければ2~3営業日で完了します。一方、iDeCoに加入するには、実施機関である「国民年金基金連合会」の審査が必要となるため、どこの金融機関でも口座開設まで1~2ヵ月程度かかります。

そのため、iDeCoでの運用を始めたい時期に合わせて、余裕をもって加入申し込みを行いましょう。

STEP3:到着書類を確認する

iDeCoの加入審査を通過すると、次の書類が郵送で届きます。中身を確認しましょう。

| 書類 | 発送元 | |

| ① | 個人型年金加入確認通知書 | 国民年金基金連合会 |

| ② |

口座開設のお知らせ |

JIS&T社 |

| ③ |

コールセンター/インターネット |

|

STEP4:ログインして掛金の配分指定をする

続いて、郵送された「加入者口座番号」と「JIS&T社のパスワード」を使って、JIS&T社の専用サイトにログインし、掛金の配分指定を行いましょう。

なお、掛金の引き落としは毎月26日(土日祝日の場合は翌営業日)です。

5.2. 楽天証券の総合口座を開設している方がiDeCoを始める方法

楽天証券の総合口座をすでに開設している方は、ログイン後、画面上部のメニューの「確定拠出年金 iDeCo」から「申込」を選択し、まずは申込書類を請求から始めます。

iDeCoの審査には1~2ヵ月程度かかるため、早めに申し込みましょう。審査に通過すると、「加入者口座番号」や「JIS&T社のパスワード」が記載された各種書類が郵送されます。

「加入手続き完了メール」が届くと初期設定ができるようになるので、楽天証券のWEBサイトにログインして手続きを進めてください。

なお、掛金の配分指定はJIS&T社の専用サイトから行います。

5.3. 他社から移換して楽天証券でiDeCoを始める方法

他社で開設したiDeCo口座を楽天証券に変更する場合も、楽天証券のサイトから申込書を請求する必要があります。

必要事項を記入して返送し、審査が完了すると、次の書類が郵送で届きます。

| 書類 | 発送元 | |

| ① | 移換完了通知書 | JIS&T社 |

| ② |

口座開設のお知らせ |

|

| ③ |

コールセンター/インターネット |

|

| ④ | お取引報告書 | |

ただし、移換が完了してから楽天証券で初回の掛金が引き落とされるまでには、2~3ヵ月ほどかかります。

また、移換前のiDeCo口座で保有していた商品は、いったん売却して現金化する必要があるうえ、手続き中は掛金の拠出もできません。

その結果、運用期間に空白が生じてしまうため、iDeCo口座の変更を検討する際は、慎重に判断しましょう。

\iDeCoの「運営管理手数料」が無料/

6. 楽天証券で実施中のiDeCoキャンペーン

楽天証券では、さまざまなキャンペーン・プログラムを毎月実施しています。

ここでは、3月31日まで実施中の、iDeCoに関するお得なキャンペーンを紹介します。

6.1. 最大10万円が当たる!外れても50万円山分け【iDeCoデビューキャンペーン】

「iDeCoで税負担ダイエット!2026年節税スタートダッシュキャンペーン」では、エントリー後、iDeCo口座を開設して初期設定まで完了させると、抽選で以下の現金が当たります。

- 1等:100,000円(1名)

- 2等:10,000円(20名)

- 3等:1,000円(200名)

- 現金50万円を山分け(抽選に外れた方全員)

さらに、申し込みから一定期間内に「掛金引落口座登録」まで完了させると、次のように当選確率がアップします。

- 7日以内:当選確率10倍

- 14日以内:当選確率5倍

- 21日以内:当選確率2倍

2026年は楽天証券でiDeCoを始めたいと考えている方は、早めに申し込むことをおすすめします。

なお、エントリーとiDeCoの申し込み期限は3月31日まで、初期設定の期限は5月31日までとなっています。

\iDeCoに「iFreeNEXT FANG+インデックス」が追加予定/

7. よくある質問【FAQ】

最後に、楽天証券のiDeCoに関するよくある質問に10個回答します。疑問はすべて解消しておきましょう。

Q1. 楽天証券のiDeCoでは、楽天カードを利用して「楽天ポイント」を貯められますか?

いいえ、貯まりません。楽天証券に限らず、iDeCoの掛金は口座振替のみとなっており、クレジットカード決済には対応していません。

なお、楽天証券の新NISAや課税口座(総合口座・一般口座)では、投資信託の積立額を楽天カードで決済でき、積立額に応じて楽天ポイントが還元される「楽天カードクレジット決済」を利用できます。

Q2. 楽天証券のiDeCoの掛金の引落口座に「楽天銀行」を設定できますか?

はい、楽天銀行も利用できます。

その他にも、都市銀行、地方銀行、第二地方銀行、信託銀行(三菱UFJ信託銀行・みずほ信託銀行・三井住友信託銀行)、ゆうちょ銀行、信用金庫、信用組合、労働金庫など、幅広い金融機関をiDeCoの引落口座に設定可能です。

Q3. 楽天証券では、「iDeCo」と「NISA」を併用できますか?

はい、できます。楽天証券に限らず、iDeCoとNISAは併用可能です。

iDeCoとNISAの口座を同じ金融機関で開設することもできますし、iDeCoは楽天証券、NISAはSBI証券というように、金融機関を使い分けることも可能です。

Q4.「楽天証券のiDeCo」と「ふるさと納税」は併用できますか?

はい、できます。楽天証券に限らず、iDeCoとふるさと納税は併用可能です。

ただし、iDeCoの掛金は所得控除となり課税所得が下がるため、ふるさと納税の還付・控除限度額も少なくなります。つまり、寄付できる上限額が下がる点には注意が必要です。

すでにiDeCoで運用を始めていて、ふるさと納税も行う場合は、『auのiDeCoのふるさと納税シミュレーション』などの無料ツールを利用して、いくらまで寄付できるのか(寄付上限額)を事前に確認しておくことをおすすめします。

Q5. 楽天証券のiDeCoでは、掛金額の変更は何回でもできますか?

いいえ、できません。楽天証券に限らず、iDeCoの掛金額の変更は、1~12月の間に1回のみ行えます。

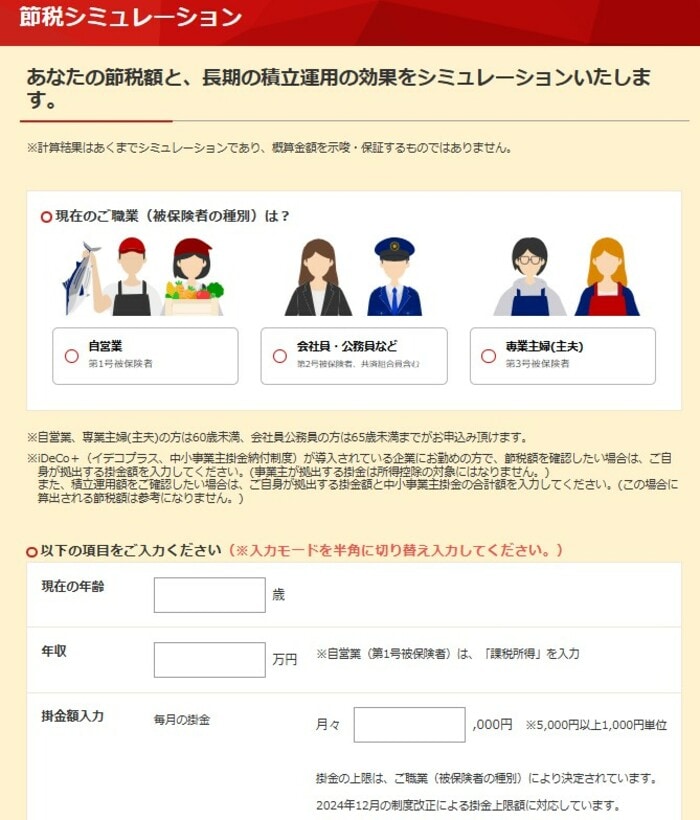

Q6. 楽天証券のiDeCoでは、資産がどれくらい増えるかをシミュレーションできますか?

はい、できます。

楽天証券の「節税シミュレーション」を利用すれば、職業や年齢、年収、掛金額などの条件を入力するだけで、節税額や将来の運用益を簡単に試算できます。

「節税シミュレーション」の画面

Q7. 楽天証券のiDeCoで「eMAXIS Slim 全世界株式(オール・カントリー)」(通称:オルカン)は購入できますか?

いいえ、楽天証券のiDeCoでは「eMAXIS Slim 全世界株式(オール・カントリー)」(通称:オルカン)は取り扱っていません。

ただし、オルカンがベンチマークとしている「MSCIオール・カントリー・ワールド・インデックス」に連動するように設計された「楽天・プラス・オールカントリー株式インデックス・ファンド」(通称:楽天・オルカン)には投資できます。

信託報酬は、オルカンが年率0.05775%(税込)であるのに対し、楽天・オルカンは年率0.0561%(税込)となっており、楽天・オルカンのほうがわずかに低く設定されています。

Q8. 楽天証券のiDeCoには、「金(ゴールド)」に投資する商品はありますか?

はい、あります。

楽天証券のiDeCoで金(ゴールド)に投資する商品には、「ステートストリート・ゴールドファンド(為替ヘッジあり)」があります。信託報酬は年率0.895%(税込)です。

Q9. 楽天証券のiDeCoでは、年末調整のときに「掛金を払った証明書」は発行されますか?

楽天証券からは発行されません。iDeCoの実施機関である国民年金基金連合会から、「小規模企業共済等掛金払込証明書」が10月下旬以降に郵送で送付されます。

なお、この証明書は、マイナポータルを利用して電子交付を受けることも可能です(参照:楽天証券公式サイト『年末調整・確定申告に必要な書類』)。

Q10. 楽天証券で運用していたiDeCoの商品が除外された場合、これまで運用していた分はどうなりますか?

除外が決定すると、新規の買付はできなくなりますが、すでに保有している分については、iDeCo口座でそのまま運用を続けることができます。

保有分が強制的に売却されたり、これまで積み立てた資産がなくなったりすることはないので、ご安心ください。

8. まとめ

この記事では、楽天証券のiDeCoについて解説しました。

楽天証券は、2026年1月5日に発表された最新の「オリコン顧客満足度ランキング」において、ネット証券部門で総合第1位を獲得しています。

さらに、「口座開設・特典」「取引のしやすさ」「分析ツール」「資産管理」「情報提供」の5部門でもトップの評価を獲得しており、多くの利用者から高い支持を得ています。

楽天証券でiDeCoを始めて、節税しながら、老後資金づくりに取り組みましょう。

\資産形成を始めるなら/

口座数が国内証券会社(単体)ではトップとなる1,100万を突破し、20代や30代の若年層を中心に開設者が続出している楽天証券。SGO編集部は同社の社員に取材をして、人気の秘訣を伺いました。

2023年6月買付分より投資信託のクレカ積立のポイント還元率を引き上げた背景、「投信保有ポイント」復活の可能性についても触れているので、『【楽天証券社員インタビュー】投資のハードルを下げる数々の「業界のスタンダード」を作ってきた楽天証券が目指す姿とは?』からご確認ください。