『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

「楽天VTI(楽天・全米株式インデックス・ファンド)」は、お笑い芸人の厚切りジェイソン氏が著書で紹介したことでも話題になった投資信託です。

楽天証券の積立投資金額が多いファンドのランキングでは常に毎月10位以内に入っており、人気の投資信託の一つとなっています。

そこで本記事では、

「楽天VTIって何がいいの?」

「利回りはどれくらい?」

「どこで買えるの? 買い方は?」

という疑問をお持ちの方に、楽天VTIの特徴をはじめ、楽天VTIで運用した場合のシミュレーション、類似したファンドとの比較などをわかりやすく解説します。

最後まで読めば、楽天VTIのことが一気にわかるようになります。

1.「楽天VTI」は投資信託「楽天・全米株式インデックス・ファンド」の略称

■「楽天VTI」の概要

| ファンド名 | |

| 商品分類 | 投資信託 |

| 基準価額 | 21,252円 |

| 資産クラス | 米国株式 |

| 連動する指数 |

CRSP USトータル・マーケット・インデックス |

| 信託報酬(税込) | 0.162% |

| 購入時手数料 | 0円 |

| 信託財産留保額 | 0円 |

| 純資産 | 9,180.33億円 |

| トータルリターン | 1年:+2.92%、3年:+21.60%、5年:+14.30% |

| 分配金(配当金) | 0円(自動的に再投資) |

| 設定日 | 2017年9月29日 |

| 運用会社 | 楽天投信投資顧問 |

| 購入できる証券会社 | 楽天証券、SBI証券、マネックス証券、松井証券、auカブコム証券ほか |

※基準価額や純資産などは2023年6月2日時点の数字で、ウェルスアドバイザー株式会社のデータを使用

「楽天VTI」は、楽天投信投資顧問が運用する投資信託「楽天・全米株式インデックス・ファンド」の略称です。

「CRSP USトータル・マーケット・インデックス(通称:クリスプ)」という米国の株価指数に連動するように設計されており、楽天VTIを買うと、米国株式市場に上場している企業のほぼ100%の約4,000銘柄に分散投資できます。

ファンド名に「楽天」と入っていますが、楽天VTIは楽天証券をはじめ、SBI証券、マネックス証券などでも購入でき、つみたてNISAの対象銘柄にも選定されています。また、楽天証券と松井証券はiDeCoでも取り扱っています。

\「楽天VTI」で米国の約4,000銘柄に分散投資/

【補足1】「楽天VTI(投資信託)」と「本家VTI(ETF)」の違い

「楽天VTI」は「楽天・全米株式インデックス・ファンド」という投資信託ですが、「VTI」と表記されるときはETF(上場投資信託)を指します。

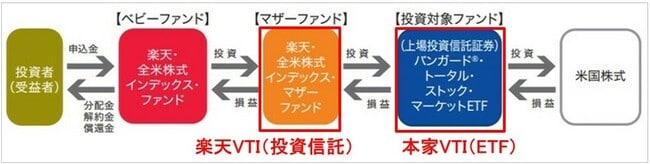

2つの違いを説明すると、次の図のように、投資信託の「楽天VTI」は「楽天・全米株式インデックス・マザーファンド」を通じてETFの「バンガード・トータル・ストック・マーケットETF」に間接的に投資をすることになります。

この「バンガード・トータル・ストック・マーケットETF」のことを「VTI」といいます。そして、海外ETF「VTI」を証券会社で買うことも可能です。

仕組みがやや複雑なので、「VTI」とだけ聞くと、どちらの商品のことを指すのか混乱するかもしれません。

ただし、投資信託は「楽天VTI」、ETFは「本家VTI」と区別して表記されることが多いので、知っておきましょう。

「楽天VTI」と「本家VTI」の違いを整理しておきます。

【補足2】バンガード社とは

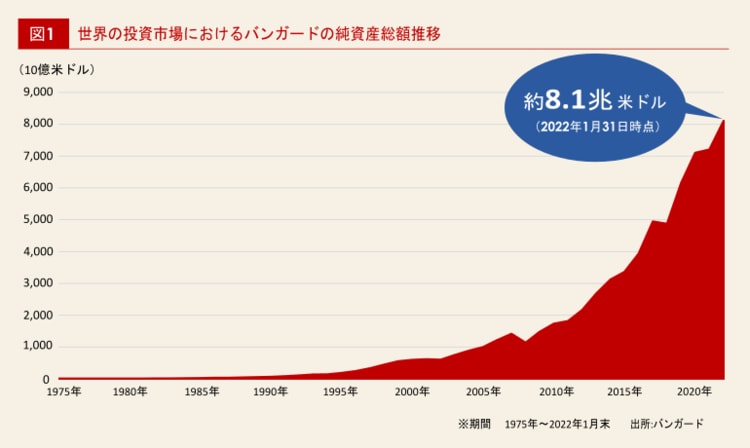

「VTI」を運用しているのが世界最大級の運用会社「バンガード」で、運用資産残高は2022年1月末時点で約8.1兆米ドルです(当時の為替レート1米ドル=115円で計算すると、約931兆円)。

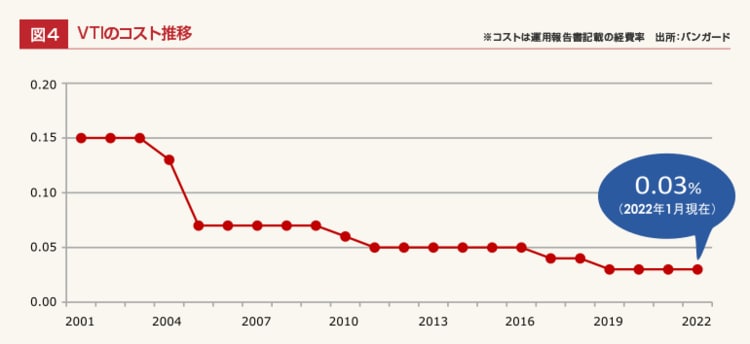

バンガードは低コストのETFを数多く扱っており、ETF業界の平均経費率(保有コスト)が0.27%であるのに対して、バンガードが運用するETFの平均保有コストは0.07%と低水準です。

そして、VTIのコスト(経費率)も下がり続け、次のように2022年1月時点では0.03%となっています。ちなみに「VTI」の「V」は、「Vanguard(バンガード)」の頭文字の「V」です。

2.「楽天VTI」に投資する3つのメリット

楽天VTIの概要をお伝えしたところで、楽天VTIに投資するメリットを解説します。

■「楽天VTI」のメリット

- 米国株のほぼ100%をカバー

- 信託報酬が比較的安い

- つみたてNISAやiDeCoにも対応

それぞれ解説します。

メリット①:米国株のほぼ100%をカバー

楽天VTIを買うと、中小型株を含む、米国株式市場に上場している企業のほぼ100%に当たる約4,000銘柄をパッケージで買うことができます。

米国株式を対象にする投資信託には、米国を代表する500銘柄で構成された「S&P500指数」に連動するファンドもありますが、時価総額が大きいGAFAM(グーグル、アップル、フェイスブック、アマゾン、マイクロソフト)などの企業の株価に運用成績が左右されやすい傾向があります(「VTI」と「S&P500」の比較は6章で解説)。

しかし、楽天VTIであれば時価総額がまだ小さい優良企業にも満遍なく投資をしているので、成長したときに株価上昇の恩恵を受けられる可能性があります。

メリット②:信託報酬が安い

楽天VTI(楽天・全米株式インデックス・ファンド)は、投資信託の保有コストにあたる信託報酬が年率0.162%(税込)と比較的安いのも特長です。

楽天証券で購入できる米国株式型のインデックスファンドでは、次のように4番目の安さです。

ただし、楽天VTIより信託報酬が安い上位3本は「S&P500指数」をベンチマークにしており、約4,000銘柄に投資をする楽天VTIよりコストが安いのは当然です。

つまり、楽天証券で購入できる全米株式の投資信託のなかでは、楽天VTIは最もコストが安いファンドということになります。

メリット③:つみたてNISAやiDeCoにも対応

楽天VTIはつみたてNISAの対象銘柄にも指定されており、楽天証券、SBI証券、マネックス証券などで積立買付ができます。金融庁が定めた要件を満たし、「長期・積立・分散」に適したファンドとされているので、初心者でも安心して買うことができます。

また、楽天証券と松井証券はiDeCoでも楽天VTIを取り扱っており、当サイトのiDeCoおすすめ銘柄としても紹介しています。

\「楽天VTI」はつみたてNISAでも買える/

3.「楽天VTI」に投資する3つのデメリット(注意点)

メリットの次は、楽天VTIに投資する前に知っておきたい注意点を解説します。

■楽天VTIのデメリット

- 米国市場への投資に偏る

- ETFのほうが保有コストが安い

- 「SBI・VTI」のほうが信託報酬が安い

それぞれ解説します。

デメリット①:米国市場への投資に偏る

楽天VTIは上場している米国のほぼ100%の企業に投資をするので、当然のことながら米国の株価に運用成績が左右されます。

そのため、全額を米国株に投資するのが不安であれば、「楽天・全世界株式インデックス・ファンド(楽天VT)」や「eMAXIS Slim全世界株式(オール・カントリー)」のような「全世界株式」を選ぶことをおすすめします。

ただし、全世界株式を選んでも投資先の約60~70%は米国株になるので、投資信託のパフォーマンスは米国株式の株価に左右されることは変わりません。

全世界株式から米国株を除いた「楽天・VXUS」という投資信託が2022年12月22日から楽天証券で買えるようになったので、米国株に集中投資するリスクを避ける目的で楽天VTIと合わせて購入するのもいいかもしれません。

デメリット②:ETFのほうが保有コストが安い

「楽天VTI」と同じ投資成果を狙うなら、ETFの「本家VTI」を購入するという選択肢もあります。「バンガード・トータル・ストック・マーケットETF」に直接投資をするので、コストは楽天VTIより安くなります。

| 楽天VTI | (本家)VTI | |

|---|---|---|

| 正式名称 |

楽天・全米株式 |

バンガード・トータル・ |

| 商品分類 | 投資信託 | 海外ETF |

|

価格 (2023年6月2日時点) |

21,252円 | 212.71円 |

| 保有コスト | 信託報酬:0.162% | 経費率:年0.03% |

|

分配金 (配当金) |

受取不可 (自動で再投資) |

受取可能 |

| 最低購入金額 | 100円より | 約29,800円 (1米ドル=140円で換算) |

表面上の保有コストは、本家VTIを買ったほうが約0.132%(=0.162%-0.03%)安くなります。

しかし、初心者の場合は楽天VTI(投資信託)のほうがおすすめです。

なぜなら、投資する手間など考えると、必ずしも本家VTIのほうがコスト分だけ最終的なリターンが高くなるとは限らないからです。

理由を簡単に説明すると、本家VTI(ETF)をドル決済で購入する場合は両替手数料がかかるうえ、利益が出た場合に米国と日本の両方で課税されてしまう仕組みだからです。

また、本家VTIは楽天VTIと違って分配金(株式でいう配当金のこと)を自分で再投資する必要があり、そのたびに手数料と手間がかかります。

さらに、本家VTIは1株単位で買う必要があり、約27,040円が必要です。一方、楽天VTIは100円から買うことができ、たとえば毎月33,000円を定額で買うこともできるため、価格が高いときは少なく価格が安いときは多く買うドルコスト平均法での投資が可能です。

最終的なリターンは売却してみないとわかりませんが、本家VTIのデメリットをしっかり把握して、自分に合った商品を選ぶようにしましょう。

デメリット③:「SBI・VTI」のほうが信託報酬が安い

楽天VTIと同じ「CRSP USトータル・マーケット・インデックス」に連動する投資信託として、「SBI・V・全米株式インデックス・ファンド(通称:SBI・VTI)」が2021年6月に設定されました。

楽天VTIは2017年9月から運用が始まっているので、SBI・VTIは「VTI」に投資できるファンドとしては後発です。しかし、SBI・VTIのほうが信託報酬が安く設定されており、これまで「最強」とも言われていた「楽天VTI」を脅かす存在になっています。

・「楽天VTI」と「SBI・VTI」の比較

「楽天VTI」と「SBI・VTI」の違いをコストを中心に比較したのが次の表です。なお、基準価額や純資産などの数字は、の2023年3月30日時点のデータを使っています。

■「楽天VTI」と「SBI・VTI」の比較

| 楽天VTI | SBI・VTI | |

|---|---|---|

| 正式名称 |

楽天・全米株式 |

SBI・V・全米株式 |

| 基準価額 | 21,252円 | 1,2,403円 |

| 純資産額 | 9,180.33億円 | 1,522.94億円 |

| 信託報酬 | 0.162% | 0.096% |

| 隠れコスト | 0.023% | 0.017% |

| 実質コスト | 0.187% | 0.113% |

| トータル リターン |

1年:+2.92% 3年:+21.60% 5年:+14.30% |

1年:+2.93% |

| 購入できる 証券会社 |

楽天証券 SBI証券 マネックス証券 松井証券ほか |

SBI証券 auカブコム証券 |

ちなみに「隠れコスト」は運用後にわかるコストのことで、運用報告書に記載されます。そして、信託報酬と隠れコストを合わせた手数料が「実質コスト」になります。

ご覧のように、どちらも同じ指数に連動するように設計されたインデックスファンドながら、楽天VTIよりSBI・VTIのほうが信託報酬も実質コストも安いことがわかります。そして、1年間のリターンはSBI・VTIのほうが若干高くなっています。

そのため、これから新規でVTIに投資をしようと考えている人は、SBI・VTIで積立設定することも検討しましょう。

SBI・VTIは、SBI証券とauカブコム証券で購入できます。

\低コストで運用できる「SBI・VTI」が人気/

【補足】分配金が受け取れないことはデメリットではない!

「分配金」とは投資信託の運用で得た収益の一部を保有口数に応じて投資家には配分するお金のことで、株式でいう配当金にあたります。

最近は分配金を毎月受け取って生活費の足しにするタイプの投資信託が人気で、楽天VTIは分配金が受け取れないことをデメリットに挙げる考え方もあります。

しかし、分配金を投資家に出さないことは、決して悪いことではありません。

なぜなら、楽天VTIは分配金が自動的に再投資され、元本と分配金を合わせて運用することで複利の効果が働いて基準価額が高くなる仕組みになっているからです。

4.「楽天VTI」のチャート・利回り・運用シミュレーション

楽天VTIの特徴を見てきましたが、やはり気になるのは「いくら儲かる見込みがあるのか」だと思います。

本章では、楽天VTIのこれまで運用成績をチャートとともに紹介し、つみたてNISAでこれまでと同じ利回りで運用できた場合に、20年間で元本はいくら増えるかをシミュレーションします。

4.1. チャート

楽天VTIの運用開始日は2017年9月29日で、設定来約5年間の基準価額(青色)の推移を示したチャートが以下です。

青色の基準価額のグラフを見ると、楽天VTIは設定来の5年間、途中で下落しながらも上昇トレンドを描いていることがわかります。

それでは、もっと長期の価格推移をチェックするために、楽天VTIの投資先でもある本家VTI(ETF)の2011年からの月足チャートを見てみましょう。ETFは2001年5月に設定されているので、より長いスパンでの比較が可能です。

すると、2020年はじめのコロナショックや、2022年の政策金利の引き上げのタイミングでは下落していますが、VTIは約10年間の長期で見ても上昇トレンドを描いていることがわかります。

4.2. 利回り

今度は、設定来から右肩上がりのチャートを描いている楽天VTIのトータルリターンを、ウェルスアドバイザー株式会社のデータを使って見てみましょう。

■楽天VTIのトータルリターン

| 運用期間 | トータル リターン |

|---|---|

| 1年 | +2.92% |

| 3年 | +21.60% |

| 5年 | +14.30% |

ご覧のように、楽天VTIのトータルリターンは、過去5年間はすべてプラスになっていることがわかります。

4.3. 運用シミュレーション

過去10年間の本家VTI(ETF)のチャートが右肩上がりであることや、楽天VTIの過去5年間のトータルリターンがプラスであることから、10年や20年といった長期でも利回りはプラスになる確率が高いと考えられます。

そこで、楽天VTIを利回り5%、3%、1%で運用できたと仮定して、つみたてNISAで毎月の上限額に近い33,000円を20年間運用すると元本はいくらかになるかを、金融庁の資産運用シミュレーションツールを使って調べてみましょう。

・利回り5%の場合

楽天VTIを利回り5%で20年間運用できた場合をシミュレーションしてみます。

利回り5%の場合

すると、元本792万円は1,356万円に増えることになります(想定利回りは「5%」を入力)。

・利回り3%の場合

今度は少し低く見積もって、楽天VTIを利回り3%で20年間運用できた場合をシミュレーションしてみます。

利回り3%の場合

すると、元本792万円は1,083万円に増えることになります(想定利回りは「3%」を入力)。将来のことはわかりませんが、利回り+3%なら実現できる確率は高いといえます。

・利回り1%の場合

最後はだいぶ低めに見積もって、楽天VTIを利回り1%で20年間運用できた場合をシミュレーションしてみます。

利回り1%の場合

すると、元本792万円は876万円に増えることになります。

ちなみに、もし上記の試算が課税口座である総合口座であれば、利益に対して約20%が課税されるので、最終積立金額はこれよりも少なくなります。

そのため、NISAなどの非課税になる国のお得な制度を活用して賢く資産運用をすることを強くおすすめします。

\2024年からの新NISA口座にもおすすめ/

5. 楽天証券での「楽天VTI」の買い方

楽天VTIへの投資を前向きに検討したら、楽天証券で積立設定する手順を確認しておきましょう。

大まかな流れは、次の通りです。

■楽天VTIの買い方

- ログイン後、「投資信託」を選択

- 「楽天VTI」を探す

- 「積立注文」または「スポット購入」を選択

- 引落方法を選ぶ

- 積立金額を入力する

- ポイント利用設定をする

- 分配金コースを選択する(再投資型)

- 口座を選択する

- 目論見書と約款を確認する

- 注文内容を確認し、暗証番号を入力して発注

実際のPCの画面を使って説明しますが、スマホでも流れは同じです。

楽天証券のスマホ専用トレードディングツール「iSPEED」からは、投資信託の購入ができません。スマホから楽天VTIを買う場合は、楽天証券のウェブサイトに接続するか、PCからログインしましょう。

STEP1:楽天証券にログイン後、「投資信託」を選択

楽天証券にログインしたら、上部メニューの「投資信託」をクリックします。

STEP2:「楽天VTI」を探す

楽天VTIを探す方法はいくつかありますが、ここでは「投信スーパーサーチ」という機能を使って、銘柄名の一部を入力して検索する方法を紹介します。

「投信スーパーサーチ」の「検索条件」の窓に「全米」と入力して、右側の虫眼鏡マークをクリックしてください。

すると、ファンド名に「全米」が入っている投資信託が表示されます。ただし、今回は「楽天・全米株式インデックス・ファンド」の1銘柄しか該当しないので、これをクリックします。

STEP3:「積立注文」または「スポット購入」を選択

楽天VTI(楽天・全米株式インデックス・ファンド)の注文画面が表示されたら、次の3つのなかから注文方法を選びましょう。

- 積立注文

- つみたてNISAでの積立注文

- スポット購入(1回のみ)

今回は「積立注文」を選択します。この場合、つみたてNISA口座ではなく、特定口座での注文になります。

つみたてNISA口座で注文する場合は、ここで「つみたてNISAでの積立注文」を選びましょう。

STEP4:引落方法を選ぶ

積立設定するファンドの注文画面の「①引落口座と積立指定日を選択」の項目で、引落方法を選択します。

電子マネー「楽天キャッシュ」による決済方法もありますが、ここでは「楽天カードクレジット決済」で楽天VTIを積立注文します。

ちなみに、筆者の楽天証券での積立設定状況は、次のようになっています。

筆者の楽天証券での積立設定状況

STEP5:積立金額を入力する

次に、毎月の積立金額(最低100円以上)を入力します。ここでは、「10,000円」にします。

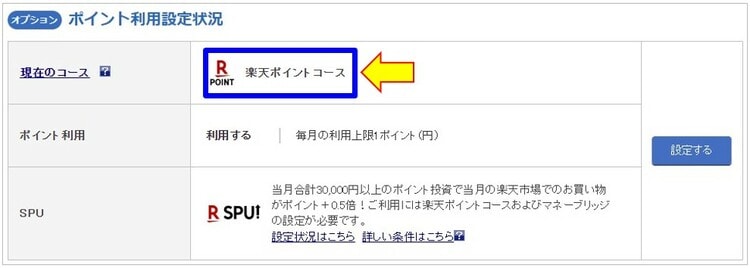

STEP6:ポイント利用設定をする

ポイントコースには「楽天ポイントコース」と「楽天証券ポイントコース」があります。

基本的には、楽天市場での買い物の還元率がアップする仕組み(=「SPU」)の対象となる「楽天ポイントコース」を選ぶことをおすすめします。

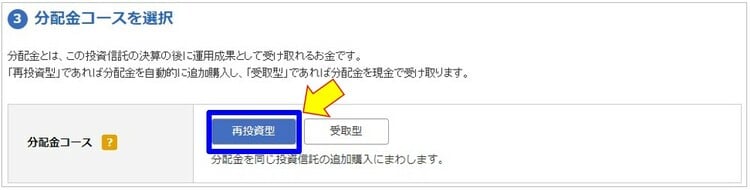

STEP7:分配金コースを選択する(再投資型)

分配金コースは、自動で再投資する「再投資型」を選びましょう。

ただし、「楽天・全米株式インデックス・ファンド」は分配金が出ないので、ここでは無関係です。

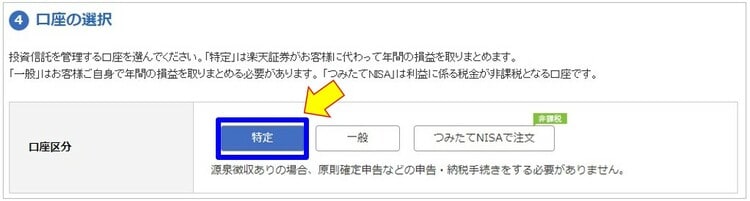

STEP8:口座を選択する

積立設定する口座は、今回は「特定口座」を選択します。特定口座(源泉徴収あり)を選んでおけば、自分で確定申告をしなくて済みます。

STEP9:目論見書と約款を確認する

次に、その下の「目論見書の確認へ」をクリックして目論見書(投資信託の説明書のようなもの)に目を通します。そして、「約款」にも目を通しましょう。

確認したら、「同意して次へ」をクリックしてください。

STEP10:注文内容を確認し、暗証番号を入力して発注する

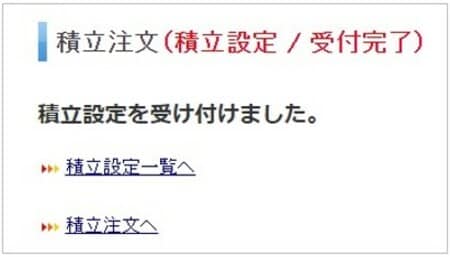

積立注文の内容を確認し、間違いがなければ取引暗証番号を入力して「注文する」をクリックしてください。

次のように、「積立設定を受け付けました」と表示されたら完了です。

なお、引落方法に「楽天キャッシュ(電子マネー)」「楽天カードクレジット決済」を選んだ場合は、毎月12日までに設定をすれば翌月からの積立注文に間に合います。

早めに手続きをしておきましょう。

\楽天ポイントを貯めながら賢く投資/

6.「楽天VTI」と「eMAXIS Slim米国株式(S&P500)」はどっちがおすすめ?

メリット①の解説で、米国を代表する500社に投資をする「S&P500」とは違って、「VTI」に連動するファンドのほうが米国株のほぼ100%をカバーしているので、中小型株の優良企業にも投資ができるとお伝えしました。

では、米国株式の投資信託を買うときに、「VTI」と「S&P500」のどちらのインデックスファンドを選ぶべきでしょうか?

「楽天VTI」と低コストで人気の「eMAXIS Slim米国株式(S&P500)」を比較してみましょう。

■「楽天VTI」と「eMAXIS Slim全米株式(S&P500)」の比較

| 楽天VTI | eMAXIS Slim 米国株式(S&P500) |

|

| 連動する指数 |

CRSP USトータル・ |

S&P500指数 |

| 銘柄数 | 約4,000社 | 500社 |

| 投資企業 | 大型株・中型株・小型株 | 大型株 |

| 信託報酬 | 0.162% | 0.09372% |

| トータル リターン |

1年:+2.92% 3年:+21.60% 5年:+14.30% |

1年:+4.34% |

2本のファンドを比較すると、「eMAXIS Slim米国株式(S&P500)」のほうが「楽天VTI」より信託報酬が安く、1年間と3年間のトータルリターンを比べると、「eMAXIS Slim米国株式(S&P500)」のほうが良好です。

詳しく見ていきましょう。

6.1. 組入銘柄を比較

2022年10月31日時点の2つのファンドの組入比率が高い上位10銘柄を比べてみましょう。

「楽天VTI」の組入上位10銘柄

| 銘柄 | 業種 | 組入比率 |

|---|---|---|

| アップル | テクノロジー | 5.9% |

| マイクロソフト | テクノロジー | 4.8% |

| アマゾン | 一般消費財 | 2.7% |

| テスラ | 一般消費財 | 2.0% |

| アルファベット クラスA ※グーグルのこと、議決権あり |

メディア・娯楽 | 1.6% |

| アルファベット クラスC ※グーグルのこと、議決権なし |

メディア・娯楽 | 1.4% |

| ユナイテッド・ヘルス・グループ | ヘルスケア | 1.3% |

| バークシャー・ハサウェイ クラスB ※議決権はクラスAの1500分の1 |

金融 | 1.2% |

| ジョンソン・エンド・ジョンソン | ヘルスケア | 1.2% |

| エクソンモービル | エネルギー | 1.0% |

(出典:ウェルスアドバイザー株式会社)

「eMAXIS Slim米国株式(S&P500)」の組入上位10銘柄

| 銘柄 | 業種 | 組入比率 |

|---|---|---|

| アップル | テクノロジー | 7.0% |

| マイクロソフト | テクノロジー | 5.2% |

| アマゾン | 小売 | 2.7% |

| テスラ | 自動車 | 1.8% |

| アルファベット クラスA ※グーグルのこと、議決権あり |

メディア・娯楽 | 1.7% |

|

バークシャー・ハサウェイ クラスB |

金融 | 1.6% |

| アルファベット クラスC ※グーグルのこと、議決権なし |

メディア・娯楽 | 1.5% |

| ユナイテッド・ヘルス・グループ | ヘルスケア | 1.5% |

| エクソンモービル | エネルギー | 1.4% |

| ジョンソン・エンド・ジョンソン | ヘルスケア | 1.4% |

(出典:ウェルスアドバイザー株式会社)

すると、「楽天VTI」と「eMAXIS Slim米国株式(S&P500)」は組入比率が異なるだけで、組入銘柄は10社とも同じであることがわかります。

その理由は、どちらの指数も算出方法に「時価総額加重平均」を採用しており、時価総額(=株価×発行済株式数)が大きい銘柄の配分比率を高くし、小さい銘柄の配分比率を低くしているからです。

S&P500指数は、上位10銘柄だけで米国株式市場の時価総額の約80%を占めているので、値動きもVTIの指数「CRSP USトータル・マーケット・インデックス」に近くなります。

6.2. チャートを比較

次に、2つのファンドの値動きを、チャートで比べてみましょう。

ただし、投資信託の場合はどちらも運用期間が4~5年と短いので、「楽天VTI」は投資先のETFである「VTI」、「eMAXIS Slim米国株式(S&P500)」は同じS&500指数に連動するETF「VOO」を使って比較してみます。

利用するツールは「ETFreplay.com」で、VTIが緑色で、VOOが青色です。

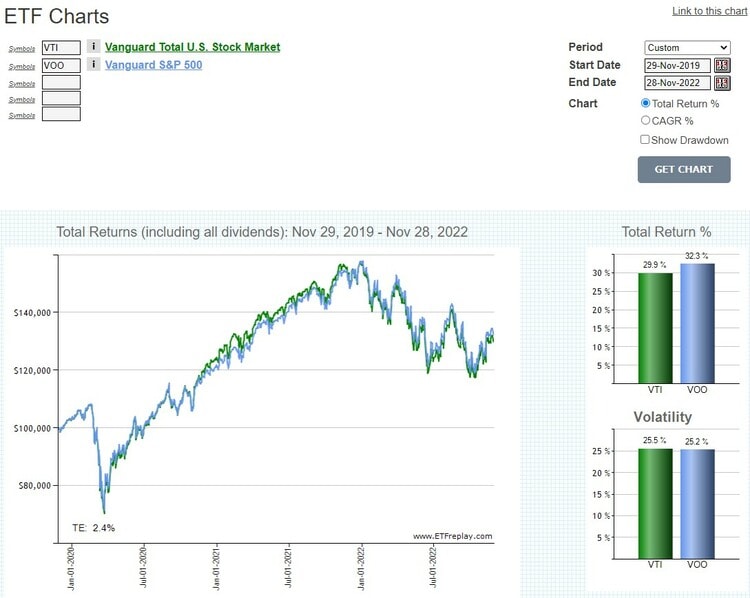

3年間の比較チャート

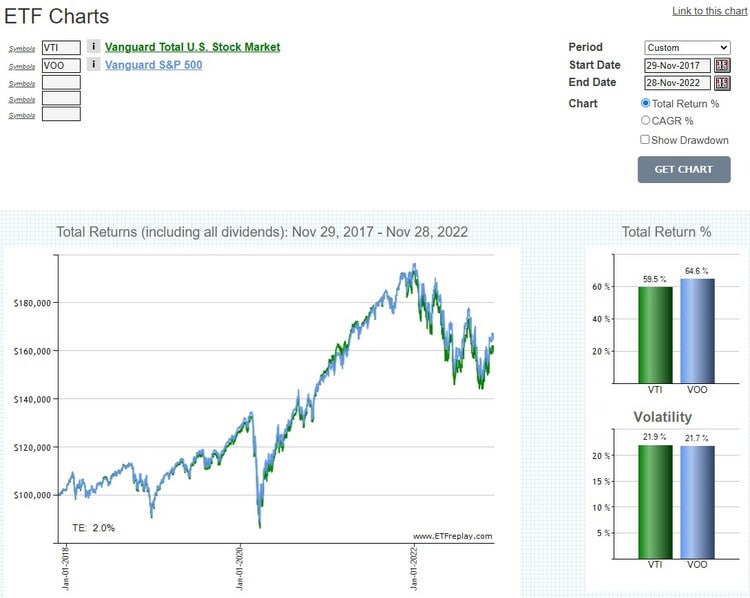

5年間の比較チャート

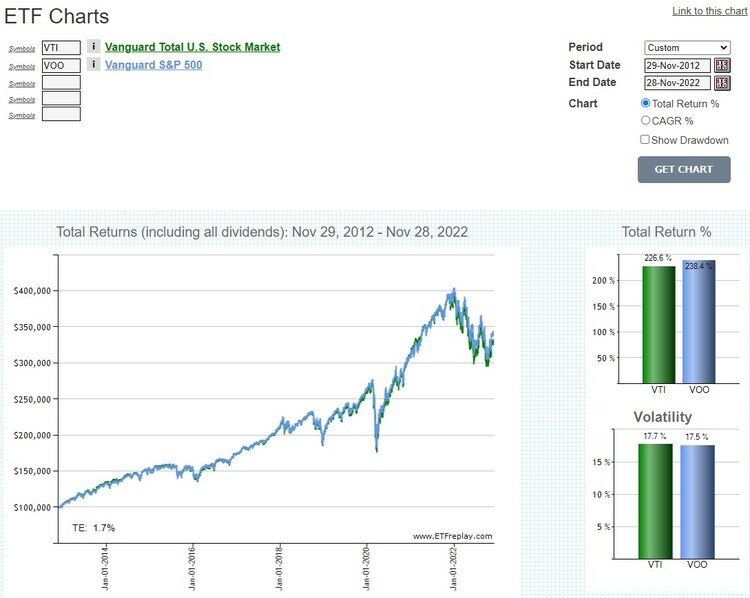

10年間の比較チャート

トータルリターンを整理すると、次のようになります。

| ETF | 銘柄数 | 3年 | 5年 | 10年 |

|---|---|---|---|---|

| VTI | 約4,000社 | +29.9% | +59.5% | +226.6% |

| VOO | 500社 | +32.3% | +64.6% | +238.4% |

ご覧のように、3年・5年・10年の期間ともS&P500指数に連動する「VOO」のほうがトータルリターンが高くなることがわかります。

このことから、ETFと投資信託の違いはありますが、投資信託でも5年や10年、20年というスパンで考えると、「楽天VTI」より「eMAXIS Slim米国株式(S&P500)」のほうがリターンが高くなる確率が高いと考えることができます。

6.3. 2つのファンドの選び方の目安

ただし、トータルリターンだけを見て「eMAXIS Slim米国株式(S&P500)」のほうが「楽天VTI」より優れていると決めつけるのは早計です。

以下に投資判断の目安を示しておくので、最終的にはあなたの好みで決めることをおすすめします。

■投資判断の目安

- 「楽天VTI」…成長が期待できる中小型株の優良企業にも満遍なく投資したい人

- 「eMAXIS Slim米国株式(S&P500)」…コストを抑えて、米国を代表する500社に集中投資したい人

\取引画面が見やすいと評判/

7. よくある質問

最後に、楽天VTIに関するよくある質問に5つ回答します。本文と重複する箇所もありますが、お役立てください。

Q1.「楽天VTI」と「SBI・VTI」はどっちがおすすめですか?

デメリット③でお伝えしたように、後発の「SBI・VTI」のほうが信託報酬が安く設定されています。

今保有している「楽天VTI」を売却する必要はありませんが、今後新規で購入する場合は、SBI証券で「SBI・VTI」を積立設定することも検討しましょう。

Q2.「楽天VTI」を買うと楽天ポイントは貯まりますか?

年会費無料の楽天カードで積立額を決済する場合は0.5%が還元されます。また、楽天キャッシュで積立買付する方法でも、楽天カードから楽天キャッシュにチャージするときに0.5%が還元されます。

Q3. 楽天証券でETFの「VTI」を購入する場合の買付手数料はいくらですか?

楽天証券では15本の米国ETFの買付手数料を無料にするプログラムを実施しており、VTIも対象銘柄となっています。

そのため、本来は約定代金の0.495%(税込)の手数料がかかりますが、楽天証券では手数料無料でETFの「VTI」を買うことができます。

Q4. ETFの「VTI」の配当金はいつもらえますか?

本家VTIの配当金は、3月・6月・9月・12月の年4回支払われます。

Q5. ETFの「VTI」の配当金はいくらですか?

2022年12月28日には「0.9305米ドル」の配当金が支払われます(出所:バンガード社「VTI概要」より)。為替レート1米ドル=135円で日本円に換算すると、約125円になります。

年4回の配当なので、単純計算で1年間で約500円の配当金を受け取れることになります。

8. まとめ

この記事では、「楽天VTI(楽天・全米株式インデックス・ファンド)」が人気の理由を深掘りして解説しました。

楽天VTIは米国の上場企業のほぼ100%に投資をしているので、このなかから将来のグーグルやアップルに成長するようなダイヤの原石の企業が含まれている可能性もあります。

本記事を参考にして楽天VTIへの理解を深め、あなたの資産運用の選択肢の一つにしてください。

\資産形成を始めるなら/

口座数が国内証券会社(単体)ではトップとなる1,100万を突破し、20代や30代の若年層を中心に開設者が続出している楽天証券。SGO編集部は同社の社員に取材をして、人気の秘訣を伺いました。

2023年6月買付分より投資信託のクレカ積立のポイント還元率を引き上げた背景、「投信保有ポイント」復活の可能性についても触れているので、『【楽天証券社員インタビュー】投資のハードルを下げる数々の「業界のスタンダード」を作ってきた楽天証券が目指す姿とは?』からご確認ください。