『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

「SBI・VTI(SBI・V・全米株式インデックス・ファンド)」は、SBI証券のつみたてNISA月間積立設定金額で毎月10位以内にランクインしている人気の投資信託です。

本記事では、

「SBI・VTIって何がいいの?」

「楽天VTIとの違いは?」

「どこで買えるの? 買い方は?」

という疑問をお持ちの方に、SBI・VTIの特徴をはじめ、SBI・VTIで運用した場合の損益シミュレーション、類似した米国株式型のファンドとの違いなどをわかりやすく解説します。

最後まで読めば、SBI・VTIへの投資判断ができるようになります。

〈目次〉

1.「SBI・VTI」は「SBI・V・全米株式インデックス・ファンド」の略称

4.「SBI・VTI」のチャート・利回り・運用シミュレーション

5.「SBI・VTI」をSBI証券のアプリで積立買付するやり方

1.「SBI・VTI」は投資信託「SBI・V・全米株式インデックス・ファンド」の略称

■「SBI・VTI」の概要

| ファンド名 | |

| 商品分類 | 投資信託 |

| 基準価額 | 10,983円 |

| 純資産額 | 1,327.54億円 |

| 資産クラス | 米国株式 |

| 連動する指数 |

CRSP USトータル・マーケット・インデックス |

| 信託報酬(税込) | 0.0938% |

| 購入時手数料 | 0円 |

| 信託財産留保額 | 0円 |

| トータルリターン | 1年間:+8.01% |

| 分配金 | 0円(自動的に再投資) |

| 設定日 | 2021年6月29日 |

| 運用会社 | SBIアセットマネジメント |

| 購入できる証券会社 | SBI証券、auカブコム証券 |

※純資産などは2023年3月29日時点の数字で、ウェルスアドバイザー株式会社のデータを使用

「SBI・VTI」は、SBIアセットマネジメントが運用する投資信託「SBI・V・全米株式インデックス・ファンド」の略称です。

「CRSP(クリスプ) USトータル・マーケット・インデックス」という米国の株価指数に連動するように設計されており、SBI・VTIを買うと、米国株式市場に上場している企業のほぼ100%にあたる約4,000銘柄に分散投資できます。

購入できるのはSBI証券とauカブコム証券だけで、つみたてNISAでも購入できます。しかし、iDeCoでの取り扱いはありません。

\「SBI・VTI」で米国の約4,000銘柄に分散投資/

【補足1】「SBI・VTI(投資信託)」と「本家VTI(ETF)」の違い

「SBI・VTI」は「SBI・V・全米株式インデックス・ファンド」という投資信託ですが、「VTI」とだけ表記されるときはETF(上場投資信託)を指します。

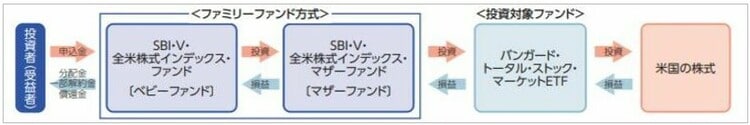

2つの違いを説明すると、次の図のように、投資信託の「SBI・VTI」は「SBI・V・全米株式インデックス・ベビーファンド」と「SBI・V・全米株式インデックス・マザーファンド」を通じてETFの「バンガード・トータル・ストック・マーケットETF」に間接的に投資する仕組みになっています。

この「バンガード・トータル・ストック・マーケットETF」のことを「VTI」といい、SBI証券を含む国内証券会社で買うこともできます。

同じ「VTI」ですが、投資信託は「SBI・VTI」、ETFは「本家VTI」と区別して表記されることもあるので、知っておきましょう。

「SBI・VTI」と「本家VTI」の違いを整理しておきます。

「SBI・VTI」と「本家VTI」の違い

【補足2】バンガード社とは

VTIを運用するバンガード社は、世界で初めて個人向けにインデックスファンドを設定した世界最大級の運用会社で、運用資産残高は2022年1月末時点で約8.1兆米ドルもあります(当時の為替レート1米ドル=115円で計算すると、約931兆円)。

バンガードは低コストのETFや投資信託を400本以上運用しているのが特長で、ETF業界の平均経費率(保有コスト)が0.27%であるのに対して、バンガードが運用するETFの平均保有コストは0.07%と低水準となっています(VTIの経費率は0.03%)。

ちなみに、「VTI」の「V」は「Vanguard(バンガード)」の頭文字の「V」です。

【補足3】SBI・Vシリーズとは

「SBI・Vシリーズ」は、バンガード社のETFに投資する、SBI証券で取り扱う投資信託のシリーズ名です。コストの安さに徹底的にこだわり、SBI・Vシリーズの信託報酬は0.09%と、インデックスファンドの平均0.40%の約4分の1の水準となっています。

ちなみに、「SBI・Vシリーズ」の「V」も「Vanguard(バンガード)」の「V」です。

2.「SBI・VTI」に投資する3つのメリット

SBI・VTIの概要を把握したら、今度は投資するメリットについてお伝えします。

■「SBI・VTI」のメリット

- 米国株のほぼ100%をカバー

- 米国株式型のなかでも信託報酬が安い

- つみたてNISAでも買える

それぞれ解説します。

メリット①:米国株のほぼ100%をカバー

SBI・VTIを買うと、中小型株を含む、米国株式市場に上場している企業のほぼ100%に当たる約4,000銘柄を丸ごと買うことができます。

米国株式を対象にする投資信託には、米国を代表する500銘柄で構成された「S&P500指数」に連動するファンドもありますが、時価総額が大きいGAFAM(グーグル、アップル、フェイスブック、アマゾン、マイクロソフト)などの企業の株価に運用成績が左右されがちです(「VTI」と「S&P500」の比較は「6.2.」で解説)。

しかし、VTIであれば時価総額(会社の規模)がまだ小さい将来有望な企業にも投資をするので、成長したときの株価の上昇の恩恵を受けられる可能性があります。

メリット②:米国株式型のなかでも信託報酬が安い

SBI・VTIは、投資信託の運用と保有コストにあたる信託報酬が年率0.0938%(税込)と安いのも特長です。

同じ指数に連動する楽天VTI(楽天・全米株式インデックス・ファンド)の信託報酬が0.162%(税込)なので、コスト面だけを見るとSBI・VTIのほうが優位性があります(詳細は「6.1.」で比較)。

メリット③:SBI証券のつみたてNISAでも買える

SBI・VTIはつみたてNISAの対象銘柄に指定されています。金融庁が定めた要件を満たしたファンドで、非課税の恩恵を受けながら低コストでの運用が可能です。

\「SBI・VTI」はつみたてNISAの対象銘柄/

3.「SBI・VTI」に投資する3つのデメリット(注意点)

メリットの次は、SBI・VTIに投資する前に知っておきたい注意点を見ていきます。

■「SBI・VTI」のデメリット

- 米国株への投資に偏る

- ETFのほうが保有コストが安い

- SBI証券とauカブコム証券でしか買えない

それぞれ解説します。

デメリット①:米国株への投資に偏る

SBI・VTIは上場している米国のほぼすべての企業に投資をするので、米国の景気や株価に運用成績が左右されます。

そのため、全額を米国株に投資するのが不安であれば、「SBI・V・全世界株式インデックス・ファンド」や「eMAXIS Slim全世界株式(オール・カントリー)」のような「全世界株式型」のファンドにも投資をして、投資先の国を分散することも検討しましょう。

ただし、全世界株式型を選んでも米国に約60~70%を投資するので、運用成績はやはり米国株式の株価に左右されることは変わりません。

デメリット②:ETFのほうが保有コストが安い

投資信託の「SBI・VTI」と同じ投資成果を狙うなら、ETFの「本家VTI」を購入する選択肢もあります。

ETFを直接買ったほうが、国内の運用会社(SBI・VTIの場合はSBIアセットマネジメント)に払う手数料がなくなるので、投資信託よりコストが安くなります。

| SBI・VTI | (本家)VTI | |

|---|---|---|

| 正式名称 |

SBI・V・全米株式 |

バンガード・トータル・ |

| 商品分類 | 投資信託 | 海外ETF |

|

価格 (2023年3月3日時点) |

11,304円 | 203.57円 |

| 保有コスト | 信託報酬:0.0938% | 経費率:年0.03% |

|

分配金 (配当金) |

受取不可 (自動で再投資) |

受取可能 |

| 最低購入金額 | 100円より | 約27,480円 (1米ドル=135円で換算) |

表面上の保有コストは、本家VTIを買ったほうが約0.0638%(=0.0968%-0.03%)安くなります。

しかし、筆者の意見としては、初心者の方にはSBI・VTI(投資信託)のほうがおすすめです。

なぜなら、ETFに投資する手間や税金のことなどを考慮すると、必ずしも本家VTIはコスト分だけお得になるとは限らないからです。

その理由を説明すると、本家VTI(ETF)をドル決済で購入する場合は両替手数料がかかるうえ、利益が出た場合に米国と日本の両方で課税されてしまう仕組みだからです。

また、本家VTIは1口(くち)単位で買う必要があるので約27,480円が必要なのに対して、SBI・VTIは100円から購入することができます。しかも、投資信託なら毎月一定額を自動で積立買付ができるため、購入価格を平準化する「ドルコスト平均法」による投資が可能です。

最終的なリターンは売却してみないとわかりませんが、ETFのデメリットをしっかり把握して、自分に合ったほうの商品を選ぶようにしましょう。

デメリット③:SBI証券とauカブコム証券でしか買えない

SBI・VTIが買えるのは、SBI証券とauカブコム証券の2社です。つみたてNISAでも買えますが、iDeCoの対象銘柄ではありません。

今後、SBI・VTIの販路が拡大されるかどうかに注目です。

\国内株式個人取引シェアNo.1/

【補足】分配金が受け取れないことはデメリットではない!

「分配金」とは投資信託の運用で得た収益の一部を保有口数に応じて投資家には配分するお金のことで、株式でいう「配当金」にあたります。

最近は分配金を毎月受け取って生活費の足しにする「毎月分配型」の投資信託が人気で、SBI・VTIは分配金が受け取れないことをデメリットに挙げる考え方もあります。

しかし、分配金を出さないことは、決して悪いことではありません。

なぜなら、SBI・VTIは分配金が自動的に再投資され、元本と分配金を合わせて運用することで「複利の効果」が働いて基準価額が高くなる仕組みになっているからです。

4.「SBI・VTI」のチャート・利回り・運用シミュレーション

SBI・VTIの特徴を見てきましたが、やはり気になるのは、どれくらいのリターンが見込めるかだと思います。

本章では、SBI・VTIのチャートとともに直近の利回りを紹介し、つみたてNISAで20年間運用すると元本はどれくらい増えるかをシミュレーションしていきます。

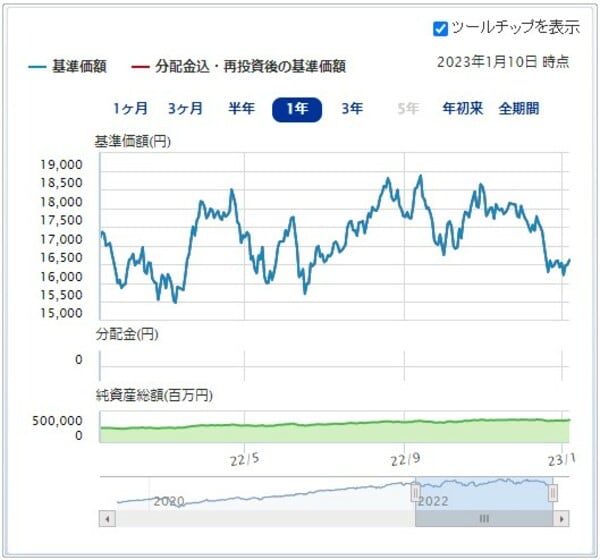

4.1. チャート

SBI・VTIは運用開始日が2021年6月29日で比較的まだ新しいファンドです。設定来約1年半の基準価額の推移を示したチャートを見てみましょう。

ご覧のように、2022年はもみ合い相場が続き、直近1年間の騰落率は-4.50%でした。

それでは、もっと長期の価格推移をチェックするために、SBI・VTIの投資先でもある本家VTI(ETF)の2011年からの月足チャートを見てみましょう。本家VTIは2001年5月から運用されているので、長い期間での比較が可能です。

すると、2020年はじめのコロナショックや、2022年の政策金利の引き上げのタイミングでは下落していますが、VTIは約10年間の長期で見ると上昇トレンドを描いていることがわかります。

4.2. 利回り

SBI・VTIは運用開始からまだ1年半くらいしか経っていませんが、直近1年間のトータルリターンを、ウェルスアドバイザー株式会社のデータで見てみましょう。

■SBI・VTIのトータルリターン

| 運用期間 | トータル リターン |

|---|---|

| 1年 | +8.01% |

ご覧のように、SBI・VTIの直近1年間のトータルリターンは+8.01%でした。

今度は、SBI・VTIより約4年早い2017年9月に運用を開始した楽天VTIの直近1年間のトータルリターンを、同じくウェルスアドバイザー株式会社のデータで見てみましょう。同じ指数に連動するように設計されているファンドなので、同じリターンになるはずです。

■楽天VTIのトータルリターン

| 運用期間 | トータル リターン |

|---|---|

| 1年 | +7.91% |

| 3年 | +19.47% |

| 5年 | +14.05% |

ご覧のように、比較できる1年間のトータルリターンは、

- SBI・VTI:+8.01%

- 楽天VTI:+7.91%

となり、やはりほぼ同じ結果になることがわかりました。

4.3. 運用シミュレーション

過去10年間の本家VTI(ETF)のチャートが右肩上がりであることや、楽天VTIの過去5年間のトータルリターンがプラスであることから、10年や20年といった長期でも利回りはプラスになる確率が高いと考えられます。

ここでは、SBI・VTIを利回り5%、3%、1%で運用できたと仮定して、つみたてNISAで毎月の上限額に近い33,000円を20年間運用すると元本はいくらかになるかを、金融庁の資産運用シミュレーションツールを使って調べてみます。

・利回り5%の場合

SBI・VTIを利回り5%で20年間運用できた場合をシミュレーションしてみます。

利回り5%の場合

すると、元本792万円は1,356万円に増えることになります(想定利回りは「5%」を入力)。

・利回り3%の場合

今度は少し低く見積もって、SBI・VTIを利回り3%で20年間運用できた場合をシミュレーションしてみます。

利回り3%の場合

すると、元本792万円は1,083万円に増えることになります(想定利回りは「3%」を入力)。将来のことはわかりませんが、利回り+3%なら実現できる確率は高いといえます。

・利回り1%の場合

最後はだいぶ低めに見積もって、SBI・VTIを利回り1%で20年間運用できた場合をシミュレーションしてみます。

利回り1%の場合

すると、元本792万円は876万円に増えることになります。

ちなみに、もし上記の試算が課税口座である総合口座であれば、利益と分配金に対して約20%が課税されるので、最終積立金額はこれよりも少なくなります。

そのため、つみたてNISAの非課税枠を上手く活用して資産運用をすることを強くおすすめします。

\初心者にも使いやすいと評判/

5.「SBI・VTI」をSBI証券のアプリで積立買付するやり方

SBI・VTIへの投資を検討したら、SBI証券で積立買付する手順を見ていきましょう。

ここでは、『SBI証券 かんたん積立』というスマホアプリを使って説明しますが、PCやスマホのウェブサイトでも流れは同じです。

■『SBI証券 かんたん積立アプリ』とは

『SBI証券 かんたん積立アプリ』は、積立投資に特化したSBI証券のスマホアプリです。積立設定をはじめ、金額の変更、商品の変更もアプリ1つで簡単にできるので、運用状況を管理する手段として初心者にもおすすめです。

■「SBI・VTI」をアプリで買う手順

- 『SBI証券 かんたん積立』をインストール

- 「SBI・VTI」を探す

- 「積立買付」に進む

- 説明書(目論見書)を確認する

- 注文内容を入力する

- 注文内容を確認して発注する

- 受付完了画面を確認する

順番に解説します。

STEP1:アプリをインストール

『SBI証券 かんたん積立アプリ』のインストールをしていない方は、以下よりインストールしてください。

- iPhone:『SBI証券 かんたん積立アプリ』

- Android:『SBI証券 かんたん積立アプリ』

なお、同じSBI証券のアプリに『SBI証券 株』もありますが、こちらは株式取引を行うアプリです。間違えないようにしましょう。

『SBI証券 かんたん積立アプリ』をインストールできたら、ログインしてください。

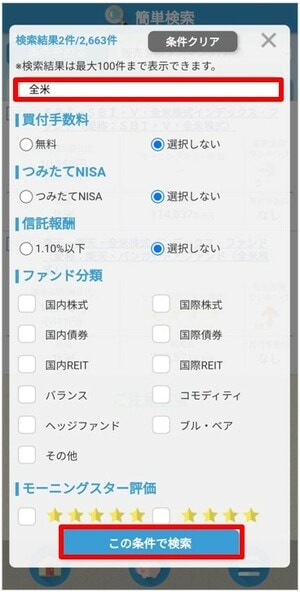

STEP2:「SBI・VTI」を探す

右下の三本線のメニューアイコンをタップしてください。すると、メニューが表示されるので、「ファンド検索」から「SBI・VTI」を探しましょう。

「条件を絞る」をタップし、検索ボックスに「全米」と入力して、「この条件で検索」をタップしてください。

すると、ファンド名に「全米」と入った候補が2本表示されるので、「SBI・V・全米株式インデックス・ファンド」をタップします。

STEP3:「積立買付」に進む

個別銘柄のページが表示されたら、商品の説明や実績(チャート)、評価などを確認できます。気になる情報はここでチェックしましょう。

注文は、「積立買付」から行います。つみたてNISAで買う場合は、真ん中の「つみたてNISA買付」を選択します。

STEP4:説明書(目論見書)を確認する

目論見書(投資信託の説明書のようなもの)が表示されるので、タップして開いて目を通しましょう。

確認できたら、「書面内容および目論見書等の書面交付に関する注意事項を確認・同意しました。」にチェックを入れて、「進む」をタップします。

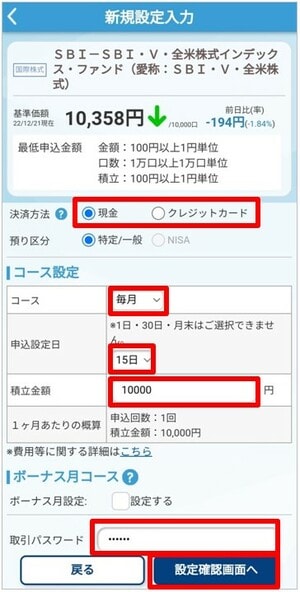

STEP5:注文内容を入力する

「新規設定入力」の画面で、積立注文の内容を入力します。今回は、現金(証券口座の預り金)で毎月15日に10,000円を積立設定します。

なお、SBI証券でクレカ決済ができるクレジットカードは複数ありますが、三井住友カードがおすすめです。クレカで決済する場合は、「決済方法」で「クレジットカード」を選択してください。

取引設定パスワードを入力したら、「設定確認画面へ」に進みましょう。

STEP6:注文内容を確認して発注する

「新規設定確認」の画面で、入力した注文内容を必ず確認しましょう。問題がなければ、「設定」をタップして発注します。

なお、変更する場合は「戻る」から修正します。

STEP7:受付完了画面を確認する

「下記の設定を受付いたしました」と表示されたら設定完了です。

アプリを閉じたあとに改めて確認する場合は、メニュー>口座管理>積立設定状況から見ることができます。

\国内株式個人取引シェアNo.1/

6.「SBI・VTI」と類似したファンドとの比較

米国株式に投資するファンドは、SBI・VTIだけではありません。ここでは、「楽天VTI」と「eMAXIS Slim米国株式(S&P500)」の2本のファンドをSBI・VTIと比較して、それぞれどちらのほうがおすすめかを見ていきます。

6.1.「SBI・VTI」と「楽天VTI」

SBI・VTIとよく比較されるのが、SBI・VTIより先に運用が始まった楽天VTIです。

2つのファンドをコストを中心に比べてみましょう。なお、基準価額や純資産などの数字は、ウェルスアドバイザー株式会社の2023年3月29日時点のデータを使っています。

■「SBI・VTI」と「楽天VTI」の比較

| SBI・VTI | 楽天VTI | |

|---|---|---|

| 正式名称 |

SBI・V・全米株式 |

楽天・全米株式 |

| 連動する指数 |

CRSP USトータル・マーケット・インデックス |

|

| 運用開始日 | 2021年6月29日 |

2017年9月29日 |

| 基準価額 | 10,726円 |

18,923円 |

| 純資産額 | 1,327.54億円 |

7,933.04億円 |

|

①信託報酬 (運用・保有コスト) |

0.096% |

0.16% |

|

②隠れコスト (事務手数料など) |

0.017% |

0.023% |

| ③実質コスト (①+②) |

約0.113% |

約0.187% |

| トータル リターン |

1年:+8.01% |

1年:+7.91% |

| 先物取引 | なし | あり |

| レンディング | なし |

行う場合あり |

| 購入できる 証券会社 |

SBI証券 |

楽天証券 |

SBI・VTIは取り扱っている証券会社が少ないため、純資産額は楽天VTIと比べて小さいです。しかし、1,000億円を超えているので、十分な規模の大きさといえます。

注目すべきは、③実質コスト。これは、①信託報酬と②隠れコスト(事務手数料など)を合わせたコストのことで、SBI・VTIのほうが楽天VTIより0.074%(=0.187%-0.113%)低い水準です。毎月のコスト差はわずかかもしれませんが、保有残高が増えるにつれて、最終的なリターンにも影響を与えます。

では、なぜ同じ「CRSP USトータル・マーケット・インデックス」という指数に連動するように設計されているにもかかわらず、信託報酬を含めたコストはSBI・VTIのほうが安いのでしょうか?

細かい説明は割愛しますが、楽天VTIは指数に忠実に連動するように先物取引を利用しており、また、レンディングで金利収入を得ていますが、これらのやり方がかえってコストの上昇につながっていると考えられます。

そのため、コストだけに注目すると、新規でVTIを投資信託で購入する場合は、実質コストが安いSBI・VTIを選んでおいたほうが、楽天VTIより高いリターンを得られる可能性があります。

ただし、将来のことはわからないので、楽天証券で楽天VTIを保有していても慌てて売却する必要はありません。

SBI証券への乗り換えの手間などを考えてもSBI・VTIのほうがいいと思ったら、SBI証券で新たに積み立てを始めることを検討してもいいかもしれません。しかし、つみたてNISA口座ですでに保有している投資信託は他社に移換できないので、乗り換える場合は慎重に判断するようにしましょう。

6.2.「SBI・VTI」と「eMAXIS Slim米国株式(S&P500)」

メリット①の解説で、米国を代表する500社に投資する「S&P500指数」とは違って、「VTI」に連動するファンドのほうが米国の上場企業のほぼ100%をカバーしているので、中小型株の優良企業にも投資ができるとお伝えしました。

それでは、「VTI」と「S&P500」のどちらのインデックスファンドを選んだほうがいいでしょうか?

「楽天VT」と、低コストで人気の「eMAXIS Slim米国株式(S&P500)」の主な項目を比べてみましょう。こちらもトータルリターンなどの数字は、ウェルスアドバイザー株式会社の2023年3月29日時点のデータを使っています。

■「SBI・VTI」と「eMAXIS Slim全米株式(S&P500)」の比較

| SBI・VTI | ||

|---|---|---|

| 連動する指数 |

CRSP USトータル・ |

S&P500指数 |

| 銘柄数 | 約4,000社 | 500社 |

| 投資企業 | 大型株・中型株・小型株 | 大型株 |

| 信託報酬 | 0.096% |

0.0968% |

| トータル リターン |

1年:+8.01% |

1年:+8.65% |

| 購入できる 証券会社 |

SBI証券 auカブコム証券 |

楽天証券 |

ご覧のように、2つのファンドの信託報酬はほぼ同じですが、1年間のトータルリターンは、「SBI・VTI」より大型株に絞った「eMAXIS Slim全米株式(S&P500)」のほうが高くなっています。

詳しく見ていきます。

6.2.1. 組入銘柄を比較

2022年11月30日時点の2つのファンドの組入比率が高い上位10銘柄を比べてみましょう。

「SBI・VTI」の組入上位10銘柄

| 銘柄 | 業種 | 組入比率 |

|---|---|---|

| アップル | テクノロジー | 5.64% |

| マイクロソフト | テクノロジー | 4.75% |

| アルファベット ※グーグルのこと |

メディア・娯楽 | 2.84% |

| アマゾン | 小売 | 2.08% |

| バークシャー・ハサウェイ | 金融 | 1.37% |

| テスラ | 自動車 | 1.29% |

| ユナイテッド・ヘルス・グループ | ヘルスケア | 1.28% |

| ジョンソン・エンド・ジョンソン | ヘルスケア | 1.17% |

| エクソンモービル | エネルギー | 1.16% |

| JPモルガン・チェース | 金融 | 1.01% |

(出典:ウェルスアドバイザー株式会社)

「eMAXIS Slim米国株式(S&P500)」の組入上位10銘柄

| 銘柄 | 業種 | 組入比率 |

|---|---|---|

| アップル | テクノロジー | 6.20% |

| マイクロソフト | テクノロジー | 5.20% |

| アマゾン | 小売 | 2.40% |

| アルファベット クラスA ※グーグルのこと、議決権あり |

メディア・娯楽 | 1.70% |

|

バークシャー・ハサウェイ クラスB |

金融 | 1.70% |

| アルファベット クラスC ※グーグルのこと、議決権なし |

メディア・娯楽 | 1.50% |

| ユナイテッド・ヘルス・グループ | ヘルスケア | 1.40% |

| テスラ | 自動車 | 1.40% |

| ジョンソン・エンド・ジョンソン | ヘルスケア | 1.40% |

| エクソンモービル | エネルギー | 1.30% |

(出典:ウェルスアドバイザー株式会社)

すると、「SBI・VTI」と「eMAXIS Slim全米株式(S&P500)」は組入比率が異なるだけで、組入銘柄はほぼ同じであることがわかります。

その理由は、どちらの指数も算出方法に「時価総額加重平均」を採用しており、時価総額(=株価×発行済株式数)が大きい銘柄の配分比率を高くし、小さい銘柄の配分比率を低くしているからです。

S&P500指数は上位10銘柄だけで米国株式市場の時価総額の約80%を占めているので、値動きはVTIの指数「CRSP USトータル・マーケット・インデックス」に自然と近くなります。

6.2.2. チャートを比較

次に、2つのファンドの値動きをチャートで比べてみましょう。

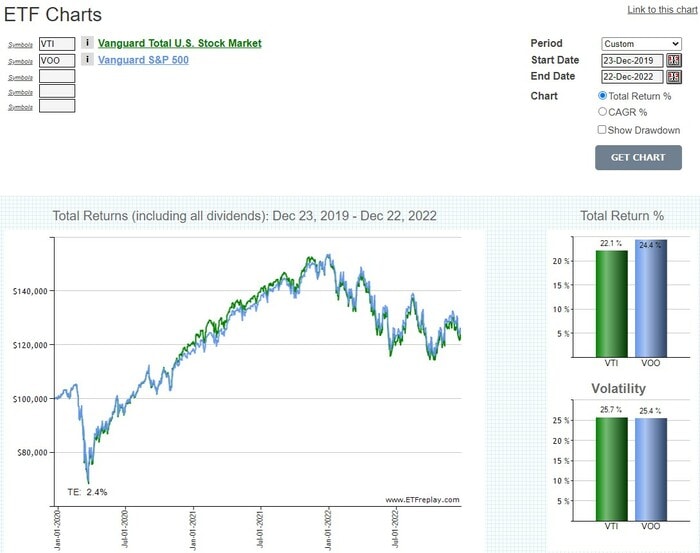

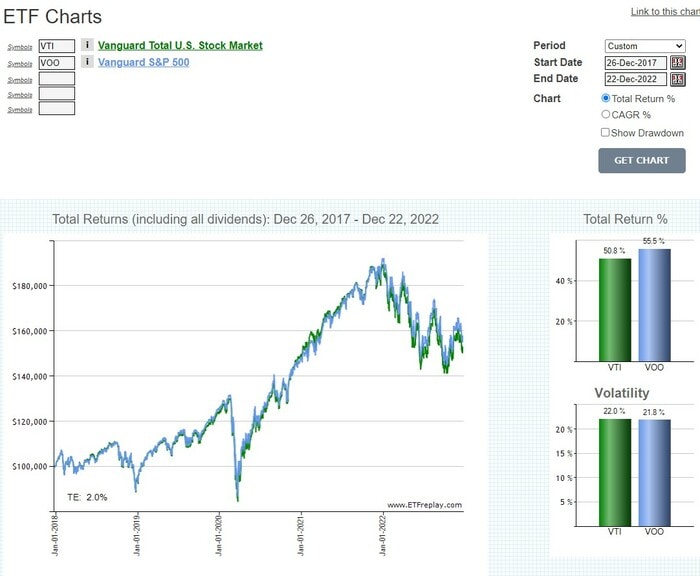

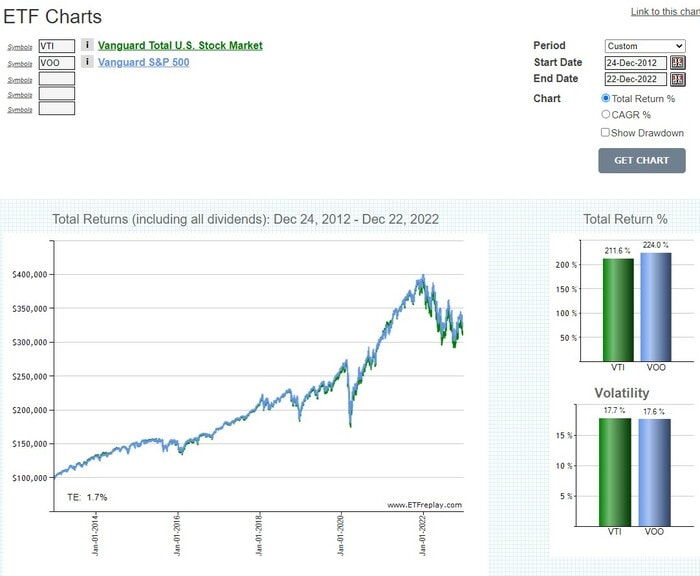

ただし、どちらも運用期間が短いので、「SBI・VTI」は投資先のETFである「VTI」、「eMAXIS Slim米国株式(S&P500)」は同じS&P500指数に連動するETF「VOO」を使って比較します。

利用するツールは「ETFreplay.com」で、VTIが緑色で、VOOが青色です。

3年間の比較チャート

5年間の比較チャート

10年間の比較チャート

トータルリターンを表で整理すると、次のようになります。

| ETF | 銘柄数 | 3年 | 5年 | 10年 |

|---|---|---|---|---|

| VTI | 約4,000社 | 22.1% | 50.8% | 211.6% |

| VOO | 500社 | 24.4% | 55.5% | 224.0% |

ご覧のように、3年・5年・10年の期間でもS&P500指数に連動する「VOO」のほうがトータルリターンが高くなることがわかりました。

このことから、ETFと投資信託の違いはありますが、投資信託でも5年や10年、20年という長期スパンで考えると、「SBI・VTI」より「eMAXIS Slim米国株式(S&P500)」のほうがリターンが高くなる可能性が高いと考えることができます。

6.2.3. 2つのファンドの選び方の目安

ただし、トータルリターンだけを見て「eMAXIS Slim米国株式(S&P500)」のほうが「SBI・VTI」より優れていると決めつけるのは早いです。

以下に投資判断の目安を示しておくので、最終的にはあなたの好みで決めることをおすすめします。

■投資判断の目安

- 「SBI・VTI」…成長が期待できる中小型株の優良企業にも満遍なく投資したい人

- 「eMAXIS Slim米国株式(S&P500)」…米国を代表する500社に集中投資してリターンを狙いたい人向け

\「SBI・VTI」で米国の約4,000銘柄に分散投資/

7. よくある質問

最後に、SBI・VTIに関するよくある質問に3つ回答します。疑問はここで解消しておきましょう。

Q1. ETFの「VTI」の配当金はいくらですか?

2022年12月28日には「0.9305米ドル」の配当金が支払われます(出所:バンガード社「VTI概要」より)。為替レート1米ドル=135円で日本円に換算すると、約125円になります。

配当回数は年4回(3月・6月・9月・12月)なので、単純計算で1年間で約500円の配当金を受け取れます。

Q2. SBI証券でETFの「VTI」を購入するときの手数料はいくらですか?

SBI証券では10本の米国ETFの買付手数料が無料になるプログラムがあり(=SBI ETFセレクション)、VTIも対象になっています。

そのため、本来は約定代金の0.495%(税込)の手数料がかかりますが、SBI証券なら手数料無料でETFの「VTI」を買うことができます。

Q3. SBI証券でのETFの「VTI」の買い方は?

SBI証券で海外ETFを買うためには、外国株式口座も開設する必要があります。詳しくは、SBI証券の公式サイト「外国株式取引の口座開設・お取引までの流れ」を参考にしてください。

8. まとめ

SBI・VTIは米国株式市場に上場しているほぼすべての企業に投資をしているので、このなかから将来のグーグルやアップルのようなグローバル企業が誕生する可能性もあります。

本記事を参考にしてSBI・VTIの理解を深め、あなたの資産運用の選択肢の一つにしてください。

\資産形成を始めるなら/

グループ全体の口座数が1,200万を突破し、個人投資家に人気のSBI証券。SGO編集部では、SBI証券の社員に独占取材をして、同社の魅力をたっぷり伺いました。

2023年9月30日発注分から実施している「国内株式売買手数料の無料化」についても言及しているので、『【SBI証券社員インタビュー】「貯蓄から投資へ」の流れを受けて、オンライン総合証券が取り組んでいること』からぜひご覧ください。