ゴールドオンライン新書最新刊、Amazonにて好評発売中!

データで読み解く「日本経済」のリアル【エンタメ・スポーツ・事件編】

宅森昭吉(著)+ゴールドオンライン(編集)

データで読み解く「日本経済」のリアル【季節&気象・マインド・おもしろジンクス編】

宅森昭吉(著)+ゴールドオンライン(編集)

富裕層の資産承継と相続税 富裕層の相続戦略シリーズ【国内編】

八ツ尾順一(著)+ゴールドオンライン(編集)

シリーズ既刊本も好評発売中 → 紹介ページはコチラ!

〈登場人物〉

吉田課長:A社で働く課長。3人きょうだい(吉田さん、弟、妹)の長男で、2人の子を持つ。税理士とは業務上のやり取りがある。

「みなし相続財産」とは?

吉田課長「故人(被相続人)が持っていなかった財産にも、相続税がかかることがあると聞いたのですが、本当ですか?」

はい、そのとおりです。そうした財産のことを、「みなし相続財産」といいます。

通常、相続税は、被相続人が亡くなった時点で所有していた財産に対して課税されます。しかし、被相続人が直接所有していたわけではないものの、相続税の対象となる財産があるのです。

【「みなし相続財産」の概要】

1.みなし相続財産の定義(相続税法3条)

次の(1)~(6)の財産について、一定の条件を満たす場合には、実際には相続や遺贈によって取得したものではなくても、「相続または遺贈により取得した」とみなされ、相続税の対象となる。

(1)死亡保険金

(2)死亡退職金

(3)生命保険契約に関する権利

(4)定期金に関する権利

(5)保証期間付定期金に関する権利

(6)契約に基づかない定期金に関する権利

2.「死亡保険金」がみなし相続財産とされる場合(相続税法3条)

以下の2つの要件を満たす死亡保険金は、みなし相続財産として相続税の対象となる。

(1)保険の対象者(被保険者)が被相続人であり、その死亡によって支払われる生命保険または損害保険の死亡保険金であること。

(2)相続人またはその他の者が、その死亡保険金を受け取ったこと。

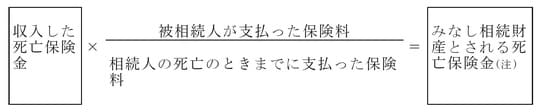

(注)保険料を支払った人が被相続人のみである場合、受け取った死亡保険金の全額がみなし相続財産となる。

3.特別受益者の相続分(民法903条1項)

■適用要件

共同相続人のなかに、被相続人から以下のような特別な利益(特別受益)を受けた人がいる場合。

・遺贈を受けた

・婚姻や養子縁組のための贈与を受けた

・生計の資本として贈与を受けた

■取り扱い

①被相続人が死亡時点で持っていた財産に、上記の贈与分を加えたものを「相続財産」とみなす。

②そのうえで、以下の民法の規定に基づいて算定した相続分から、遺贈や贈与の分を差し引いた残額が、その人の最終的な相続分となる。

イ.法定相続分(民法900条)

例:相続人が配偶者と子の場合、それぞれ2分の1ずつ。

ロ.代襲相続人の相続分(民法901条)。

例:祖父(被相続人)の死亡前に父(被相続人の子)が亡くなっている場合は、孫(代襲相続人)が父の相続分を引き継ぐ。

ハ.遺言による相続分の指定(民法902条)

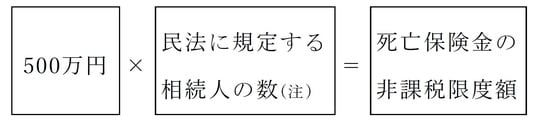

4.死亡保険金の非課税枠(相続税法12条)

相続人が受け取った死亡保険金には、以下の式で算出された金額までが非課税となる。ただし、この非課税の適用は「相続人」に限られる。

(注)養子がいる場合、以下のように人数を制限して数える(相続税法15条2項)。

・被相続人に実子がいる、あるいは実子はいないが、養子が1人いる……1人

・被相続人に実子がおらず、かつ養子が2人以上いる場合……2人

なお、相続放棄があった場合でも、放棄がなかったものとして人数を計算する。

吉田課長「みなし相続財産って具体的には、どんなものですか?」

詳細は、上記【「みなし相続財産」の概要】の1.に示しました。代表的なものとして、死亡保険金など6つの財産が挙げられます。今回はこのなかから、死亡保険金について重点的にみていきましょう。