投資回収計算はキャッシュフローで行う

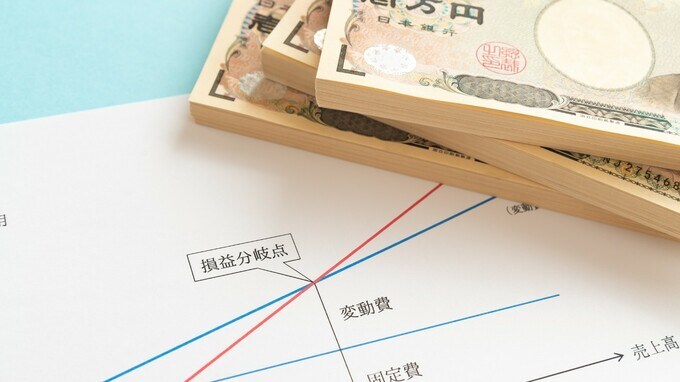

損益分岐点分析は利益で行いますが、投資したお金が回収できるかどうかは、キャッシュフローをベースに行います。

例えば、1,000万円のお金を投資して、1年目から200万円ずつ毎年5年間キャッシュで回収できれば、5年間で回収できることになります。一方通常の企業会計は、利益計算で行うことが多いので、利益のキャッシュ戻し計算をする必要があります。

その典型的なのが償却費で、例えば、100万円の自動車を購入して、耐用年数5年の定額法で償却するとした場合、毎年20万円の減価償却費が発生します。損益計算書には、取得価額の100万円は登場せず、毎年の償却費のみ20万円ずつ発生するという表記になります。

一方、投資回収計算では、キャシュフローをベースに行うので、逆に取得時の100万円が使われ、償却費の20万円は出て来ないことになります。これが利益計算とキャッシュベースの計算の違いです。

次に投資回収計算では、将来のキャシュについて、お金の時間価値という概念を導入し、割引計算を行います。その際割引率というものを使うのですが、割引率の設定は、資本コストを参考に行います。資本コストというのは、バランスシートを維持するために必要なコストということで、株主資本コストと負債コストから算出することになります。

企業によっては、新規事業や投資案件の割引率設定を行っている会社と行っていない会社とがありますが、行っていない会社の場合には、5%から10%程度の割引税率設定を行い試算します。

割引率は、英語でハードルレートとも呼ばれます。このハードルを越えるようなレートが必要という意味からです。

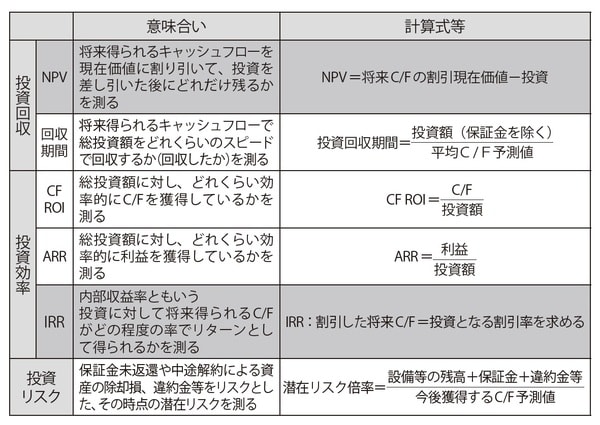

代表的な投資回収計算法には、下表に見られるように正味現在価値法(NPV法)と回収期間法とがあります。正味現在価値法では、将来のキャッシュフローを先程の割引率を複利計算して割引き、それらを合計して、投資額と対比しておつりがくれば投資価値ありと判断します。

一方、投資額が異なる場合に、投資案件の投資効率を比較して優先順位を付けます。代表的なものに、CFROI、ARR、IRR(内部収益率法)があります。

例えばIRRでは、NPVと同様の方法で割引した将来キャッシュフローが、投資額とイコールになるような割引率を求めます。そしてその割引率が、前で紹介した資本コストを上回るかどうかで投資効率の良さを判定します。

NPV、IRRとも最近はExcelの関数式が使えます。

投資回収計算は、将来CFの妥当性を高めて行う

井口 嘉則

株式会社ユニバーサル・ワイ・ネット 代表取締役

オフィス井口 代表

↓コチラも読まれています

ハーバード大学が運用で大成功!「オルタナティブ投資」は何が凄いのか

富裕層向け「J-ARC」新築RC造マンションが高い資産価値を維持する理由