【関連記事】「マンションを買え」先輩医師の言葉に従った勤務医の3年後

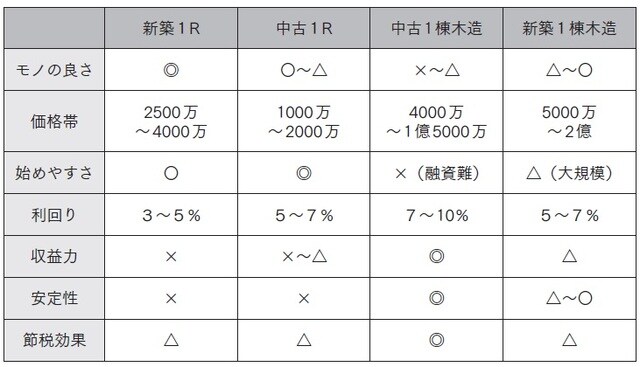

商品力比較その1:モノとしての優秀さ

これは当然、中古に比べて新築のほうが有利です。

とりわけ新築ワンルームは、建つ場所がそもそも都心部で、駅から徒歩圏が多く、賃貸需要が多いエリアです。かつ、ターゲットは比較的所得が高く、高額の家賃を払える人たちです。

そうなると、郊外の中古物件と比べて1部屋あたりの賃料は3倍近くなることもザラです。同じ新築の木造アパートと比べても、アパートは郊外立地が多いので、1.5倍くらいは賃料差が出ることもあります。

また、区分ワンルームはRC(鉄筋コンクリート造)で建物構造もしっかりしているものが多く、かつ物件数が多い(例えば20戸の区分マンションは1つの物件に見えても投資商品としては20単位あり、1棟1商品単位の場合より市場に出る確率が高くなる)ので市場流動性も1棟ものと比べると相対的に高いといえます。

以上から、単純なモノとしての良さを比較した場合、新築区分ワンルームに分があるでしょう。

新築区分ワンルームに次いでモノとしての価値が高いのは、多少年数の経った中古区分ワンルームになります。1棟アパートの資産性は土地の値段に大幅に左右されるので、土地が広かったり、路線価が高いのであれば、資産性という意味では金融機関の見方としては勝負できます。しかしながら、部屋対部屋で見た場合は、これは勝負としては明白です。

商品力比較その2:始めやすさ

これも区分グループが強いです。

必要な自己資金はさほど多くなく、よく「自己資金ゼロでも始められる」の売り文句でワンルーム屋さんが売り込んでいます。事実、1棟ものと比べると登記費用や不動産取得税も低く済むことが多く、パッケージローンも成熟しているので、条件にさえ当てはまれば預金が少額な若者でも簡単に購入できます。

ただし、そもそも区分ワンルームは金融機関が重視する積算価格があまり出ません。本体価格と積算価格の差額は本人の与信で埋めるほかにありません。なので、2戸目への拡大は難点があります。

RCの建物の再調達原価は平米約24万円(平成27年時点)といわれているので、25m2の部屋の価値は約600万円になります。ここに共有持ち分の土地評価が仮に400万円出たとして、合計1000万円です。そんな値段で売り出されている新築ワンルームは、業者の我々でもほとんど見たことがありません。結局、その差分を埋めるために、仮に3000万円の物件の場合なら2000万円分の個人の信用を差し出していることになります。

金融機関としては、区分ワンルームへの融資はノウハウがある程度蓄積されていることが多いので、比較的融資には前向きですが、それが成り立つ理由はそういったところもあります。だから、簡単に始められても与信の枯渇によって次にはつなげにくいのです。

1棟ものへの融資については、2021年現在では正直、「渋い」の一言です。飛び込みで申し込んでもまずNG。自己資金が4割必要なんてケースすらあります。年収制限も相当厳しくなりました。

ただし、これは属性が十分でない投資家が体力がない状態で参入してしまい、結果として破綻してしまうケースを避ける効果もあるので、一概に悪いことではなく、ある意味、健全だと思います。

商品力比較その3:収益力

これは圧倒的に1棟アパートです。投下した金額に対する収益が段違いです。なかでも、中古は相対的な高利回りが期待できます。

一方、区分ワンルームでは管理費・修繕積立金等の確定出費が多く、毎月合計で2万~4万円かかることが多いです。1棟ものは共用灯の電気代などはありますが、相対的に確定支出が少ない分、手残りも多くなりやすくなっています。

また、そもそも1棟アパートの場合は複数の部屋がまとまって存在するので、仮に賃料が新築の3分の1だったとしても、8部屋あれば収益力は区分ワンルーム1戸の2.6倍になるわけで、それだけで同じ時間あたりの収入は比べ物になりません。

不動産賃貸業は時間を現金に転換する側面が強いので、時間あたりの収入は少しでも高いほうが目的に即していると思われます。

また、借入金の返済が頭から抜けがちですが、区分ワンルームの場合、入居者から賃料を回収しても、返済後には毎月手元に最終的に残る金額が3000円しかない、あるいは毎月確定で手出しが生じてしまうなんてこともあります。当たり前の話ですが、経費差し引き後の収入に対してローン返済額が大き過ぎたら、そうなります。

その点、1棟アパートでは利回りが5%以下などの異様な低利回りで物件を購入してしまったり、収入額に対する返済比率を異常に上げてしまった場合(期間が短すぎる場合等)や入居率が極端に下がった場合を除き、返済後、逆ザヤになるケースはあまりありません。

物件の購入時点で、借入金の返済額を逆算することによって損益分岐点はある程度計算が可能です。そういった点からも、毎月一定以上の金額がきちんと通帳に残りやすい、という特長が強い1棟アパートのほうがいろいろな面で収益力に優れています。

商品力比較その4:安定性

解約があった際の負のインパクトもだいぶ違います。1棟アパートで仮に8部屋だったとして、8部屋全部が一気に解約になるということはまれで、1部屋が抜けて一時的に収入が落ち込んでもほかの部屋で支えることができます。

しかし、区分ワンルームは1部屋単位なので、解約=収入ゼロです。しかも、先述の管理費・修繕積立金は入居者の有無にかかわらず発生するので、空室期間は持ち出しになることが確定してしまいます。

不動産賃貸業はその安定性が売りですが、区分ワンルームだと “丁半博打”になってしまいます。

入退去については物件種別にかかわらず発生し、また新築ワンルームに住む層は、生涯そこにいるということは非常にまれです。属性が良い分、自分で住宅ローンを組んで出て行ってしまったり、逆に高い家賃が払えない属性になれば住居レベルを落としますし、結婚などのライフステージ変化によっても退去します。

その点、築古物件は、言い方は悪いですが「もう他所に引っ越さない人」というのも一定数存在し、各物件に10年以上住み続けている人がそれなりの数いるというのが管理を行っていて実際に感じるところです。

新築の場合と異なり、「住めるなら住みたい」ではなく、「そこに住まざるを得ない」といった側面もあると思います。次回の引っ越し費用がつくれなかったり、あるいは、その場所で生活基盤がすべて整っており、賃料も割安な以上はわざわざ他所へ出ていくだけのメリットがないというのもあるでしょう。ゆえに、瞬間風速としての賃貸需要は新築に分がありますが、いざずっと運営し続けるとなると、築古のほうが結果として安定感があります。

商品力比較その5:節税効果

これについては、圧倒的に築古木造アパートが優れています。

減価償却にかかる期間が、新築のRCと耐用年数切れの木造では文字どおり10倍以上違うのと、高所得者の場合、給与所得などに対して不動産所得の赤字を大きくぶつけたほうが当然ながら節税効果が高いからです。

区分ワンルームは、購入初年度は登記費用などで経費を多く計上できるため不動産所得が赤字になりやすいですが、2年目以降は帳簿上、減価償却費がそれほど大きく計上できないことから大幅な赤字帳簿をつくるのが難しく、手残りが増えている感覚はあまり得られないのに、不思議と不動産収支は黒字近くでまとまってしまうこともあります。もし赤字になったとしても数十万円程度の、規模感としてはたかが知れています。

一方、中古1棟木造アパートの場合は、売買契約時に売主と買主双方で合意し、契約書へ金額の内訳を明記するという条件はありますが、建物比率を高く買えれば減価償却費だけで確定赤字を意図的につくることすら可能です(※土地・建物の比率が極端な場合は、認められないケースもあります)。

物件価格6000万円、うち建物4000万円、利回り10.0%だとして、この物件の満室時年間収入は600万円ですが、計上可能な減価償却費は年間1000万円です。実際に手元にいくらあるかにかかわらず、赤字帳簿が簡単に確定しやすいことはこのことからも一目瞭然だと思います。

すると、同じ投下額なのに、最終的な現金の手残りは大きく変わります。簿価の減少という側面はありますが、不動産所得が赤字なら経費と借入の元利金を返済した後の賃料収入は丸ごと手元に残せます。加えて損益通算による所得税の還付と両輪で、効率よく手元に現金を残すことが可能なのです。

穴澤 勇人

コスモバンク株式会社 代表取締役

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】