相続時精算課税…「なにを贈与するか」が重要

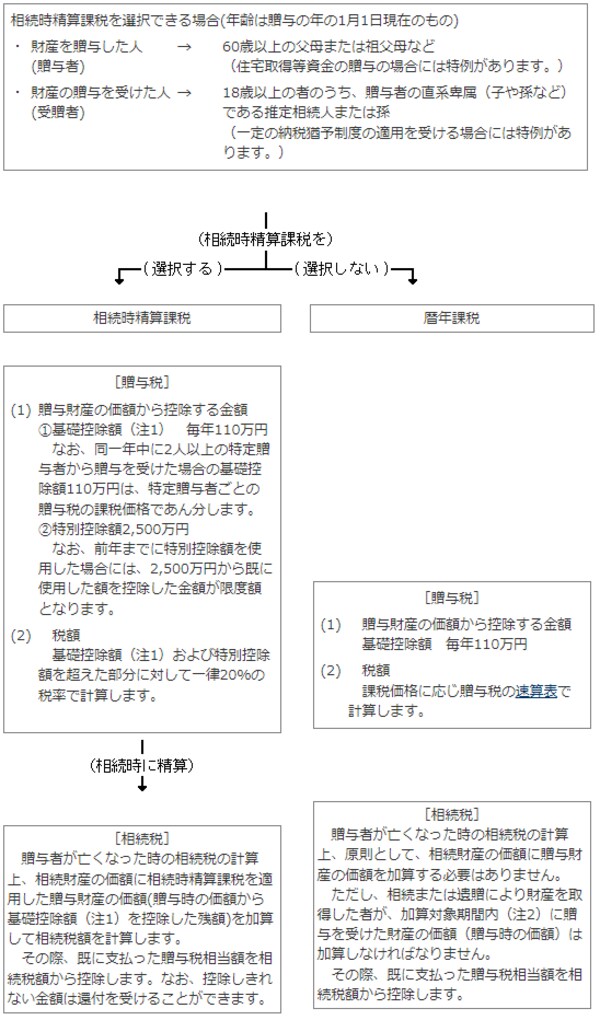

図表8のとおり相続時精算課税は、60歳以上の直系尊属から18歳以上の直系卑属に対してのみ利用可能な制度である。

前述したとおり、一度相続時精算課税を選択した場合には暦年課税に戻ることはできない。また、令和6年1月からは改正により相続時精算課税に基礎控除(110万円)が加わった。

相続時精算課税においては基礎控除を引いた課税価格が2,500万円を超えた部分について20%の贈与税が課税される仕組みである。

メリットとしては、贈与したときの価格が相続税の課税財産となるため、値上がりやキャッシュフローを生むもの(株式=配当や不動産=家賃収入など)を贈与したい。

たとえば贈与時2,500万円(贈与税ゼロ)のものが相続時に5,000万円となっていても課税価格は2,500万円のままとなることから、効果は大きい。

また、当該贈与から相続までのあいだに仮に1,000万円のキャッシュフローを生んでいたとすれば、当該キャッシュフローについては受贈者の資産となり、さらに大きな効果が期待できる。

一方で、贈与時より価格が下落した場合には効果はほとんどないため、なにを贈与するかが極めて重要である。

改正前までは相続時精算課税は非常に利用の難しい制度であったが、基礎控除が追加された点と、暦年課税の加算が7年に延長された点、一方で相続時精算課税の場合は基礎控除が加算されない点などで今後利用が広がる可能性は高い。

当初は暦年課税で贈与を行い、一定の年齢になれば相続時精算課税へ移行(相続時精算課税から暦年課税へは不可)するといった贈与が増えるように思われる。

このように、相続時精算課税は非常に複雑な仕組みであるため、相続時精算課税の選択にあたっては税理士などの専門家へ相談し決断することが不可欠である。

2,500万円までは贈与時に非課税とはいえ相続時には相続財産として計上することになることから、「なにを贈与するか」「基礎控除をうまく利用できているか」がポイントである。

(注1)令和6年1月1日以後に相続時精算課税に係る贈与により取得した財産について適用されます。そのため、令和5年12月31日以前に相続時精算課税に係る贈与により取得した財産については、基礎控除額は控除されません。

(注2)加算対象期間については、コード4161「贈与財産の加算と税額控除(暦年課税)」※4をご覧ください。