地主の相続対策に欠かせない「ローン」

地主の相続対策において欠かせない点が金融機関からの借入(ローン)である。不動産の購入、不動産の建築、不動産修繕資金など多くの場面において金融機関との取引が生じる。したがって、ローンに関する知識は不可欠であり、また対策において金利動向など、日ごろから気にかけておくことが大切である。

アパートローンの金利

地主との関連の深いアパートローンについては変動金利と固定金利がある。各金融機関が独自の基準となる金利水準(ベースレート)を有しており、融資先の属性や資産内容などを検討し、金利を決定している。

また、変動金利については短期プライムレートに連動する仕組み(年2回の見直し)や、TIBOR(Tokyo InterBank Offered Rateの略/一般的には毎月見直し)に銀行のスプレッド(利ざや)を乗せる仕組みなどがある。

固定金利は2年・3年・5年・10年などがあり、固定期間が長いほど金利が上昇する。また、固定金利を選択すると繰上げ返済時に違約金がかかるケースがあり、繰上げ返済を行う予定がある場合には留意が必要である。

最近の傾向では、各金融機関のアパートローンの固定金利が大きく上昇しており、比較的低い変動金利を選択するケースが増えているように思われる。

一方、住宅ローン金利については居住(実需)を目的としていることから、収益性を目的としているアパートローンとは異なり、低い水準で推移している。ただし、住宅ローンについても固定金利は上昇傾向となっている。

短期プライムレートは、さまざまなローンの基準になる

短期プライムレートについて検討をする。

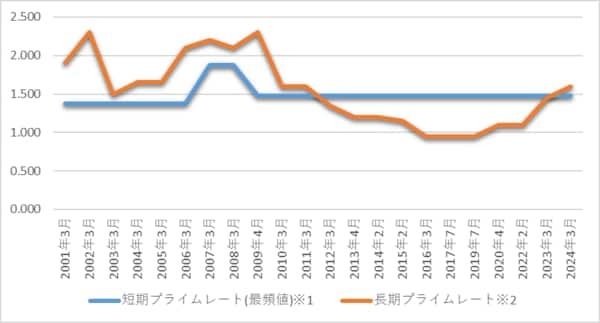

図表1は日本銀行が公表している都市銀行5行の短期プライムレート(最頻値)の推移を図示したものである。作成にあたっては基本的には2001年から各年3月ごろの数値を採用したが、公表されていない年もあるため、極力間が空かないように選定している。

短期プライムレートは2009年から現在に至るまで1.475%で推移しており、安定している。参考として長期プライムレート(みずほ銀行公表)についても推移を表しているが、短期プライムレートの変動が少ないことが明確である。

短期プライムレートはさまざまなローンの基準となっていることから、仮に頻繁に変更したとすると利払いが大きくなるケースもあり、家計に与える影響が大きくなる。

※1 都市銀行(みずほ銀行、三菱UFJ銀行、三井住友銀行、りそな銀行、埼玉りそな銀行)

※2 みずほ銀行が、長期プライムレートとして自主的に決・公表した金利