不動産鑑定評価額はどのように決まるのか?

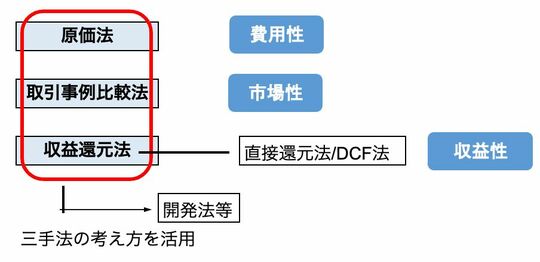

不動産の価格を求めるにあたっては、原価法、取引事例比較法、収益還元法の三手法を適用する(図表1)。

原価法は、その不動産にどれほどの費用が投じられたか(費用性)という観点からアプローチを行い、取引事例比較法は、その不動産と類似する不動産が市場でどの程度の価格で取引されているか(市場性)という観点からアプローチを行う。収益還元法は、その不動産を利用することによってどの程度の収益が得られるか(収益性) という観点からアプローチを行う。

開発法は、これら三手法の考え方を用いた手法であり、たとえばマンション素地の価格の算出や、戸建て分譲地の素地の価格の算出などに用いる。開発後の分譲価格から、投下した建築費やそれに伴う付帯費用などを控除し現在価値に割り戻して算出する。

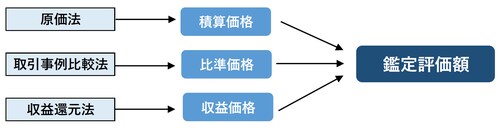

また、それぞれの手法で算出された試算価格を以下のように呼ぶ。

・取引事例比較法 → 比準価格

・収益還元法 → 収益価格

金融機関との打ち合わせにおいて「当行は積算価格で担保評価を算出しているため、市場価格に比べて伸びない」や「収益価格で考えると担保評価額は〇〇円です」など、一度はこれら価格について聞いたことがあるのではないだろうか。

購入者目線で考えた場合においては、一棟の収益不動産のケースではこの「収益価格」に着目して意思決定を行うケースが多いように思われる。「表面利回り〇%」などの不動産販売用のチラシなどはまさに収益性に着目しているものである。

それでは、取引事例比較法はあまり使われないのではないか、との疑問もあろうかと思うが、取引事例比較法はさまざまなところで適用されている。

たとえば、積算価格を算出するにあたって構成要素である土地価格を求める場合には、周辺の類似性の高い取引価格から補正を行い、算出をしているし、収益価格の算出における還元利回りは類似する不動産の取引価格から取引利回りを求め、これに補正を行って適用している。

また、購入者目線で考えた場合においては、区分マンションや戸建てのケースで「比準価格」に着目して購入の意思決定を行うケースが多いように思われる。

昨今の区分マンションの価格高騰においては、たとえば同じマンションにおいて「最近2億円で取引がなされたので、うちの部屋も同じくらいの価格で売れるのではないか」という考え方はまさに「市場性」に着目したものであろう。

不動産鑑定評価においては、これら様々な角度からアプローチした試算価格(積算価格、比準価格、収益価格)を調整のうえ再度吟味したうえで鑑定評価額を決定する。

また、自用(自宅など)なのか賃貸用なのかで重視する試算価格は異なり、たとえば収益不動産であれば収益価格を重視する。