【関連記事】金融機関から「融資NG」にされやすい人の決定的特徴6つ

個人でも法人でも「創業融資の借りやすさ」は同等

これから創業しようと考えている方のなかには、個人事業主としてスタートするか、最初から法人としてスタートするか迷っている方もいらっしゃるでしょう。

私のもとに相談にみえるお客さまはBtoC、つまり個人を相手にする店舗ビジネスの方が多いため、個人事業主としてスタートするケースが一般的ですが、BtoB、つまり会社相手にビジネスをする場合は、最初から法人化したほうが信頼を得やすい、仕事を獲得しやすいということもあると思います。

では、融資に関しては、個人事業主と法人で借りやすさに違いがあるのか? というと、答えはNOです。なんとなく「法人のほうが借りやすいのでは」と思っている方も多いのですが、個人であっても法人であっても、審査の基準に変わりはありません。

融資で最も大切なことは、そのビジネスが成功するかどうかです。ビジネスの中身が悪ければ、個人でも法人でも融資を受けられませんし、ビジネスの中身がすばらしいものであれば、個人、法人問わずお金を借りることができるはずです。

すぐに法人にする予定があるならば、法人化してから融資を受けるべきでしょうが、法人化にはさまざまな手続きが必要となり、コストもかかります。事業をスタートしたい時期と融資を受けるタイミングを考慮しつつ進める必要があります。また、融資を受けたお金を入金する法人口座をつくる手続きも、以前よりもハードルが高くなっています。メガバンクなどでは1ヵ月程度かかることもあり、待たされた結果、審査が下りないようなケースもあります。

法人化の必要に迫られていないならば、まずは個人で融資を申込んだほうが、スムーズに手続きが進むというのが私の考えです。

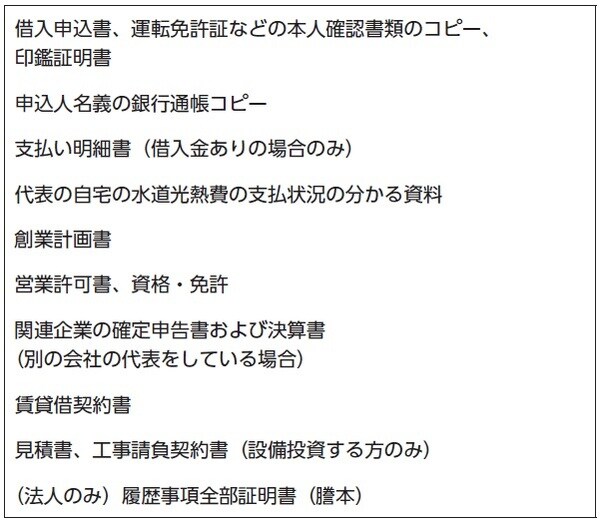

個人か法人か、最大の違いは申込時の「提出書類」

借りやすさに違いはないものの、個人と法人では必要な書類が異なります。最大の違いは法人で申込む際には、「履歴事項全部証明書」の提出が必要になることです。

法人として登記をする際、そのデータを登記簿と呼びます。登記簿には、法人の移転や権利などの履歴がすべて書かれています。履歴事項全部証明書(謄本)とはそのすべての経緯をプリントアウトしたもので、一部の写しは、登記簿抄本と呼びます。

法人の場合、会社を設立したら、法務局にその「履歴事項全部証明書」を取得に行く必要があります。法務局が遠い方は、オンラインで交付請求することも可能です。

いずれにせよ法人の場合は手続きの工程が多いため、要領よく進め、「履歴事項全部証明書」を取得したら、速やかに融資の面談に行く手続きをするべきです。図表1に挙げた必要書類については、早めに準備をしておきましょう。

「創業前」の借入ができなかった場合は?

■「開業直後の1ヵ月以内」に申し込むことが肝心

融資を受ける最大のチャンスとなる創業前に公庫にアプローチできなかった場合は、とにかく創業から時間が経つ前に、なるべく早く手を打つことをオススメします。

すぐに経営が軌道に乗り、利益が順調に伸びていれば、そう焦る必要もないでしょう。しかし、創業して半年程度は最も資金が枯渇しやすく、赤字状態が続くリスクが高い時期になります。

つまり創業前や直後ならば、自己資金と過去の経験値によって1000万円程度の借入が可能だった人も、数ヵ月が経ち「売上がほとんど伸びていない」「赤字が続いている」となると、「今後も赤字が続くのでは」「そもそもビジネスモデルに問題があるのでは」と判断され、1000万円どころか融資自体がNGになってしまうかもしれません。

タイミングを失したがために融資失格の烙印を押されないためにも、月次の売上結果が出てくる1ヵ月以内に、創業融資の申込みをすることが肝心なのです。

■開業から時間が経つほど借りにくくなる…法人の場合「段取り」が重要

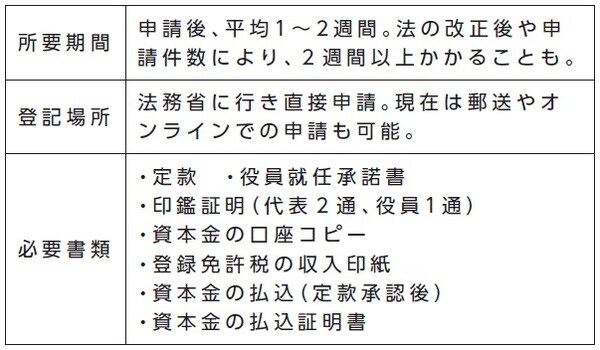

ただし、法人で借りる場合は、そもそも創業前の融資の申込みが不可なため、会社設立後、手続きをすることになります。

法人の場合、設立時に30万円程度のコストがかかり、さまざまな手続きに時間もかかります(図表2)。登記とともに「履歴事項全部証明書」をはじめ書類を速やかにそろえたら、なるべく早く申込みをしましょう。私も2015年12月に会社を設立後、その月中には公庫への融資申込み、面談を終え、翌年1月に入金にこぎつけることができました。会社設立の手続きに追われ、融資の段取りが後回しになっていたら、ずるずると融資のチャンスを逃してしまったかもしれません。

会社を立ち上げてから融資の申込みをする際は、設備投資する前なのか、あとなのかも大事なポイントです。開業から時間が経つと、最初の設備投資が終わっているため、借りられるのは運転資金のみになり、融資を受けられても設備資金分が借りられないため、借入額が大幅にダウンしてしまいます。

設備資金がかかる飲食業などは、借入額を最大限に引き出すためにも設備投資前の申込みがベターです。

開業する店舗や事務所を決め、タイミングを計りながら手続きを進めていくためには、創業前から認定支援機関などに段取りを相談しておくのもよいでしょう。

「創業融資の成否」は2~3年目の経営状況にまで影響

私のお客さまに、広告代理店を創業して1ヵ月目で融資を申込み、公庫から年利0.9%で600万円の融資に成功した方がいらっしゃいます(※0.9%は当時の金利で、現在、この金利になることはありません)。

首尾よく融資に成功したのは、開業してすぐに手を打ったこと。自己資金が150万円あったこと、さらに35歳未満で金利の優遇が受けられたのも、有利な条件での借入につながりました。

自己資金が100万円以上あり、過去の経験がしっかりしていれば、創業直後に融資を申込んだ際も、300~600万円程度ならば融資を受けられる可能性があります。特に広告代理店のように設備資金があまりかからない業種であれば、創業後であっても、スピーディに手続きをすれば資金が枯渇するリスクも抑えることができます。

創業時の融資の実践は、創業直後の不安定な時期を乗り越えるとともに、2~3年目の経営状況をも大きく左右します。計画性をもって手続きを進めるようにしましょう。

田原 広一

株式会社SoLabo 代表取締役

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】