中古と新築…計算すれば「節税額の差」は一目瞭然

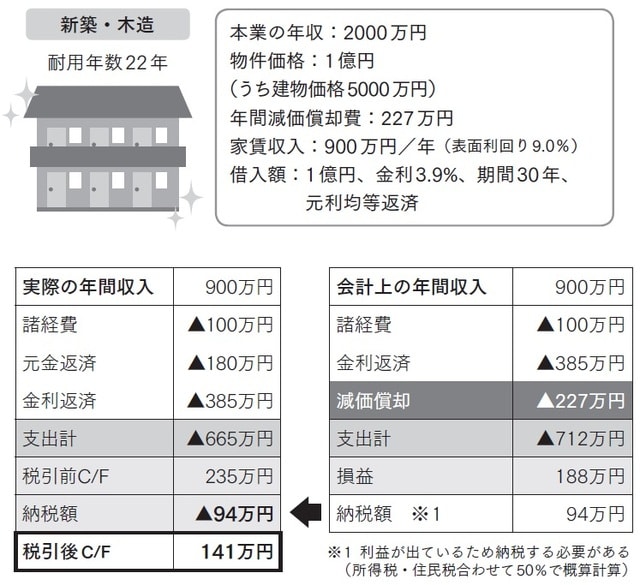

新築1棟アパートの場合は、法定耐用年数が中古の場合と比べて長い(木造の場合は22年)ため、節税効果は薄くなります。

具体的に比較してみましょう。ただ、すべてを再度なぞり直すのも冗長なので、先ほどと減価償却費以外の条件はすべて同じとします。しかしながら、計算結果を見れば差異は一目瞭然かと思います(図表4)。

新築の場合、特筆すべきは不動産所得が黒字になるということです。そうすると、もちろん本業と損益通算した場合に所得が伸びるので、所得税・住民税が「不足」ということになります。そうすると、納税が発生しますので実際に殖えた現金からさらに少なくない額が出ていってしまうわけです。

最終的な税引き後の手残りは3倍強と、事業拡大を考え方の中心に据えた場合には、実に大きな速度差になることが分かります。

この税知識の有無が、これだけ大きな金額差になります。

イメージ論で投資先を選ぶと、どうしても新築優位と思いがちですが、こと「現金を手元に残す」という観点では、高所得者の場合は両者のうちどちらが望ましいかいうまでもありません。

不動産投資による資産形成のことを、資産性が大きな土地・建物を取得して貸借対照表を大きくすることだと思っている方も多いですが、これから資産形成に取り組んでいこうという初期ステージの方の場合、それより重要なことは「現金を殖やし、キャッシュポジションを大きくする」ことです。

もちろん億単位の現金を自在に動かせるところまでたどり着いた方であれば、実物資産に変えたほうがインフレなどに強いというリスクヘッジもあります。

ただ、そういう方は非常にまれでしょう。なので、まずはその領域を目指すためにも、現金を手厚くするほうが先決であり、それを効率よく、早く成しやすいのは中古1棟木造アパートです、というシンプルな構造のお話になります。

ただし「新築か、中古か」だけで物件を選ぶのは間違い

収益不動産を購入する際、融資(借金)を利用するために団体信用生命保険に加入することが一般的です。それを売り文句に、「生命保険代わり」として紹介しているケースがあります。

しかしながら、2000万円の生命保険は、掛け捨て型で40歳であれば毎月1万円以下の掛け金で加入できる保険会社も多く、支払う保険料以上のリスクも存在しないので、本当に借金と、借金により得られているものがバランスしているか、よく考えたほうがよいです。

業者が自分の売りたい物件を買わせるためにいろいろなアプローチを取ってくるというのはよくあることですが、いざ購入者の立場からすると実際の目的と手段が釣り合っていないというケースが、特に不動産投資の現場ではよく見受けられます。

「毎月5000円の維持費であなたもマンションオーナーに!」

例えばこのキャッチコピーは、逆ザヤ前提で物件購入をすすめているものです。

そもそも、投資はお金を殖やしたいから行うものという場合がほとんどではないでしょうか。実際に資産性が高い物件でこれをやり、将来的に確実に値上がりしそうなのでその売却益目的、という場合であれば問題ないでしょうが、毎月の賃料収入が欲しい場合は逆に「現金がどんどん出ていく! なぜだ!」みたいなミスマッチが起きてしまいます。しかし、そうなっても借金は取り消せません。

そのあたりのリスクとリターンのバランスは、十分事前に考慮する必要があるでしょう。

いろいろまとめると、中古1棟木造アパートが最高の商品なように見えてしまいますが、ただ、これはあくまで物件を買う順番の問題です。

自身の経済力をこれから伸ばしたい段階、または節税による引き戻し効果で現金が素早く貯まる年収の場合、中古1棟木造アパートが活きます。

ただ、すでに自分自身の目標に対し資産形成が完了している場合などは、資産性を最重要視して都心の区分マンションを購入してまったく問題ないと思います。

結局、単純な物件タイプの良し悪しではなく、目的に即した商品を選ぶのが一番なので、「こちらが良い、あちらは悪い」という二元論で考えるのは間違いです。

穴澤 勇人

コスモバンク株式会社 代表取締役

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】