【関連記事】「マンションを買え」先輩医師の言葉に従った勤務医の3年後

不動産投資における「お金の流れ」

ここでは不動産投資におけるお金の流れについてお話ししていきます。

自身では物件をもたず、借りてきた部屋を又貸しする転貸(サブリース)の場合を除き、基本的に不動産投資は以下のフローで進んでいきます。

①物件取得

②物件運用(毎月のお金の動き)

③確定申告(毎年のお金の動き)

④物件売却(または、取り壊し)

所有権が自分にある限りは、不動産投資(不動産賃貸業)は永遠に続きます。上物がなくなっても、固定資産税・都市計画税の出費は続きます。そういう意味で、土地をもつ限りは永遠に何かしらのお金の流れは発生するのです。

投資の成功・失敗を分けるのは極めて単純な指標で、物件売却が完了し、最終的に確定申告が済んだ時点で、①~④の総収支がプラスになっていれば成功です。

収支シミュレーション:中古1棟木造アパートの例

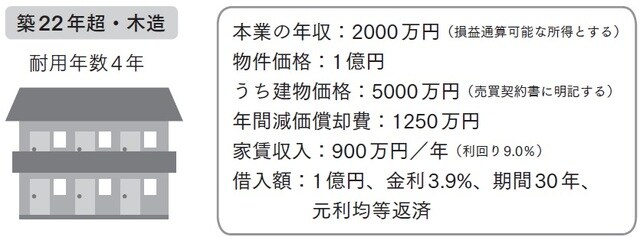

では、それぞれどのような動きをするでしょうか。図表1の中古1棟木造アパートのケースを例に、説明してみます。概略の説明のため、厳密には実際と異なる部分もあるかもしれませんが、あくまでもアウトラインの解説としてお読みください。

条件を確認しておきます。購入する物件の価格は1億円、表面利回り9.0%の築30年木造アパートです。借入条件は1億円のフルローン(期間30年、金利3.9%・元利均等返済)とします。建物・土地の金額比率は5:5、各5000万円です。

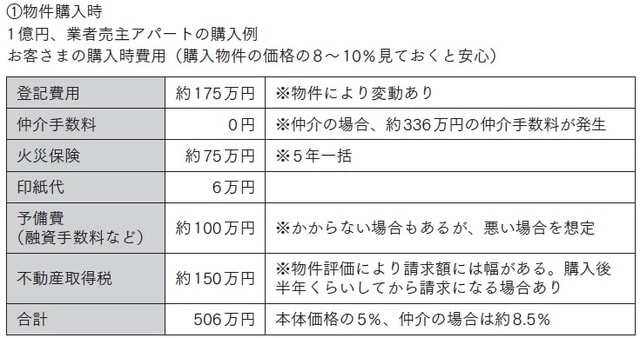

①物件取得

まず、物件を取得するときのお金の流れです。

当たり前ですが、物件を買えばお金が手元から出て行きます。そして、仮にフルローンだとしても、登記費用などは出て行きます。

なので、このときは、財布の中身はマイナスです。物件価格の8~10%程度は、確定で出て行くものだと思ってください。貯蓄が必要だという理由のうち、大部分はここにあります。そもそも、買った瞬間に破綻では話になりません。

あとは、不動産取得税は半年くらいしてから届くこともあるので、購入時にいきなり懐事情ギリギリまで現金を入れるのではなく、きちんと財布にお金を残しておく必要があります。

以上は財布についての話ですが、帳簿上の話は違います。帳簿上、土地・建物の購入価格は資産となり、経費にはなりません。しかし、登記費用等出費した額のほとんどは経費になります。

②物件運用

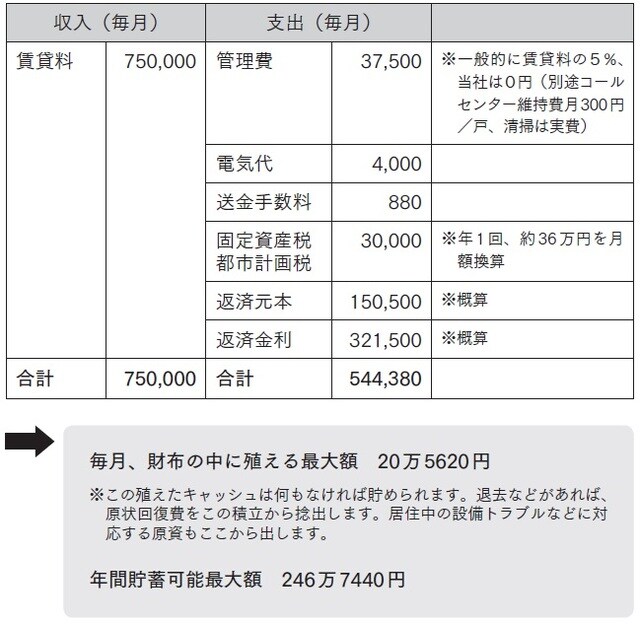

計算の簡便化のために、最初から満室とします。

また、物件は簡素な造りの前提です。エレベーターがあったり、共用水栓があったりすると定額の出費項目が増えます。オーナー負担でインターネット設備を入れている場合なども同様です。

財布の中身の動きはシンプルで、貰った分から誰かに支払った分の残りが暫定的な手残りです(図表3参照)。本物件の場合、入退去や修繕トラブルなしで1年間過ごせれば、毎年240万円強、通帳残高が殖える計算になります。

③確定申告

1年間物件を運用したら、毎年確定申告が必要になります。

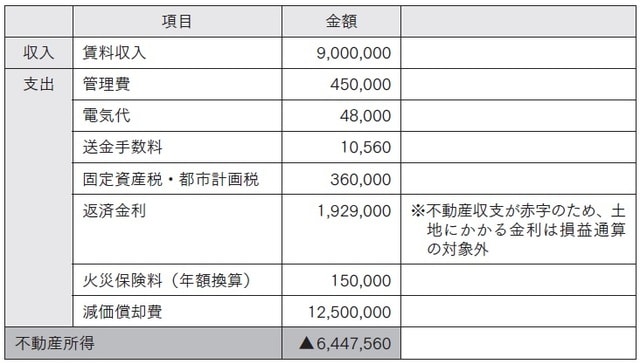

では、この物件を減価償却4年でやった場合、どのような収支内訳になるか見てみましょう(図表4参照)。

入退去なし、修繕もなし、その他経費もなしです。実際に物件を運用している方からは「修繕費がかからないなんてあり得ない」なんてツッコミがあるかもしれませんが、これは便宜上の話なのでそこは大目に見てください。

財布から支出があったなかで、返済金の内の元本分と、金利のうち土地にかかった分は経費として計上ができないものとなります(※金利については不動産所得が赤字になる場合)。

また、火災保険は取得時に一括で払っていますが、確定申告は1年で区切るため、年割りする必要があります。

ここで重要なのは、減価償却費の存在です。これまで大事といってきた理由が数字ではっきりと分かると思います。1250万円は、財布から出て行っていません。しかし、これが大きく寄与して、結局、不動産所得はマイナスです。

それで、本業の給与と損益通算します。計算のしやすさ優先で、便宜上マイナス640万円とおかせてください。

仮に本業の年収が2000万円の場合、ここに不動産所得のマイナス640万円をぶつけると、所得税の計算基準が下がるので、元の所得税約370万円が約170万円の納税でよかったことになり、納め過ぎの約200万円が還付されます。これは家族構成やその他控除、社会保険料の厳密な計算などによっては十万円単位でブレますので、あくまで概算としてとらえてください。

これがほかの投資にないミソです。「損益通算可能な所得が高い」「減価償却費を大きく活用する」。この2つを満たせば、この200万円は確定収入になります。入居率0%でも、その場合は赤字がより膨らみ結果として納付済の所得税約370万円から戻って来る額が増えるというわけです。今回の借入条件だと流石に返済をすべてまかなえるだけの分のプラスは出ませんが、借入条件が抜群に良ければ、賃料0円でもどうにかなるというわけです。

仮に不動産所得の赤字を本業以上に出せれば、理屈のうえでは所得税がすべて戻ってきます(厳密には各種控除の兼ね合いもあるので、実際の必要赤字額は異なる場合もあります)。

さらに、所得が押し下がれば翌年の住民税も下がります。累進課税による「サイレント出費」の逆で、「サイレント支出ブロック」になるわけです。

ただし、副業禁止の企業にお勤めの方で住民税が下がり過ぎると、源泉徴収手続きの関係上、経理労務担当者には伝わります。同じ年収の同僚と比べ、極端に住民税が下がってしまうからです。基本的にそれでおかしなことが起きたという話は聞いたことがありませんが、100%問題ないという保証はできかねますのでお気を付けください。

さて、ここまでの話のとおり「完全満室、年収ずっと2000万円」を4年間続けると、確定申告のタイミングでは都合4回の合計で800万円税金が戻せているはずです。

5年目は減価償却がなくなって不動産収支が黒字になる可能性が高く、そうなると納税が発生するので実入りが減ります。なので、のちに説明する拡大路線で償却資産を切れないようにもち続けるのが重要になります。

④物件売却

物件を新たに所有してから、お正月を6回迎えると個人所有の場合は譲渡所得税率が39.63%から20.315%へと半分近く下がります。

このときに生じていることは、次の2つです。

●建物の残存価格が1円

●残債は約9000万円(返済62回完了時)

ここで、売却額は購入時と同額の1億円とします。諸経費は売却の5%を見込みます(かからない場合もあります)。すると、売却時のお金の流れは次のようになります。

売却額1億円-諸経費(測量・印紙・仲介手数料・抵当権抹消費用等)500万円-残債9000万円=通帳に500万円現金が入る

譲渡税=(売却額1億円-諸経費500万円-簿価5000万円)×20.315%=915万円の譲渡所得税

500万円(売却時手残り)-915万円(納税)=マイナス415万円

長期間の融資を引いた状態で、早い時期に売却すると結果的に瞬間風速的に現金のマイナスが発生することがあります。なので、長期譲渡になったからすぐ売却、というよりは償却資産を積み増して上書きし、8年くらいで売却をすると同額売却でも現金はプラスになります。

100回返済前提で前の計算をすると、次のようになります。

1230万円(売却時手残り)-915万円(納税)=プラス315万円

ただし、建物の簿価がなくなったあとについて、物件売却時のプラスにこだわっている期間には不動産収支が黒字化しやすく、納税によって現金収支がトントンになる場合もあるので、あとはどちらを呑むかという話になります。そのタイミングは状況に応じて選択するのがよいでしょう。

5年後の最終収支は、最大で「プラス1000万円」程度

では、①~④を集計し手元の現金の最終収支を読み解きましょう。

オーナーは年収2000万円のままの想定です。また、概略をザクザク解説していくために、細かな数字はかなり大胆に丸めていますので、正確性の確認というよりはイメージの確認ということでお願いいたします。

************************

①物件取得

マイナス506万円

②物件運用(家賃収入)

(1年目~5年目)245万円プラス×5年間

③確定申告(税金還付・納税)

(1年目)300万円還付 ※取得時経費の効果で他の年より赤字幅が大きくなる

(2~4年目)200万円還付×3年

(5年目以降)170万円納税 ※不動産所得約420万円に所得税率40%を乗じた概算

④物件売却

62回返済・同額売却 415万円マイナス

************************

結局、現金の入りの総額が2125万円、現金の出が1091万円、都合1034万円のプラスが最大値であると見積もることができます。

もちろん、入退去でリフォーム費などの出費があるとこの1034万円は減っていきます。しかし、本業とはまったく別の収入である性質から、多少の変動があってもプラスでさえあれば生活に差し支えが生じることはありません。そして経営面については、管理会社を間に入れれば、自分の労力は確定申告くらいのものです。

経営センスをそこまで問われることなく、5年後には最大で1000万円近い貯金がつくれていると考えると、これはすさまじいことではないでしょうか。物件からの賃料収入は「絶対に手を付けない」というのがポイントです。

いちばんありがちなのは、運営中に多少、入退去があったり、長期入居者から賃料交渉があったりした際に異常に神経質になってしまうことです。また、出口戦略の際に買った金額以上で無理やりに売ろうとすることです。

瞬間、瞬間のところで浮き沈みはあります。しかし、肝心なのは事業総収支なので、些末な案件に対してはどっしりと構えましょう。間違っても管理会社等のビジネスパートナーに必要以上の圧を掛けることはおすすめしません。

結局、不動産投資は時間の投下が最小限で済むというのは、ほかの誰かの労力を買っているということです。協力者にへそを曲げられてしまったら、不労収入として、本業のかたわらで行う事業としての体裁を保てなくなる危険があります。

さらに、出口戦略は確実に取れることのほうが重要なので、大損をしない範囲で売却額は柔軟に構えたほうがよいです。必要以上に高値売却を狙うと、結果的に買い手がつかなくなりますので、そのあたりは運用中の利益、そして確定申告時の所得税戻りまで十分考慮した状態で、損得を判断しましょう。

穴澤 勇人

コスモバンク株式会社 代表取締役

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】