2021年「東京の3つのプライムアセット」利回り予想

CBREでは東京の3つのプライムアセットの取引利回りを四半期毎に推定している。安定したテナント需要や流動性の高さから、プライムアセットに対する投資家の投資意欲は高く、コロナ下のマーケットにおいてもそれは変わらない。

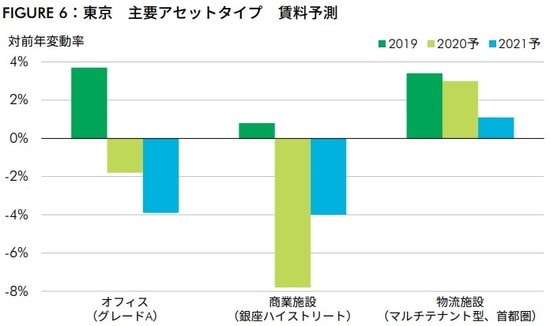

ただし、今後予想されるテナント需要の変化や賃料動向を背景に(FIGURE6)、投資家需要の強弱はアセットタイプによって異なると考えられる。

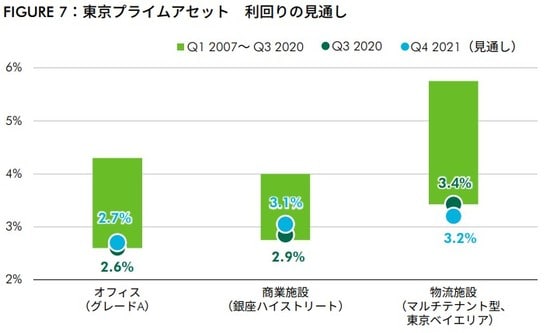

2021年の東京のプライムアセットの利回りは物流施設のみが低下、オフィスと商業施設はやや上昇すると予想する(FIGURE7)。

2020年通年の総投資額は、前年とほぼ同程度での着地と推定する。さらに2021年も、2020年の推定投資額からほぼ横ばいと予想する。

2020年に見られたような1000億円を大きく上回る超大型案件が出てくる可能性は今のところ低いものの、その分、中小規模の案件が2020年に比べて増えると想定した。

世界的に低金利政策が続くなか、機関投資家の資金は、相対的に利回りが高い不動産投資に今後も向かうだろう。また、セール・アンド・リースバックを検討する事業会社が2020年下期から増えており、これらの成約も2021年に本格化すると考えられる。

ただし、未だ殆どのアセットタイプの価格水準は、感染拡大前と変わらない水準にある。投資家にとって資金調達環境は未だ比較的良好ではあるものの、感染収束までの期間が長期化すれば、レンダーは選別姿勢を強めるだろう。

物件の属性によっては、必要な額のノンリコースローンが調達できないケースも2020年は散見された。2021年も、マーケットの牽引役は自己資金力が高い投資家や事業会社などが中心となるだろう。

関連記事:ジャパンメジャーレポート - 不動産マーケットアウトルック2021 2021年1月

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】