2020年の不動産投資額…「物流施設と住宅」が増加

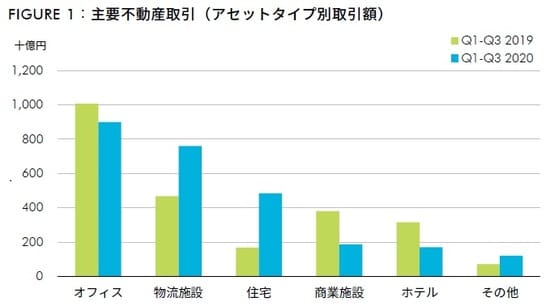

2020年Q1からQ3までの累計投資額は2兆6,240億円で、前年同期比3%増となった。新型コロナウイルス(COVID-19)感染拡大の対策により経済が停滞するなか、収益が相対的に安定しているとみられる物流施設と住宅の人気が高まった(FIGURE1)。

両アセットの累計投資額は1.2兆円と、対前年同期比95%増加した。一方で、リモートワークの導入により働き方の変化が加速し、オフィスについては中長期的な需要見通しに対する不透明感が高まった。これを受けてオフィスの累計投資額は8,980億円と、同11%減少した。

国内不動産投資額の増加を牽引したのは「海外投資家」

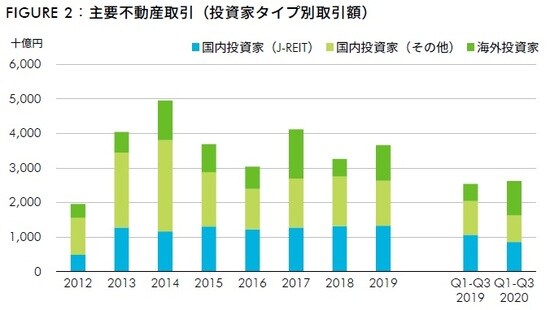

国内投資家によるQ1からQ3までの累計投資額は、J-REITが8,604億円で対前年同期比19%減少、J-REIT以外の国内投資家も7,720億円で同22%減少した(FIGURE2)。

J-REIT以外の国内投資家の投資額減少の理由は、緊急事態宣言下の4月から5月までの間に、中止や延期された案件が増加したことに加え、コロナ禍の影響で様子見の姿勢が広がり、新規案件が減少したためと考えられる。

一方で、海外投資家による累計投資額は9,900億円で、対前年同期比103%増加。海外投資家の投資額が増加した要因は3つある。

1つ目は、世界的な低金利政策が続き、運用難に直面した機関投資家の資金が、相対的に利回りが高い不動産投資に流入していること。

2つ目は、COVID-19感染拡大による日本の不動産投資市場への影響がこれまでのところ欧米に比べて小さいことや、政治情勢が比較的安定していることによる安心感。

3つ目は、日本のキャップレートスプレッドが相対的に厚いこと。

これらの要因により海外投資家による大型取引は増加し、Q3までの累計投資額はすべてのアセットタイプで前年同期を上回った。海外投資家によるアセットタイプ別の投資額割合は、住宅が39%、オフィスが30%、物流施設は17%となった。特に住宅の投資額は前年の1.7倍に達した。

J-REITの投資額の減少は「軟調な株価」が主因

一方で、J-REITのQ3までの累計投資額が前年同期に比べて減少した主因としてはJ-REITの株価が軟調に推移し、公募増資が抑制されたことが挙げられる。

J-REITが公募増資を通じて調達した資金の総額は、Q1からQ3までの累計で3,434億円と対前年同期比22%減少した。また、J-REITの不動産投資額も、3四半期累計で8,604億円と同19%減少した。ただし、物流特化型J-REITの株価は堅調に推移した。

2020年初からの株価を比べると、11月末時点の東証REIT指数は1月から20%下落したのに対して、物流施設特化型J-REIT(全7銘柄)の株価指数は16%上昇した(FIGURE3)。

堅調な株価を背景に物流施設特化型リートによる公募増資による資金調達額は3四半期累計で1,920億円と同70%増加。その結果、J-REITによる物流施設の累計投資額は4,589億円で同56%増と、全アセットタイプのなかで唯一前年の水準を上回った。