相続直前なら「タワーマンション」が効果的

Q:相続税対策タワーマンションと収益物件どちらがよい?

相続税対策に、タワーマンションを購入すると節税できると聞きましたが、どのようなスキームなのでしょうか。また、他の収益物件と比較した場合、相続税の節税効果はどちらが高いのでしょうか?

A:個人で相続直前ならタワーマンション、法人での取得や相続まで時間がある場合は、通常の収益物件

タワーマンションを使った節税も有効な手段として注目されています。

不動産の財産評価は時価ではなく、固定資産税等の評価によります。このギャップを利用することで節税が図れるという点はまったく同じです。

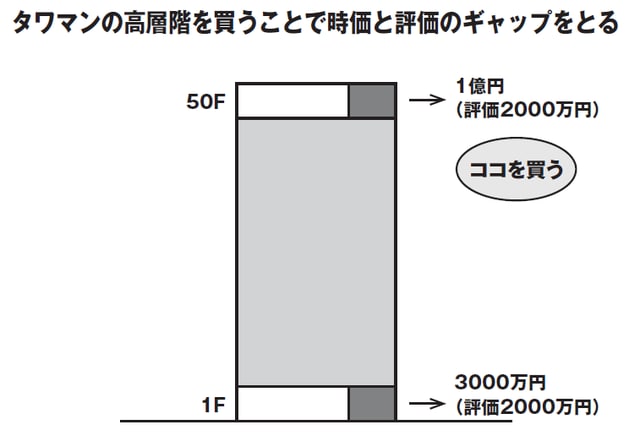

そのギャップが大きければ大きいほど節税効果が高いのですが、タワーマンションの最上階を利用すると非常に大きなギャップが取れます。昨今は、都心部を中心にタワーマンションが林立しています。タワーマンションの特徴は、高層階ほど市場価格が高い点です。市場価格が最も高いのは、当然ながら最上階です。同じ間取り、同じ面積でも低層階と高層階では市場価格に3倍も4倍も違うケースもあるくらいです。

一方、固定資産税等の評価は、階数に関係なく施工単価×面積で算出されています(ただし、国税庁は階数によって評価を変えることを検討中との報道がなされています)。つまり、1階でも50階でも同じ評価なのです。

このギャップを利用して、時価の高いタワーマンションの最上階を取得することで財産の評価を下げることは有効な手法の一つです。

ただし、収益物件と異なり、タワーマンションは借り入れを利用して取得しても返済原資が確保されないという点に注意が必要です。もちろん貸せば賃料が入ってきてさらに評価も下がるのですが、利回りは通常のアパートなどの収益物件に比べて低くなるのが一般的です。加えて、タワーマンションは管理費や修繕積立金が高額であることが多いので、その点でも注意が必要になります。

相続時期や取得主体によって変化する「節税効果」

相続税対策としてタワーマンションを購入する場合、いつ相続が発生するか、また取得主体が個人か法人かによっても節税効果は大きく変わります。

個人で、すぐに相続が発生しそうな場合であれば、オーナーチェンジでタワーマンションを購入することで資産の評価額を下げて大きな節税メリットを得ることが可能です。極端なケースでは8割以上の評価減になるということもあり得ます。

法人で取得する場合は、取得後3年を経過しなければ取得時価での評価となることは前述の通りです。

法人で取得するケースや、相続が発生するまでの期間が長い、あるいはいつ相続が発生するか不明な場合は、タワーマンションではなく築古木造の収益物件を購入してインカムゲインを得ながら減価償却で利益を圧縮したほうが得策です。

なぜなら、タワーマンションはまだ新しいものが多く、減価償却期間が長いうえに利回りが低く、修繕積立金や管理費などの固定コストも高いことが多いため、長期保有するには適さないからです。また、長期保有してしまうと、いざ相続が終わって売ろうとする頃にはタワーマンションの価格が大幅に下がっている可能性も考えられます。

また、タワーマンションを使った節税については、昨今話題になりすぎた面もあり、今後は国税庁が監視を強化することが予想されます。これまで通りの手法が有効でなくなる可能性も十分に考えられるので、実行する前には十分な情報収集が欠かせないでしょう。