調査官の主張に抗弁するには「証拠」が必要

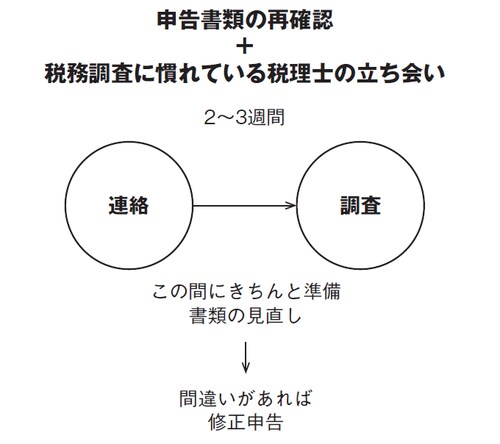

税務調査はきちんと準備が必要です。

私が経験したケースでは、税理士が耐用年数を間違っていて9年で償却するべきところを3年で償却し申告していたために、そのミスを発見され、過少申告加算金(約10%)を徴収されてしまったケースがあります。このケースでは、通知が来た時点で再確認し誤りに気付けば、修正申告をすれば加算金が取られなかったのでもったいないケースです。ちなみにこの税理士は減価償却の計算方法も分かっていなかったようで改めて税理士の選定は重要になってくると考えさせられた一件です。

税務調査において、調査官の勝手な解釈で恣意的に追徴したりすることはできません。調査官が決算内容の誤りを指摘してきた場合は、どの法律に規定があるのか、どんな解釈で誤りだと言っているのかが極めて重要になります。そして、何より大切なのは、相手の主張に抗弁するには、それを証明する「証拠」が必要だということです。

収益物件との関連を疑われそうな費用には、メモ書きを

日ごろからこまめに、疑われそうな領収書にはその内容をメモ書きしたり、日誌をつけておくなどして証拠の保存を心掛けておくことが非常に大切です。特に収益物件の活用と関係ないと思われがちな、交際費、旅費交通費、福利厚生費などについては、注意が必要です。

● 誰と、何の目的で使ったのか(相手の名前や人数、内容を記録しておく)

● 私的活動との按分(車のガソリン代、旅行などは写真や領収書を残し、活動内容を記録しておく)

調査官も、確実な証拠を提示されれば否認できないのできちんと書類を整えておくということは大切です。