今回は、相続時精算課税制度の活用で上手に「財産を減らす」方法を見ていきます。※本連載では、税理士法人チェスター監修、株式会社エッサム編集協力、円満相続を応援する税理士の会の著書『相続は突然やってくる!事例でわかる相続税の生前対策』(あさ出版)から一部を抜粋し、ある程度財産を持っている人が、生きているうちに行える相続対策を紹介していきます。

暦年贈与が「資産増」に追いつかないケース

Eさんの資産は自宅と預貯金、それから賃貸用のアパート1棟を運営しています。これまで暦年贈与や贈与の特例を利用し、財産の圧縮をはかってきました。しかしアパートの家賃収入が毎年500万円あるため、贈与でキャッシュを減らしてもまた増えてしまい、資産が1億円から減りません。

アパートを売れば家賃収入はなくなるでしょうが、高収益の物件ですから、手放すのは気が進みません。相続財産をうまく減らせるように、家賃収入を何とかできないでしょうか。

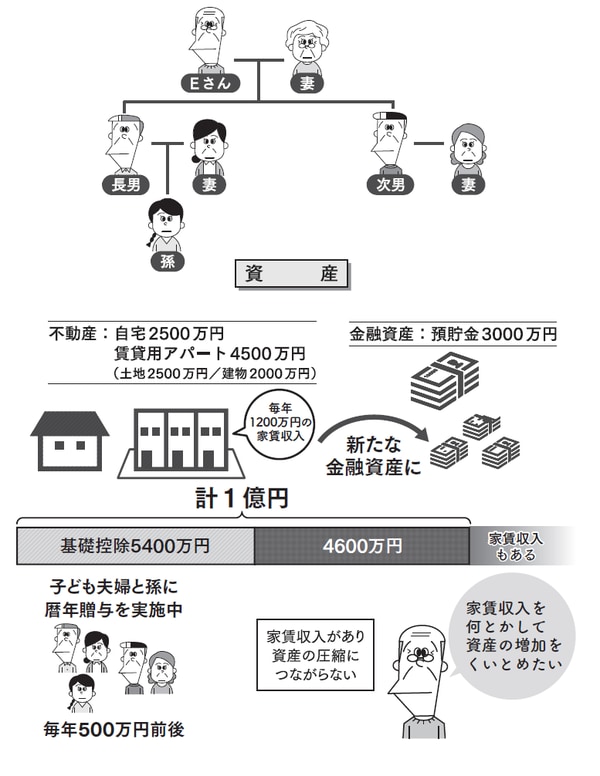

Eさんの家族構成…Eさん/妻/長男夫婦/孫1人/次男夫婦

Eさんの資産…不動産:自宅2500万円・賃貸用アパート4500万円(土地2500万円/建物2000万円)/金融資産:預貯金3000万円+家賃収入:毎年500万円相

続税の基礎控除額…4800万円

減らしたい額…5200万円+家賃収入

[図表1]暦年贈与が資産増に追いつかないEさんの場合

高額な贈与には高率の贈与税が課せられるが…

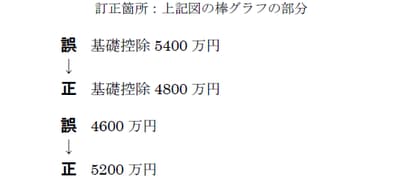

せっかく贈与で財産を減らす努力をしても、それ以上に収益を生む資産がある場合、その資産を財産から切り離してしまうのがいちばんです。

Eさんの例でいえば、相続まで待たずに賃貸用のアパートを長男に譲ることができれば、以後の家賃収入は長男に入りますから、Eさんの資産はそれ以上、増えなくなります。

通常、高額な贈与には高率の贈与税が課せられます。しかし、贈与を受け取る人が将来の相続人にあたる場合、受け取る側が相続時精算課税制度の手続きをすれば、非課税で2500万円まで資産を移転できます。

もっとも、完全な非課税というわけではなく、「相続時精算課税」という名のとおり、相続した時点で、生前に受け取った分にも相続税が課せられます。

この制度は本来、「相続税がかかりそうもなく、相続時に精算しなくて済む」というケースに有効ですが、Eさんのように、収益不動産をうまく財産から切り離したい場合にも利用できるのです。

[図表2]相続時精算課税制度で利益を生む資産を切り離す

相続税を専門に取り扱う珍しい税理士事務所。年間1,500件(累計7,000件以上)を超える相続税申告実績は税理士業界でもトップクラスを誇り、中小企業オーナー、医師、地主、会社役員、資産家の顧客層を中心に、低価格で質の高い相続税申告サービスやオーダーメイドの生前対策提案等を行なっている。各種メディアやマスコミから取材実績多数有り(※写真は代表社員 荒巻善宏氏)。

税理士法人チェスター http://chester-tax.com

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

税理士/社会保険労務士/行政書士 森敏夫事務所

税理士・社会保険労務士・行政書士

税理士、社会保険労務士、行政書士、認定支援機関。融資を受ける際の政策金融公庫他の金融機関の紹介や融資申込時の経営計画の作成サポート等々、会社経営における最重要課題である資金についてもサポートしている。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

木村祐司税理士事務所

税理士・アセットコンサルタント

1967年生まれ。中学卒業後、タンカーの甲板員から始まりブルーカラーの仕事にいくつか従事する中で、給料から天引きされる税金に疑問と興味を持ち税理士を志す。1998年12月税理士試験に合格。当初はコンサルティングファームでファイナンシャルディレクターとしての経験を積み、企業会計実務の知見を得た後に木村祐司税理士事務所を開設、現在に至る。

経営者や資産家の財務・税務コンサルティングを強みとし、絶対的な信頼感のもと企業の資金調達、経営管理、節税対策や資産管理、事業承継までを任されている。資産3億円以上を得意とし、相続税・贈与税だけではなく、資産運用の観点からトータル的なTAXプランニングの提案・実行をおこなう。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

田中英二税理士事務所

税理士・CFP®・1級FP技能士

2004年「身近な相談相手」をモットーに田中英二税理士事務所を開業。事務所は相続を専門におこなっており、生前対策である相続コンサル ティングにも力をいれている。また、金融機関・ハウスメーカー等でセミナー・個別相談会も随時実施し、好評を得ている。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

コーワ総合会計事務所

公認会計士・税理士・行政書士・宅地宅建取引士・M&Aコンサルタント

京都大学工学部機会工学科卒業。平成5年新日本監査法人入所。平成10年コーワ総合会計事務所開業。株価鑑定、事業承継対策、M&A、企業組織再編、医療経営アドバイザー、監査役、大阪地裁の民事再生財務調査等を手掛ける。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

中央シティ税理士法人

税理士・特定行政書士・MBA・登録政治資金監査人

都市銀行役員、総務大臣政務官秘書、参議院外交防衛委員長秘書を歴任。CFG中央シティフィナンシャルグループ代表。早稲田大学賛助代議員、神奈川工科大学大学院講師。日本で単独第1号の内閣総理大臣宛の「内部統制報告書」(J-SOX)を完成。読売、朝日、毎日新聞連載。政府認定・経営革新等支援機関。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策