世帯年収1,500万円のA夫妻、念願のタワマンを購入

国内の大手製薬会社に勤めている、Aさん(37歳)と妻のBさん(34歳)。3年前、Aさんが地方支店から東京本社へ栄転したのを機に結婚しました。Bさんは、結婚後も都内の営業所でMR※1として働いています。年収は、Aさんが800万円ほどで、Bさんが700万円程度。世帯年収は1,500万円で、俗にいう「パワーカップル」に当てはまります。

※1 MR(Medical Representatives)……製薬企業における営業職。医師や薬剤師などの医療関係者に対し自社の医薬品を販売するとともに、その情報を伝えるのが主な役割。

A夫妻は、お互いに上昇志向が高く、どちらかというと見栄っ張り。自分たちが「パワーカップル」であることも自認しており、「いつかタワーマンションに住みたい」という夢も合致していました。そのため2人は迷わず、湾岸エリアにそびえ建つ1億円(2LDK)のタワーマンションを新居に選びました。

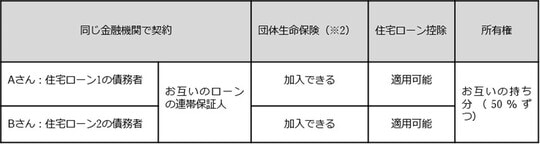

しかし、物件価格が高く、夫の年収だけでは住宅ローンの審査に通りにくいため、30年の「ペアローン([図表1]参照)」を組むことに。頭金1,400万円を夫婦で折半し、8,600万円の融資を受けることができました。2人はそれぞれ、半額の4,300万円ずつを年利1.2%、毎月14万2,291円(世帯で28万4,582円)返済していくことになりました。

「ペアローン」のメリットは、1人で借りるよりも多くの融資を受けられることです。また、条件が合えばお互いの収入に対して「住宅ローン控除」が適用され、団体生命保険※2にも加入することができます。ただしデメリットとして、諸費用などは2人分必要となります。

※2 団体生命保険……住宅ローンの債務者が返済期間中に死亡、または高度障害状態などになった際、その保険金で住宅ローンの残高が完済される保険のこと。

タワマン購入当時、Aさんは本社に転勤したばかりで、収入が減少することも考えられました。しかし、本社勤務=“エリートの登竜門”と噂され、Aさん自身はこれからさらに収入が上がっていく見込みです。また、Bさんも営業職であることから高収入が維持できると考え、夫婦ともになんら不安はありませんでした。

しかし……。

3年が経ち、Bさんの妊娠がわかったタイミングで、A夫妻は改めて今後のライフプランを立ててみました。すると、ローン返済が滞る可能性があることが判明。心配になった2人は、筆者のFP事務所を訪れたのでした。