「不動産小口化商品」とは?

――今回は、相続対策に効果的な投資方法のなかでも「生前贈与」で大きな効果を期待できる「不動産小口化商品」について、そのメリットや注意点などについて解説していただきたいと思います。まず、「不動産小口化商品」ってどういうものですか?

黒瀧氏(以下、黒)「文字通り、不動産を小口化して販売し、不動産から得られる収入や売却益などを口数に応じて分配する商品のことです。対象になる不動産は、主に都心のオフィスビルや賃貸住宅。たとえば、賃貸住宅を1口500万円で計200口、総額10億円販売するようなイメージです。

また、管理・運営は事業者が行うため、手軽に都心の不動産を所有することが可能です」

――都心のビルを単独で買うのは難しいですが、数百万円であれば手が出しやすいですね。「J-REIT」も集めた資金で不動産投資を行い、収益を配当する商品ですが、なにが違うのでしょうか?

黒「仕組みは似ていますが、J-REITは『有価証券』を買うもので、相続評価は時価で行われます。一方、不動産小口化商品は、実物不動産と同等の扱いで保有することが可能です」

――実物不動産と同じように評価されることには、どんな意味があるんでしょうか。

黒「相続財産の圧縮効果が期待できます。不動産の実勢価格と路線価との差額により評価額の引き下げ効果が期待でき、相続税の負担を軽減することが可能です。

不動産小口化商品にはいろいろな種類があります。数万円から投資できるものなどもありますが、相続税対策として有効なのは

・不動産特定共同事業法に基づく商品、なかでも任意組合型

の2つです。本記事において『小口化商品』という場合、基本的にはこの2種類のことを指します」

「生前贈与」の注意点3つ

――小口化商品は相続税対策、なかでも生前贈与に効果を発揮するということですが、そもそも「生前贈与」とはどういうものですか?

黒「相続が『亡くなったことによる財産の移転』であるのに対し、生前贈与は「生きているあいだの財産の移転」のことをいいます。生前に次の代への財産移転を進めておくことで相続税を下げることができますし、相続人の納税資金確保にも役立ちます」

――なるほど。生前贈与で相続税を下げつつ、納税資金も積み立てられるわけですね。

黒「はい。ただし、生前贈与には気をつけるべきポイントがあります。

1.生前贈与は税率が高い

まず、税率が相続税よりも高いという点です。

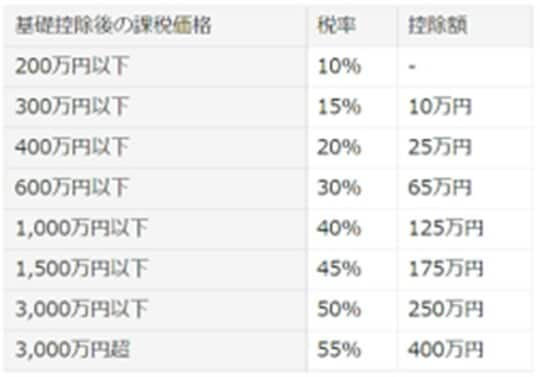

[図表1]が相続税、[図表2]が贈与税の税率です。最高税率はどちらも55%で同じですが、たとえば課税価格3,000万円以下のところを比べると、相続税は15%である一方、贈与税は50%です」

――贈与税のほうがかなり高いですね。

黒「贈与税には1人当たり年間110万円という基礎控除、つまり非課税枠がありますが、それを超える分については、この高い贈与税がかかってくる点に注意が必要です」

2.「定期贈与」のリスク

黒「また、「定期贈与」とみなされるリスクがあります。110万円以下の贈与を、毎年同じ額・同じタイミングで行っていると「定期贈与」と判断され、贈与した全額に対して贈与税が課税される可能性があるのです」

――これを防ぐためにはどうすればいいのでしょうか。

黒「これは、贈与のたびに契約書を作成したり、贈与の時期や金額を一定にしない、などの方法で回避可能です」

3.生前贈与加算

黒「そして3つ目が生前贈与加算です。これは、死亡前の3年間に相続人が受け取った資産は、基礎控除内の贈与であっても、相続税の対象になるという制度です。ただ先日、この加算期間を7年に拡大するという報道がありました※」

※ 読売新聞オンライン(2022年12月5日)「生前贈与の相続税加算「7年に拡大」軸に調整…早めの資産移転促す」

――どういう影響があると考えられますか。

黒「被相続人が亡くなる10年前から毎年110万円ずつ生前贈与していた場合で考えてみると、これまでは、亡くなる前3年間に贈与した330万円分のみが課税対象として相続財産に加算されていました。しかし、報道の通りに改正されると対象が7年分になるので、770万円分が課税対象になります」

――つまり課税対象になる相続財産が増え、相続税の負担も増える、ということですね。

黒「以前から話題になっていた『相続・贈与一体化』がいよいよ動いてきたという感じです」