社長や役員もボーナスをもらえるの?

――昨年、都内民間企業の冬のボーナスが平均約78万円だったそうですね※。こういったニュースを耳にすると、「羨ましいなぁ」と思ってしまいます。だって、社長とか役員はボーナスを貰えないじゃないですか。

※ 毎日新聞(2022.12.20付)「民間冬ボーナス、平均は77万9,789円 前年比1.31%増/東京」

黒瀧氏(以下、黒)「いや、そんなことないですよ。たしかに、以前は役員へのボーナスは無条件で『損金不算入』、つまり払っても費用としては認めないという扱いだったので、いまでもそう思っている社長さんもいらっしゃるかもしれませんね。

しかし現在は、一定のルールに基づいて支給すれば、社長にボーナスを支給してそれを会社の損金にすることが可能です」

――なるほど。社長のボーナスも経費で落とせるんですね。

黒「はい。2007年の改正で、社長・役員へのボーナスも経費として認められるようになりました。ただし一定の要件があります。そして実は、これが結構ややこしいです。今回は、社長へのボーナスを損金算入する方法についてみていきましょう」

「役員に支払う報酬」のキホン

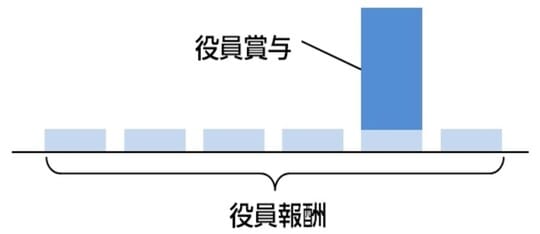

黒「まずは、基本から押さえておきましょう。役員に支払う報酬を細かく分けると、「役員報酬」と「役員賞与」があります。言葉は似ていますが、

・役員報酬:毎月一定額支給する報酬。いわゆる「給料」

・役員賞与:不定期に支給する報酬。いわゆる「ボーナス」

という違いがあります。[図表1]のようなイメージです」

黒「役員に対する報酬と、従業員に対する給与では大きな違いがあります。それは、『損金算入の取扱い』です。従業員に支払う給与・賞与は、不相当に高額でない限り、全額損金に算入できます。一方、役員への報酬などはルールを守らないと損金計上できません」

――従業員への給与・賞与は会社の経費になるので、決算期に決算賞与を出すことで、決算対策にもなりますね。一方、役員への報酬を会社の経費にするには、一定の要件をクリアしないといけないのですね。

黒「はい。補足しますと、報酬やボーナスを出す分には自由ですので、それ自体はなんの問題もありません。ただ、間違ったやり方で出してしまうと法人の損金にはならず、個人の所得税・住民税・社会保険料が増えるので、なにもいいことはないです」

――役員への報酬を経費計上することに制限があるのはどうしてですか?

黒「特にオーナー社長などの場合、自分で報酬を決めることができますよね。なにも制限がないと、利益が多く出たからといって役員報酬を上げたり、親族の役員に多く報酬を支払ったりして、法人税を減らす利益調整ができてしまいます。不当な利益操作ができないように、ルールが設けられているわけです」

――なるほど。では、経費にするにはどうしたらいいのでしょうか。

《最新のDX動向・人気記事・セミナー情報をお届け!》

≫≫≫DXナビ メルマガ登録はこちら