「11月29日~12月5日のFX投資戦略」のポイント

〈ポイント〉

■米ドル上値の重い展開が続いているが、米ドル売りの主役は米ドル買いポジション手仕舞いではないか。

■チャート的には、この間の米ドル高・円安トレンドをサポートしてきた120日MA割れ含みとなり、米ドル下値正念場となっている。

■綱渡りが続くものの、個人的には米利上げが続くなかでの米ドル下落は限られると考えている。今週の米ドル/円予想レンジは、137.5~141.5円を想定。

米ドル売りの主役はポジション調整か

先週の米ドル/円は、米ドル買いが先行し142円台まで上昇しましたが、水曜日以降は138円割れ寸前まで米ドル反落となりました(図表1参照)。これは、水曜日に公表された11月FOMC(米連邦公開市場委員会)議事録で、利上げペースの減速の可能性が再確認されたことがきっかけとの説明が多かったようですが、果たしてそうでしょうか。

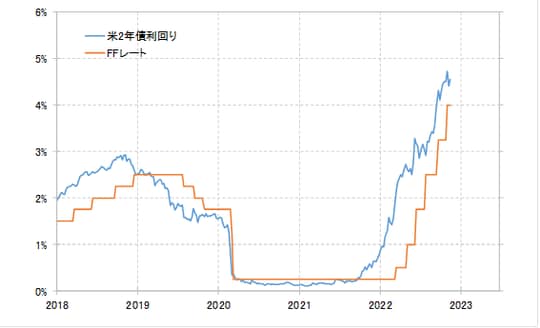

FOMC議事録公表後も、米金融政策を反映する米2年債利回りの低下は限定的にとどまりました。142円から一気に138円割れ寸前まで米ドル急落となった動きは、米金利低下での説明を超えたものだったでしょう(図表2参照)。

そもそも、12月FOMCで利上げ幅が縮小するとしても、それはこれまでの0.75%から0.5%になるということですから、米国の政策金利であるFFレートの誘導目標上限は現行の4%から4.5%に引き上げられる見通しとなります(図表3参照)。そうであれば、足元4.5%程度で推移している米2年債利回りの低下が限られるのは当然でしょう。

では、米利上げ幅の縮小観測でも、米金利低下が限られたなかで、なぜ米ドル/円は138円割れ近くまで大きく下落したのか。それは、米ドル買いポジションを手仕舞うことに伴う米ドル売りの影響が大きいのではないでしょうか。

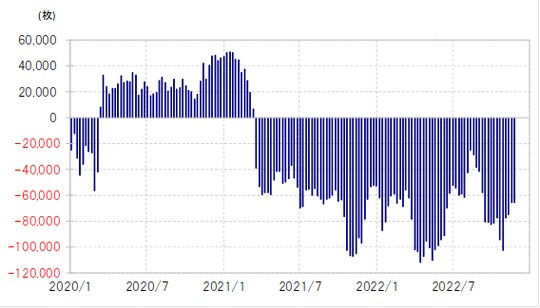

ヘッジファンドなどの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の円ポジションを見ると、11月に入ってから円の売り越し(米ドル買い越し)の縮小が続いています(図表4参照)。要するに、米ドル買い・円売りポジションの手仕舞いが続いていると見られるわけです。

10月にかけて、1990年以来32年ぶりに150円を超えるなど記録的な米ドル高・円安が展開したなかで、米ドル買い・円売りは、大きな利益を出した今年の代表的な取引となりました。

そのなかでは、米ドル買い・円売りのポジションが膨大に膨らんだと考えられます。そういった米ドル買い・円売りポジションは、11月に入り米ドル安・円高に大きく動いたことで、さらに米ドル安・円高に動く前にポジションを手仕舞う動きが拡大している可能性があります。

先週、米ドル/円が142円以上で上値が重くなったのも、その後FOMC議事録発表などをきっかけに米金利低下で説明できる以上に米ドル下落が大きくなったのも、そのような米ドル買いポジション手仕舞いの米ドル売りの影響が大きかったのでしょう。