トラブルになりがちな不動産相続

賃貸不動産や持ち家を所有するオーナーは、その不動産を将来的に「どのように・誰に」相続させるか、お悩みの方も多いと思います。

現金や有価証券など換金性の高いものであれば分割もしやすいのですが、不動産をはじめとした現物資産の場合、その財産価額も高額になるため、ある相続人1人に相続させると、他の相続人との財産のバランスが偏ってしまうという問題が起きます。

不動産以外にも、他相続人とバランスがとれるような豊富な金融資産があるという人はそれほど多くはないでしょう。

相続人間で不動産を共有するという方法もありますが、不動産を共有した場合、後々もめることが多いのが実情です。

スムーズな相続のために…生前できる資産の“見える化”

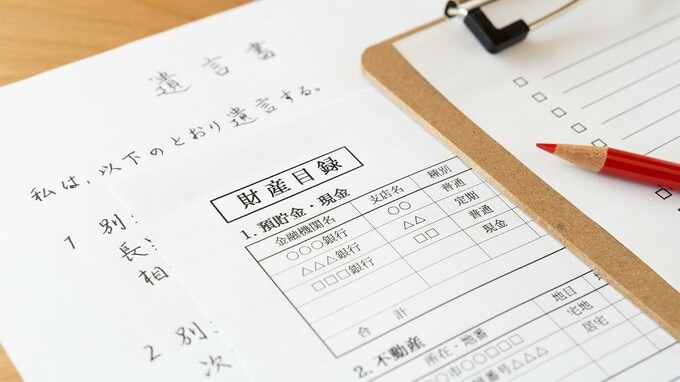

スムーズな相続のためには、まずはいま現在所有している資産について正しく把握し、「資産のリスト化」をすることが重要です。具体的には、「財産目録」を作成してみるとよいでしょう。

「財産目録」とは、所有している財産の内容を一覧でわかるようにしたものです。所有している不動産や、預金・有価証券といった金融資産のほか、マイナスの財産でもある金融機関からの借入金などもすべて記載します。

財産目録の作成は決して義務ではありませんが、いまある財産を正確に把握するのにたいへん便利です。

相続の際、財産目録がないと所有している財産の把握から始まることになり、相続人にとってかなりの負担になることが少なくありません。また最近ではネットバンキングや各種ポイントといったデジタル資産の多様化が進み、相続人だけですべてを把握することが困難になってきています。そこで財産目録が非常に役立つのです。

財産目録のつくりかた

財産目録に決まった様式はありません。ネット上で検索すると、裁判所が出しているものをはじめ、さまざまな書式のテンプレートが公開されています。

記載する内容としては、

・所在

・平米数

・種類

・数量

・価額

を記載できるものを選ぶとよいでしょう。できれば金額は2つ記載できる欄があると、不動産の場合、相続税評価額と時価両方書き込むことができ便利です。

金融資産は、各銀行の「残高証明書」を取得するなどして、記載していきます。

不動産を所有している場合、土地の「相続税評価額」を、「路線価方式」もしくは「倍率方式」で求めて記載します。

建物の場合、固定資産税評価額にて求めます。土地における固定資産税評価額はおおむね時価の7割、路線価は時価のおおむね8割といわれていますので、路線価方式や倍率方式で求めるのが困難な場合は固定資産税評価額をベースに、割り戻しのあとかけ戻しするなどの方法で概算額を求めてもよいでしょう。

財産目録作成時の主なポイントは次の3点です。

1.いつの時点の保有財産と評価額であるか?

土地建物の場合、評価時点で相続税評価額等が変化しますので、いつ時点での評価であるかについて記載が必要です。

2.財産を特定できるようにする

預金については「銀行名、支店、口座種類、口座番号」などを正確に記入しておきます。土地建物等であれば登記簿謄本などを確認し、地番や家屋番号なども正確なものを記入してください。これにより財産を特定できるようになります。

3.特記事項も書いておく

財産目録の財産のなかに、土地や建物が共有になっているなどして自由に処分することができないものや、他人に貸し付けているものがある場合、相続税評価額が変わります。そのため、このような財産には事情を記載しておくとよいでしょう。