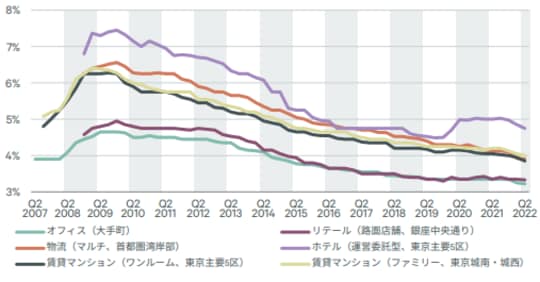

東京の期待利回りは引き続き低下

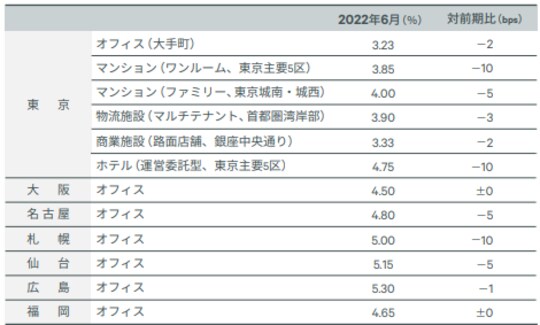

CBREが四半期ごとに実施している投資家アンケートによれば、東京の期待利回りは、全セクターで低下した(図表5、6、7)。なかでも、ホテル(東京主要5区、運営委託型)は2021年第4四半期以降3期連続で低下。旅行需要の回復期待やホテル案件が増加傾向にあること等が期待利回りの低下につながっていると考えられる。

*2:期待利回りは投資家に対するアンケートに基づく。NOIベース、上限・中央値と 下限・中央値の平均値

調査開始年は、2003年7月オフィス、2007年10月マンション、2009年1月商業施設・ホテル・物流施設

期待利回りは投資家に対するアンケートに基づく。 NOIベース、上限・中央値と下限・中央値の平均値。

調査開始年は、 2003年7月オフィス、2007年10月マンション、2009年1月商業施設・ホテル・物流施設

また、地方都市のオフィス期待利回りも低下傾向が続いている。前期から横ばいだった大阪と福岡を除く4都市で期待利回りは低下。低下幅が最も大きかった札幌は、前期から10bps低下の5.00%と過去最低値を更新した。

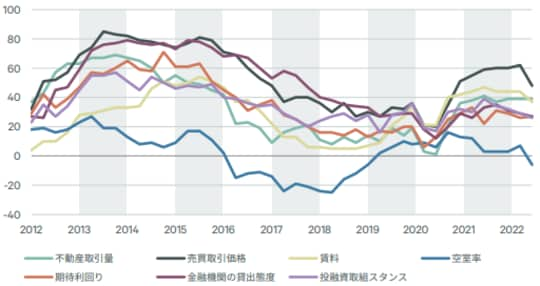

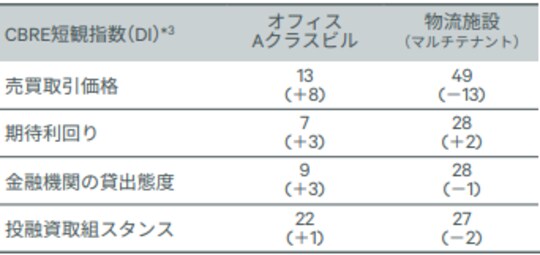

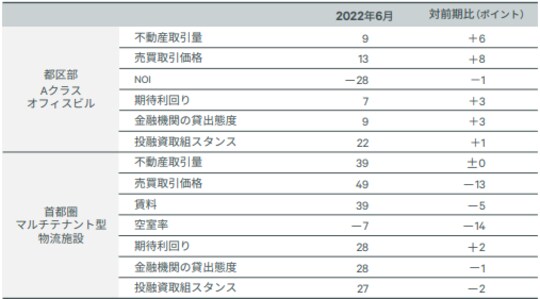

物流施設の価格DIが大きく悪化

一方、CBRE短観指数(DI)はセクターによって違いが見られた(図表8、9、10)。東京Aクラスオフィスを対象としたDIは、「NOI」が前期から1ポイント悪化したものの、それ以外の全項目で改善。改善幅が最も大きかったのは「不動産取引価格」(対前期比+8ポイント)、次いで「不動産取引量」(同+6ポイント)だった。「売買取引価格は上昇」、「不動産取引量は増加」の回答率が増加したことが主因。

*3:CBRE短観指数(DI=Diffusion Index)は改善すると答えた回答者の割合(%)から、 悪化すると答えた回答者の割合(%)を引いた指数

カッコ内の数値は対前期比。単位はポイント

CBRE短観指数(DI=Diffusion Index)は改善すると答えた回答者の割合(%)から、悪化すると答えた回答者の割合(%)を引い

た指数。期待利回りDIは、低下すると答えた回答者の割合(%)から、上昇すると答えた回答者の割合(%)を引いた指数

それに対して、物流施設(首都圏マルチテナント型、図表8、10)のDIは7項目中5項目が悪化。「空室率」と「売買取引価格」がそれぞれ対前期比14ポイント、同13ポイントと大きく悪化した。「空室率は上昇」の回答率が増加し、「売買取引価格は上昇」が減少したことが主因。「賃料」DIもやや悪化しており、賃貸市場の需給バランス緩和を背景に、賃料上昇を見込む投資家が減少したことを示唆している。

とはいえ、半年先について「売買取引価格は上昇」の回答率は52%、「賃料は上昇」は41%と、いずれも「下落」の回答率を大きく上回っている。コロナ禍を契機に高まった投資家の物流施設に対する関心は、引き続き高いといえる。