当時と今を重ねてみると・・・

米国成長株式について、1998年のLTCM危機当時の安値と、2020年のパンデミック当時の安値を100として重ねると、[図表6]となります。

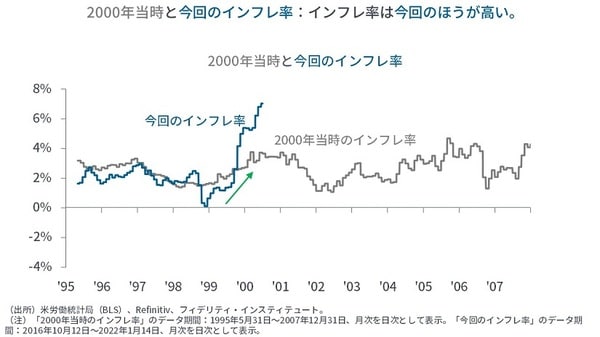

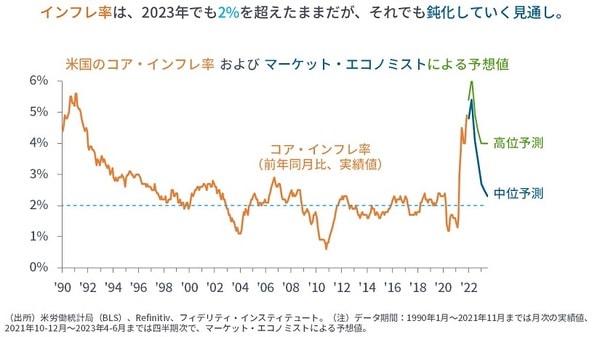

インフレは[図表7]のとおりです。

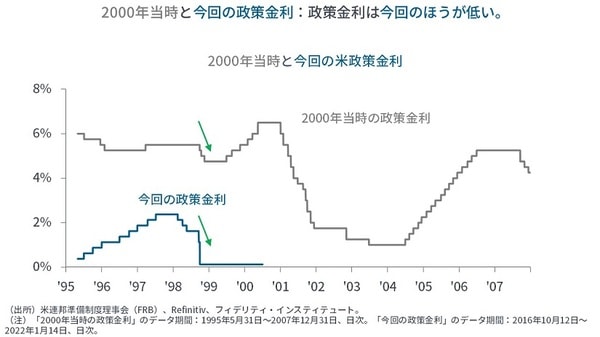

政策金利は[図表8]のとおりです。

やはり、利上げは遅く、インフレが高い、流動性も供給している。その分、金融緩和の度合いが強まっていて、それが株式市場の評価・バリュエーションに大きな影響を与えていると想像できます。

問題は、インフレの鈍化前の「急速な引き締め」

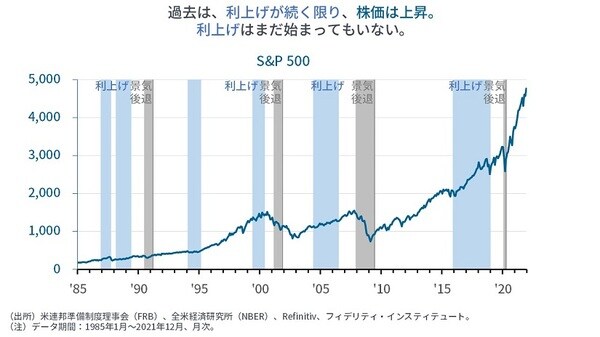

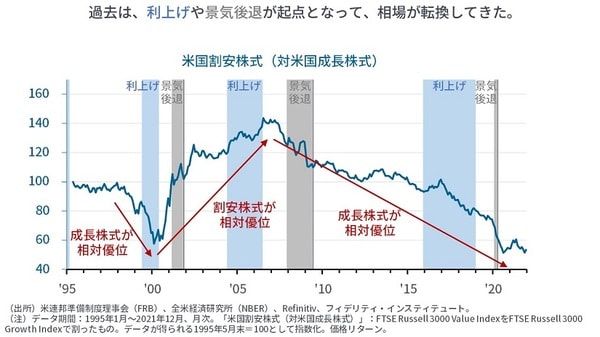

もちろん、[図表9]に示すとおり、過去の経験則に従えば、利上げが進む間は株価上昇が続いており、問題はないかもしれません。

来年には、利上げのペースもスローダウンし、利上げ終了までにまだ2年くらいかかる可能性もあります。なぜなら、[図表10]に示すとおり、インフレはやがて鈍化していくと見られるためです。

ただし、FRBとしては、①インフレが落ち着いてくるのを皆が見て納得するまでは、インフレと戦う姿勢を示す必要があるでしょう。また、②巨大なバランスシートが抱える金利リスクに焦点が当たる前に、バランスシート縮小に着手する必要があるでしょう。

問題は、(インフレ率の鈍化を待つ前に実施される)今年の急速な引き締めに、米国成長株式優位の相場が耐えられるかどうかがわからない、ということです。筆者自身は、相場転換の「可能性」に備え、ポートフォリオの分散を進めています。

欲をかくことなく、分散を進め、長期で取りに行く

「今回は2000年のようなバブルではない」。たしかにそうかもしれませんが、毎回の景気拡大を終わらせるのは引き締めです。そして、景気後退が来るたび、グロース、バリュー、グロースと、相場は転換しています。

引き締めを目前にした現在、ポートフォリオを管理する上で重要なのは、「次の景気拡大でゲームをいかに優位に進めるか」まで考えておくことです。

そのためには、現時点において「欲をかく」ことなく、引き締めの後に来る弱気相場や景気後退で損失を少なくすることが肝心です。次の景気拡大で資産をさらに大きく増やすことを考えましょう。

米国成長株式優位の相場が続くかどうかの「見極め」の期間に求められているのは、売りではなく、分散投資です。したがって、成長株式がこのまま走った場合の機会損失も大きなものにはならないはずです。インフレが鈍ったときに、再考することもできます。

重見 吉徳

フィデリティ投信株式会社

マクロストラテジスト

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~