【関連記事】年明け早々116円超え…「米ドル/円」が118円に到達するための2つの条件

3月の米利上げ確率は約90%

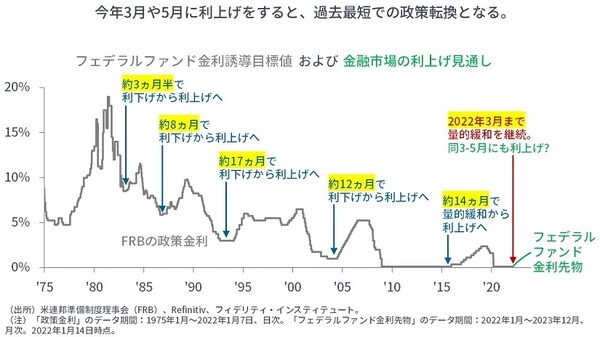

金融市場による米利上げの織り込みは、筆者にとっては「恐ろしい」ほどの水準に達しています。

シカゴ・マーカンタイル取引所がフェデラルファンド金利先物から算出しているFed Watchによると、「3月FOMCでの金利据え置きの確率」は10.5%に留まる一方、「同0.25%の利上げ確率」は86.2%に上り、「同0.5%の利上げ確率」も3.3%ある、と算出されています(1月14日時点;FOMCは米連邦公開市場委員会の略称)。

3月まで量的金融緩和を行いつつ、同じ月に利上げを行うとの見通しです。これは、過去最短での金融緩和から利上げへの転換です。

年内4回以上の利上げ確率は約60%

次に、2022年・年内については、「利上げが3回以下に留まる確率」が37.4%、「4回以上に及ぶ確率」が62.6%に上ります(→1回の利上げ幅を0.25%と仮定する場合)。

忘れてはならないのは、①金融市場は利上げのみならず、年後半のバランスシート縮小開始を予想していることと(→FRB幹部も同様の考え)、②11月8日には、米連邦議会で中間選挙が予定されていることです。

後者の直前の11月2日にFOMCが予定されています。たとえ、現政権のフォーカスが「雇用促進」(=金融緩和ウェルカム)から「インフレ退治」に移っているとしても、FRBはここでは引き締めに動けないでしょう。

利上げを「今年4回」とし、バランスシートの縮小開始を加えると、3月、5月、6月、7月、9月、12月の6回のうち、5回動くことになります。

対する前回、利上げが本格化した2016年12月からの利上げのペースは「2会合に1回;3月、6月、9月、12月に利上げ」であったことを思い出してください(→2017年9月はバランスシートの縮小開始を決定し、利上げを見送っています。今回も、バランスシートの縮小開始と利上げを同じFOMCで決定することはないでしょう)。

まとめると、「急速な引き締め」が見込まれています。その背景は「急速なインフレ」でしょう。それは、2000年に似ています。

はじまりはいつも雨

2000年にかけての米国成長株式優位の相場を終わらせた「きっかけ」のひとつは、(大手IT企業に対する独占禁止法違反判決も挙げられますが)「急速なインフレ」と「急速な利上げ」です。それは今回とも重なります。

あらゆるものには「終わり」があれば、「始まり」もあります。米国成長株式相場の「始まり」は「ショック」と「緊急利下げ」であり、それもまた今回と似ています。

では、簡単に2000年前後の相場と出来事を振り返ってみます。