【関連記事】PC購入代や水道光熱費…テレワークで「認められる経費」は?

「領収書がないと経費にできない」は間違い

「領収書をなくした」

「もらい忘れた」

「あ〜あ、全額自腹か…」

そんなに落ち込まないでほしい。なぜなら、領収書がなくても経費にできる。

そもそも世の中には領収書が出ないものがある。例えば、出先などでスタッフにジュースを買う。自動販売機で買ったジュースは領収書がない。

ご祝儀、香典、お祝い金などを渡して「領収書をください」と言う人もいないだろう。そのような支出も経費になる。いつ、どこで、なにに、いくら払ったかメモしておけば良い。

もちろん基本は領収書。しかし、領収書をなくしたりもらい忘れたりしても、払ったことが分かればいい。

ご祝儀などは、渡した相手、日付、金額を、案内状や手帳などにメモしておく。自動販売機のジュース代もメモしておけばいい。

同業者などとの会食で、自分だけ領収書をもらうのはカッコ悪いと感じることもあるだろう(僕だけ、かな?)。そういうときも、領収書はもらわず、払った金額をメモしておく。領収書がないからといって諦めてはいけないのだ!

ちなみに、お店でレシートがもらえるのに、わざわざレシートではなく領収書をもらおうとする人がいるけど、逆に税務署から「内容を隠そうとしている」と怪しまれる。つまり、レシートがもらえるお店では領収書はもらわないほうがいい。

資産を減らせば現金は増える

資金繰りで最も大事なものは現金。では、その現金が減る原因になっているものはなにか。負債? 借金? 利息の支払い? そうではない。

負債は現金を増やすもの。借金をすれば現金が増える。現金を減らしているのは、現金以外の資産。貸借対照表の左側に載っている現金以外の項目のこと。

この点を勘違いしている社長は多い。「負債はダメ」「借金はダメ」そう考えているタイプ。まず、その考え方を変えよう。

資産が増えるから現金が減り、資産を減らせば現金は増える。

そこで手をつけたいのが不要な資産の現金化。帳簿に載っている資産のうち、使っていない設備などはないか。処分するつもりで、いつまでも残っているものはないか。新しい設備を購入したにもかかわらず、古い設備が放置されたままではないか。そこを洗い出して、処分する。現金化する。

古いパソコンやテレビなどは現金にならないこともある。でも、それらも処分する。処分することによって損失(固定資産除却損)となり、残存簿価の分だけ損失に算入できる。そうすると利益が減り、法人税が減り、償却資産税も削減できる。その分現金が手元に残る。

利益が多かった期末は不要な固定資産が残っていないかどうか確認。期末までに処分して節税につなげたい。

普通の減価償却と特別償却、最終的な損金は同じだが…

特別償却について。

特別償却とは、税務会計で認められている減価償却処理の特例のこと(この特例はたくさんあるので、詳しくは顧問税理士に確認してほしい)。設備や機械などの固定資産を取得した場合、通常は税務会計で決められている法定耐用年数に基づいて減価償却していく。

しかし、特別償却すると、通常の減価償却費に加えて、一定の金額(取得価額に一定割合を乗じて計算した金額)を損金に算入できる。

【特別償却限度額=取得価額×特別償却率】

つまり、設備投資などにかかった経費の一部を、前倒しで損金算入できるということ。結果、特別償却した年の税負担を抑えることができる。

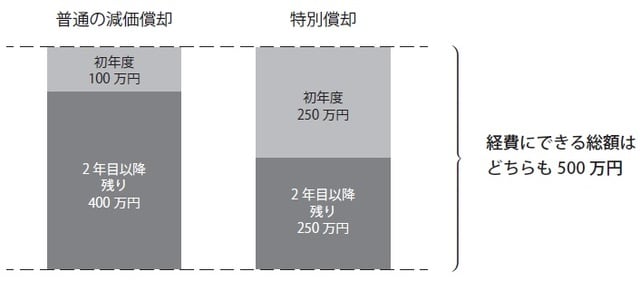

長い目で見れば、損金に計上できる金額は同じ。

例えば、1000万円の設備を購入し、普通に減価償却した場合の最終的な損金は1000万円になる。

一方で、特別償却するとこの金額をより早く、より多く損金にできるが、特別償却した翌年以降の減価償却費は少なくなり最終的な損金は1000万円になる。

「じゃあ、同じだよね」

「特にメリットもデメリットもないよね」

そういう人がいるが、それは間違い。

前倒しの損金算入で「資金不足になるリスク」が低減

資金繰りという点から見ると、「より早く、より多く」という点が重要。

設備投資は、設備を買うことによる支出が先に発生し、その金額を損金算入することによる税負担の軽減が遅れて発生する。

設備の大小にもよるけれど、大きな機械なら1億円くらいの支出が発生し、それを10年くらいかけて減価償却していく。つまり、1億円の支出を完全に損金にするまでに10年くらいかかる。このズレがあるため、会社は一時的に資金が減ってしまう。

資金繰りで重要なのはこのリスクを抑えること。特別償却は早期に減価償却費を計上できる制度であるため、支出と損金算入の間にあるズレが小さくなり、目先の税負担が小さくなり、資金繰りが良くなるわけ。

「でも、結局税金を納めるわけでしょう?」

「単なる課税の繰り延べでしょう?」

そういう人もいるだろう。

そのとおり。繰り延べ。なぜなら、資金繰り経営は繰り延べ経営だから。課税の繰り延べは、納税の時期を遅くすること。それによって手元の現金が減るスピードも遅くなる。だから、繰り延べられるならどんどん繰り延べ、できる限り手元にお金を残す。

そうすることで手元に現金が多く残り、資金不足に陥るリスクを小さくすることができる!

菅原 由一

SMGグループ CEO

SMG菅原経営株式会社 代表取締役

SMG税理士事務所 代表税理士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】