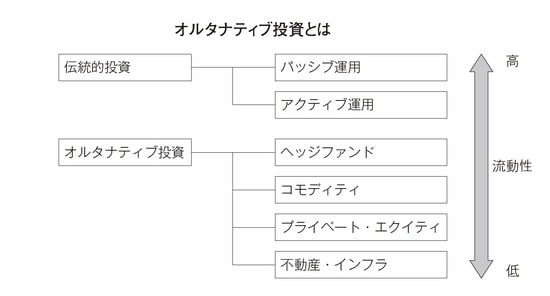

株式・債券運用以外の投資が「オルタナティブ投資」

オルタナティブ投資という用語の定義は広い。伝統的投資に対する対義語という観点でみれば、ポートフォリオの中に、株式や債券等伝統的資産運用とは異なるリスクを持つ資産クラスを組み込み、有効フロンティアを改善することを最大の目的とする投資である。

すなわち、伝統的な株式・債券運用以外の投資がオルタナティブ投資である。

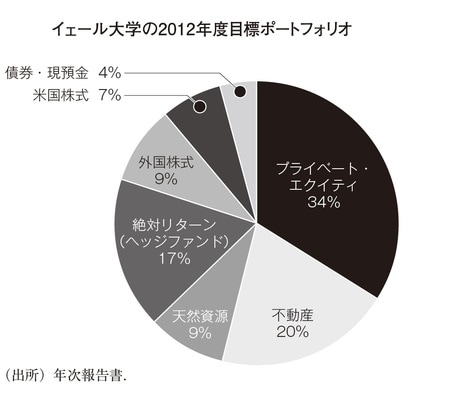

米国では、企業年金ポートフォリオの10~15%、先進的な機関投資家として知られる大学の財団では運用資産の過半をオルタナティブ投資に充てる例も増えており、その比率は年々上昇している。

たとえば、運用資産194億ドルと全米最大規模を誇るイェール大学の財団は、80%をオルタナティブ投資に充てているが、2011年6月期までの20年間の実績では年率平均14.2%のリターンを計上している。

米国の機関投資家にとって、オルタナティブ投資の柱はプライベート・エクイティとヘッジファンド(絶対リターン)であった。プライベート・エクイティや、不動産・天然資源・インフラなどの“実物投資”は流動性や評価の難しさなどの課題もあるものの、長期投資の分散効果を期待して利用される事例は少なくない。

一方、ヘッジファンドは流動性が高いこともあり、伝統的投資の一部を代替させることも含めて、2000年代に入って急速に普及してきた。

「ヘッジファンド」…絶対リターンの追求が特徴

オルタナティブ投資はグローバルに急拡大しているが、なかでも、米国外ではヘッジファンド投資が中心である。

ヘッジファンドの運用資産は、1986年には米国・カナダだけの統計で120億ドル程度だったが、2007年には2兆ドルに達した。

1998年に発生したLTCM破綻等により大きな激動はあったものの、その後米国最大の公的年金であるカルパースがヘッジファンド投資を決定する等、世界の投資家の目がオルタナティブ運用に向けられた結果、Institutionalization(機関化)と呼ばれる現象が加速、機関投資家が大挙して参入したのである。

ヘッジファンド運用は、市場変動とは関係なく、一定のポジティブなリターンを狙う。市場インデックス等ベンチマークをアウトパフォームすることを狙うのではなく、常に一定水準の絶対リターンを追求する点に特徴がある。

ところが、リーマン・ブラザーズの破綻により市場が動揺した2008年はヘッジファンドの運用成績も悪化したことから、一時的に運用資産は減少したが、その後は順調に回復し、2012年末には再び2兆ドルを突破している。