この記事の登場人物

大手町のランダムウォーカー(大手町さん):

TwitterやInstagramなどのSNSで実在する企業の決算書をネタにした「会計クイズ」を開催している謎のクマ。会計と企業のビジネスを結びつけて分析することが大好きで、やたらと楽しそうに問題を出し、解説する。

学生くん:

就職活動を間近に控えた大学3年生。就活を有利に進めたいと考えており、簿記2級の取得を目指し、また、企業のIR情報や決算書も読めるようになりたいと前向きに努力している。ビジネスにはそれほど詳しくないものの、最新のサービスには若き知見を発揮する。勘が鋭い。

営業さん:

とあるメーカーで営業として活躍中。新卒入社してから数年、現場の最前線で働いており自社の商品・業界については理解を深めている一方、「経営」や「会計」についてはチンプンカンプンなところに課題を感じている。いずれ管理職になることも視野に入れ、知識を深めたいと考えている。

投資家さん:

「会計クイズ」が話題になっていると聞いて勉強会にやってきた、株で生計を立てる個人投資家。企業の「ビジネス」を最もよく理解していて、バラバラの意見を串刺したり、要点をまとめたりしてくれる頼もしい存在。

銀行員さん:

新卒から銀行員ひと筋で、企業の「数字」を読むことは、参加者中、最も得意としている。ただ、今後はより「数字とビジネスを結びつけて理解できる」ようになりたいと思っている。真面目で一本気な性格。

通常、「非上場企業」に決算書の開示義務はないが…

前回の記事『ドトールとルノアール「コーヒーの値段」の違い…どこにある?』では、「決算書はどんな人が読んでいる?」というお話をしましたね(関連記事参照)。企業の経済活動に際しては多くの利害関係者(ステークホルダー)がいて、決算書の開示を求められているのでした。この部分について、もう少しだけ詳しくお話しましょう。

上場企業は、年に1回、決算書に事業内容の説明などを加えた書類である「有価証券報告書」を、3ヵ月に1回、有価証券報告書の経過報告的位置づけの「四半期報告書」を、それぞれ提出することが求められています。

非上場企業は決算書等の開示義務を課されていない場合が多いですが、資金調達などといった特定のタイミングにおいては、投資家から決算書の開示を求められることがあります。

〈上場企業、非上場企業とは?〉

上場企業とは、証券取引所に株式を公開し、誰もがその企業の株式を売買できるようになっている企業のことをいいます。一方、非上場企業は株式を公開しておらず、一般的には株式が自由に売買できるようになっていない企業のことを言います。

投資家や銀行にとって「決算書=返済能力の証明」

では、そもそも、なぜ決算書を公開しなければならないのでしょうか。決算書は企業の売上高や利益を見ることができるものですから、企業側からすれば「販売戦略等がバレてしまう」可能性もあります(実際、本連載の『会計クイズ』を通じて、企業の販売戦略等はある程度読み取ることができます)。

ただ、一方で決算書を開示しないと、多くのステークホルダーが損害を被ってしまう可能性があるのです。たとえば、あなたが銀行の営業の仕事をしているとします。ある日、取引先として新規法人のお客様が現れて、「お金を貸してほしい」と言われたとしたら、なんの信用もなくその場でお金を貸すことはできますか?

投資家さん:

――「初めて会うよく知らない人にお金は貸せないよね。」

銀行員さん:

――「貸したお金が返ってこなかったら大変ですから、『どのような事業内容か』『きちんとこちらの貸したお金を返す余裕がある企業なのか』などを検討した上で、総合的に判断するはずです。」

そうですよね。では、その判断を行うために、あなたはどのような書類を企業に要求するでしょうか。友人間の貸し借りならまだしも、企業同士の融資ですから、口頭での確認のみでは不十分です。根拠資料として、企業の事業内容がわかる資料や、売上やその明細が分かる資料を確認したいと考えるのではないでしょうか。こうした根拠資料として特に有用なのが、決算書なのです。

決算書に記載されている数字情報からは、企業のビジネスがどのような状況であるか―たとえば、「資産はいくらあるの?」「いくら儲かったの?」「現金はいくら残ってる?」といった―多くの情報を知ることができます。そしてこの情報は、融資元の金融機関や投資家、取引先など多くの人が健全な取引を行う上で必要な情報なのです。

先ほど例にあげた銀行のように、「この企業はお金を貸しても返してくれるのか」という観点で決算書をチェックするのは重要なことです。

他にも、企業間で大きな取引をする際には、「取引先企業が取引の対価をしっかりと払う余裕があるのか(=取引中に倒産しないか)」ということをチェックする(これを「与信管理」と言います)のも重要です。

また、決算書は企業の経営陣が「自社の経営状態」を把握するのにも役立ちます。自社がどのような状態にあるのかをきちんとチェックすることによって、より健全な経営ができるわけです。このように、利害関係者のみならず、経営者にとっても決算書は重要な書類なのです。

決算書の信頼性を担保する「監査」

学生くん:

――「でも、決算書の数字って、いくらでもウソの数字を書けるんじゃないの?って思ってしまうんですけど…。」

なるほど確かに、企業が作成する書類なのだから、いくらでも企業に都合のよいウソが書けるのではないか?と思った方がいるかもしれません。

ウソの数字を公表することは「粉飾」と呼ばれ、しばしば大企業でも粉飾が発覚します。たとえば、東芝は2015年に粉飾決算が発覚し、大きなニュースとなったのは記憶に新しいでしょう。

このような粉飾を防止するためにあるのが、「監査」という制度です。これは、公認会計士という会計・監査の専門家が、第三者的立場から企業の決算書が合理的に正しい数値であるかを確認するものです。

たとえば、決算書に現金の金額が1億円と記載されていれば、「実際に現金が1億円あるのか」を数えたり、銀行口座に預け入れている場合であれば、銀行に残高確認を行って口座残高が企業の数値と一致するのかを確かめたりします。このように様々な監査手続を行った上で、決算書の数値が合理的に正しいかを確認するのです。

上場企業は、監査を必ず受けなければならないと、会社法で定められています。また非上場企業でも、公益性の高い法人や証券会社など、会社の信用情報が重要な一部の企業においては監査を受けることが必須となっています。

このように、多くの企業が監査を受け、決算書の値が正しいことを保証された上で決算書を開示しています。だからこそ、私たちは決算書を信頼して利用することができるのです。

そもそも、どんな書類が「決算書」と呼ばれるのか?

ここまで、「決算書はどんな人が読むか」「決算書はなぜあるのか」を見てきましたが、そもそも、決算書とはどのような書類なのかをざっくりお話しします。

決算書は、一般的に①貸借対照表(たいしゃくたいしょうひょう〔B/S〕)、②損益計算書(そんえきけいさんしょ〔P/L〕)、③キャッシュ・フロー計算書(C/S)のほか、④株主資本等変動計算書(S/S)の4つからなります。

決算書は財務諸表とも呼ばれますが、中でも、①~③のB/S、P/L、C/Sの情報は特に重要で、「財務3表」とも呼ばれます。本連載でも主に取り上げるのはこの3つです。

これらの書類を見れば、会社がどのような資産を持っていて、誰からお金を借りていて、自分のお金はどれくらいあるのか(これを「財政状態」といいます)ということや、今年はどれくらい売上があり、その売上を得るためにどのくらいの費用がかかったのか、そしてどのくらい利益が出たのか(これを「経営成績」といいます)、などの情報を確認することができます。

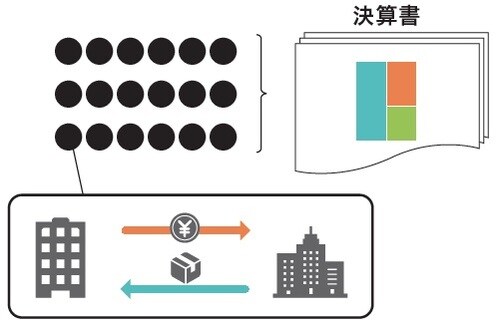

企業は日々膨大な数の取引を行っていますが、取引ごとに記録を付けておかないと、いま現金がどれくらい残っているのか、累計でどのくらいの費用がかかったのか、ということがわからなくなってしまうのです。このため、全ての企業が必ず取引を行うごとに記録をつけています(これを「仕訳」といいます)。仕訳には一定のルールがあり、いつ・何が・いくら増減したのかなどがわかりやすく記入できるようになっています。

そして、この仕訳を全てまとめたものこそが決算書で、その点で、決算書は日々の取引記録の集合体であるとも言えます。だからこそ、企業の財政状態や経営成績を決算書から把握することができるのです。

決算書を読めるようになると、決算書の背景にある取引が見えるようになり、「決算書上の売上高や利益は、なぜこの数値になっているのか?」と考えられるようになります。また、その企業のビジネスと数値を紐づけて理解できるようになり、筋の通った分析ができるようになるのです。

「決算書を読む」というただ1つのスキルでできること

営業さん:

――「そもそも決算書って、どんな目的で読まれているんでしょう?」

ここまで、「誰が決算書を読むのか→なぜ決算書があるのか→決算書はどんな中身から成り立つか」の流れで見てきました。あらためて、決算書を読む人たちの目的を整理してみましょう。

①企業内部での目的について

先ほども確認したように、企業は日々莫大な数の取引を行っていて、しっかりと成果測定をしなければなりません。また、経営者はその成果測定の結果を受けて、次の打ち手を考え、実行していかなければなりません。

決算書から把握できる情報―つまり、現金があとどれくらいあるのかということや、数ヵ月後に現金等になる権利である売掛金などがいくらあるのか、企業の借金である借入金がいくら残っているのかということは、今後の打ち手を考える上で考慮すべき重要な事項でしょう。

②銀行や投資家などの目的について

銀行であれば「利息」というリターン、投資家であれば「配当金」や「株価の値上がり益」などのリターンを期待するでしょう。お金を貸したり、投資したりすることの対価は、将来こうしたリターンが見込めることが前提になるわけですね。

日本の証券市場は、証券口座を開設することができる人であれば、誰でも株式投資ができるようになっていますが、上場企業への株式投資を行うかどうかの判断を決算書だけで行っている人も数多くいます。そのぐらい、決算書は投資する立場の人にとって有用なものだといえるでしょう。

③企業間の取引での目的について

たとえば、他社へ製品を納入して、後から代金を回収するというビジネスを行っている企業の場合、代金の回収までに取引先企業が潰れてしまうと、代金を回収することができなくなってしまいます(これを「貸倒(かしだおれ)」といいます)。

これはビジネス上かなり大きなリスクで、できる限り避けなければなりません。そのため、こうした貸倒のリスクを抱えた企業を選別するためにも、決算書をしっかりと見た上で取引を行うかどうかを判断する企業も少なくありません。

企業の財政状態、経営成績から、企業の安全性を分析することが多いため、このような場合にも決算書は有用です。他にも決算書を利用する人はたくさんいて、それぞれの目的のために決算書が活用されます。

重要なのは、決算書は様々な目的を達成することができるものだということです。だからこそ、決算書が読めるようになれば、これら全ての目的のもとで決算書を活用できるようになるのです。ここまでで、無理なくざっくりと「決算書の輪郭」だけでも見えてきたのではないでしょうか。このペースで、次回からはより詳しく決算書の中身を見ていきましょう!

大手町のランダムウォーカー

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】