\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

今後ますます、相続税の申告書チェックは厳しくなる

税務署では、法人税、所得税、消費税、資産税(相続.贈与.譲渡)などの税目を扱っています。どの税目も、それぞれ固有の難しさと面白さがありますが、なかでも相続税を含む資産税は、ひときわ知識と経験が要求される税目といえます。なぜならば内容に濃さと奥行きがあるからです。

例えば法人税や所得税は、ざっくり言えば、収入がいくらか、それに対して経費はいくらか、前者に対して後者は適正な金額になっているかということがポイントになります。どこからどこまでが経費か? といった微妙なラインが問題になることもありますが、比較的明確で分かりやすいものです。

一方、資産税はこのように明快にすっきりと割り切れるような性質のものではありません。例えば土地の評価ひとつにしても、人によって解釈の違いが生じます。正しく評価するには、鋭い推察力や税法の理解、幅広い知識など、多面的な力が要求されるのです。国が資産税に力を入れてきていることもあり、これからは優秀な人材がこの部門に集まってくると私は見ています。そうなると相続税の申告書をチェックする目はますます厳しくなり、税務調査の追及の手も納税者に鋭く迫ってくるものとなるでしょう。

調査官の下期の評価は「3月末」が締めになる

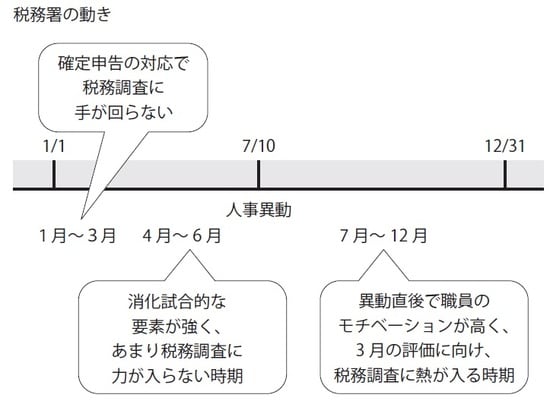

ここで一つ、面白い話をご紹介しましょう。実は調査官の真剣度は、1年のうちでも時期によって温度差があるのです。これは調査官の異動の時期、つまり税務署の事務年度や、人事評価の時期と大いに関係しています。

まず、調査官の人事についてですが、税務署の職員は、およそ3年に1回、転勤があります。なぜならば、長く1カ所にいると、納税者と顔なじみになる可能性が高くなるからです。その結果、税金の徴収や調査に手心を加えるなど、適正な対応ができずに業務に支障を来す恐れが生じます。

担当地域との癒着を未然に防ぐため、一定期間ごとに職員を異動させているのです。とはいえ、全国どこに飛ばされるか分からない、というようなことはありません。税務署の職員は国税局単位の採用となっているので、異動も国税局の管轄内で行われます。税務署の事務年度は7月から翌年6月までなので、人事異動は7月に行われます。このことが税務調査の実施時期に深く関わっているのですが、その理由は二つあります。

一つは調査官のモチベーションが、年度始めほど高いということです。新年度の始まりや異動したてのころは仕事に対するモチベーションが高まり、「今年こそはより高い目標に向かってがんばるぞ!」という気持ちになりやすいものです。調査官も例外ではありません。もう一つは調査官の評価の時期との関連です。国税内部の異動は、7月~翌年6月という独特の事務年度で行うのに対し、人事評価は9月と3月の年2回行われます。

つまり下期の評価は3月末で締めてしまうので、それまでに税務調査の活動結果を出しておく必要があるのです。モチベーションと評価、この二つが税務調査の行われる時期にもしっかりと反映されていて、税務調査は7月の半ばから年内いっぱいくらいに集中的に行われています。

しかも最近は、調査の開始時期が早まっています。以前は8月に入ってから調査の第一報が私たち税理士宛てに来ていましたが、最近は7月の人事異動直後に調査の連絡が入るくらいに早まっています。極端なケースでは、まだ人事異動が行われていないのに「先に調査の日程だけ決めさせていただいてよろしいですか」といった連絡が入ることもあります。管理者である統括官が、少しでも早くノルマを達成させようと、ハッパをかけているのかもしれません。

のちほど詳しく述べますが、税務調査で増差(当初申告した相続税の額と、税務調査で修正が入ったあとの相続税の額の差)が出た場合、その時期によって調査官の評価が異なるということもあります。増差が出た時期が早ければ早いほど、高い評価が付くのです。増差を狙って高い評価を確定させておきたいという気持ちも手伝い、調査官のモチベーションは著しくアップ。この時期の調査は、熱気がムンムンしています。

そのようなわけで、調査が集中する晩夏から初冬にかけては、私たち税理士にとっても気の休まらない日が続きます。もちろん申告に当たって漏れのないよう、最善を尽くしてはいますが、お客さまも忘れていたような遠い昔のあれこれが出てきたりして、税務調査の対象となることがあるからです。

12月に入ると「今年はもう大丈夫かな?」と少しほっとすることができ、年が明けて確定申告の時期になると、今度は税務署側が税務調査をするような状況ではなくなります。2月中旬から3月中旬にかけての確定申告の時期は、税務署内が1年で最も忙しい時期です。税務署を挙げててんやわんやしている最中なので、相続税の税務調査まではなかなか手が回らないのが実情です。

もちろん、私たち税理士にとっても最も忙しい時期であり、税務調査どころではありません。そうこうしているうちに3月末に下期の人事評価の締めがやってきます。人事評価が終わってしまえば、あとはそうがんばる必要もありません。どんなにやっても、その年度の評価はすでに終わっているのです。

このようなわけで、こちら側も4月以降の税務調査に対しては、かなり鷹揚に構えていられます。調査官のほうも、ピーク時の「何が何でも修正を取ってやる!」という意気込みはあまり感じられません。

私はこれまで何度も4月以降の税務調査に立ち会った経験がありますが、修正が入ったことは一度もありません。午前中にお茶を飲みながら雑談をしつつ、ちょっとした質疑応答があっておしまい、ということも多いです。雰囲気もどちらかというと穏やかな感じで、「税務調査」という言葉の響きから受ける張りつめた空気はあまりありません。

お昼抜きで10時から2~3時間かけてスピーディーに終わることもあります。評価は変わらないのだから、件数を稼げればいいということなのかもしれません。

調査官が集める被相続人のデータは「驚くほど詳細」

民間企業ではどんな仕事にもノルマが課されるものです。厳しいノルマにあえぐサラリーマンからは「いいよなあ、お役所仕事はノルマがなくて」などというぼやきがよく聞かれますが、こと調査官に関しては公務員といえどもノルマが課されています。実際に調査官に聞いた話によると、相続税の実地調査件数のノルマは、年間で10~15件程度とか。法人税だと年間20〜25件くらいといわれますが、相続税は事前の調査に時間がかかるので、数をこなすのは難しいようです。

申告書が上がってくると、調査官はまず被相続人のデータを集めます。一般にはあまり知られていませんが、税務署のデータは驚くほど詳細なものです。一定以上の資産のある人については、相続を見越して預貯金はもちろん、高級外車、億ションやリゾートマンションなどの高額不動産、貴金属類、ゴルフ会員権などの顧客名簿を基に、かなり詳細なデータベースを作り上げているという話です。また、国外財産に関する情報も自動的に入手できる体制が整備されています。

税務署内にあるデータと申告書を突き合わせ、疑問点を洗い出すまでにかなりの時間を要します。預貯金については被相続人本人や家族名義についても必ず銀行に照会し、過去のお金の動きを全部調べるのです。さらには入出金の記録から、故人が関係していた人物、団体など、財産につながりそうなものは全部チェックして、材料をすべてそろえてから調査に入ります。

1年間は52週ありますが、休日などを除くと実稼働日は35~40週程度でしょう。ここまでやるとなると、1人あたり20日に1件というノルマは妥当といえるでしょう。ただしノルマが課せられているのは、調査件数についてだけです。年間「○千万円以上」というような、増差の金額についてのノルマはありません。

一般の会社からすると、金額のノルマがないなんてあり得ないことですが、これは無茶な調査を防ぐためのものと考えられます。仮に「増差の年間目標○千万円」などと設定したとすると、ノルマ達成のために無理やり増差に結び付くような調査をするようになるでしょう。出世に燃える調査官なら、納税者のうっかりミスによる申告漏れを、あえて仮装・隠ぺいに結び付けて重加算税まで課そうとするかもしれません。これでは適正な税額を徴収するという、税務署の本来の役割から大きく外れてしまいます。

このような事態を防ぎ、課税額を適正なものにするため、税務署では調査官に増差のノルマを課していないのです。ではなぜ件数のノルマが課せられるのでしょうか。それには実地調査率をアップさせたいという、当局側の思惑があるからです。

年間の実地調査の件数は、平成10年度から同23年度までほぼ1万4000件前後で推移していましたが、平成24年度以降は1万2000件台となっています。また実地調査率(以下、実調率)のほうも以前は20%台で推移していましたが、ここ数年は、平成28年度11.8%、平成29年11.9%、平成30年度11.1%とこちらも低下してきています(「当年度実地調査件数」÷「前年度申告件数」として著者が算定した割合)。

実調率がじわじわと下がり続けているのは、申告件数の伸びに対して、調査官の数が追いついていないためでしょう。税務署側もこの点については危機感を抱いており、少しでも実調率を上げようと躍起になっています。件数ノルマを課しているのはまさにそのためで、実調率のアップを狙っているのです。

さらに近年では実地による税務調査を実施する一方、文書照会や電話による連絡、または来署依頼による面接により申告洩れを是正するといった「簡易な接触」での調査も急増しています。その根底にあるのは「税務署はちゃんと見ている。不正は見逃さない」というアピールです。

相続税の基礎控除額が減額されたことに伴い、申告件数が激増した今、税務署側にしてみると調査官の増員が急務とされるでしょう。実際に、年金の支給開始年齢の引き上げにより、定年年齢に達した職員が再任用という形で調査の現場に留まっているケースが増えています。税務調査の質を落とすことができない税務署と、定年年齢になっても悠々自適とはいかない調査官の利害が一致した結果の一つといえるでしょう。

服部 誠

税理士法人レガート 代表社員/税理士

服部誠税理士登壇!特別セミナー

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処方法

>>3月20日(金)-22日(日)限定配信

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~

![相続税の税務調査を 完璧に切り抜ける方法[改訂二版]](/mwimgs/3/2/226w/img_329d429dd96e684f3f2fa051cdb711fa53046.jpg)