\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

新型コロナウイルスの感染が世界中に拡大する中、各国の政策当局のリーダーシップのなさや株価暴落に対する認識の甘さからマーケットの変動が大きくなっている。直近では、比較的リスク時に強い国債や金も売られており、暴落が第2ステージに突入した可能性がある。各国が一体となった大胆な政策が求められる。

必要とされる恐怖への危機感

歴史的な暴落と平和ボケ

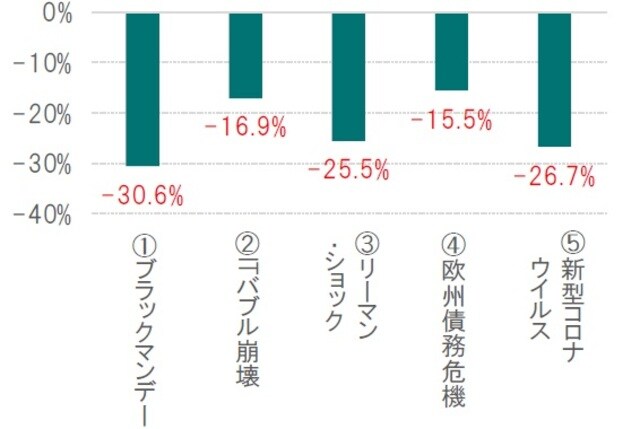

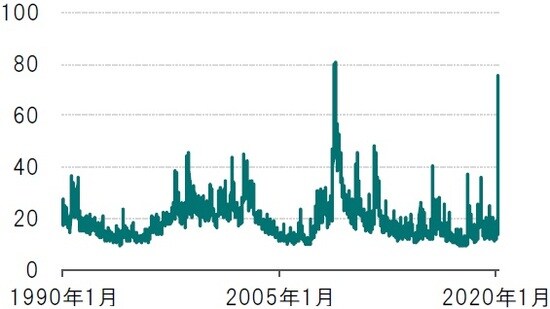

2020年2月21日から始まった株価の下落はリーマンショックなど過去の市場崩壊と同程度のスピードかつ大幅なものとなってきている。米国株式の代表的な指数の一つであるS&P500のボラティリティ(VIX指数)は、2020年3月12日に75.47を記録し、リーマンショク時の最大値80.86(2008年11月20日)に迫った。この水準より高いボラティリティーを経験したのはここ近年ではブラックマンデー直後(1987年10月)までに遡らねばならない。

ここで気になるのが政策当局のリーダーシップのなさと下落に対する認識の甘さ、それに加えて市場の動きが早すぎることである。このためグローバルベースでの大胆な政策合意を築けるほどの時間的な余裕が与えられていないようだ。ブラックマンデーの時もリーマンショックの時も株価の急落が恐慌につながるのではとの危機感が高まり、強力なリーダーシップのもと大胆な政策が導入され、市場の安定化に対処してきた。しかし、今回は依然としてその動きは見られない。それよりもトランプ大統領は欧州との緊張を高め、連携を阻害するような入国禁止策を発表し、株価下落を加速させてしまっている。米国連邦準備制度理事会(FRB)にしても慌てて金利を引き下げ過ぎてしまい市場に見透かされてしまっているようだ。2009年以降長年に渡る景気拡大と株価の上昇がリーダーを不在にさせてしまったかもしれない。今回の暴落に対する認識の甘さはある種の平和ボケのつけともいえる。

暴落は第2ステージに突入

また、この急落局面は3月9日以降から、第2ステージに入ってきているようだ。株式のみならず様々なアセットクラスの相関が下落という方向に高まり、分散したポートフォリオでもボラティリティを抑えきれない状態になってきている。それまでは、国債や金といった比較的リスク時に強く、株式に対して相関が低いあるいは通常マイナスの価格形成をするアセットクラスは上昇してきていた。しかし9日以降は一転下落に転じてきているのだ。つまり、株価が急落する中で国債や金の価格でさえも下落に転じ、ほぼ全てのアセットクラスが下落するという投資環境となってきている。

このような現象はリーマンブラザーズが倒産して緊張が一気に高まった2008年秋にも発生していた。価格水準と関係なく売らざるを得ない投資家が多数存在する時に発生する極度のベアマーケットで見られる現象で、1987年のブラックマンデーの時も、1998年のロシアショックの時も2002年のITバブル崩壊の時にも見られなかった。

②ITバブル崩壊:2001年8月23日~同9月21日、

③リーマンショック:2008年9月18日~同10月10日、

④欧州債務危機:2011年7月19日~同8月10日、

⑤新型コロナウイルス:2020年2月19日~同3月12日

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

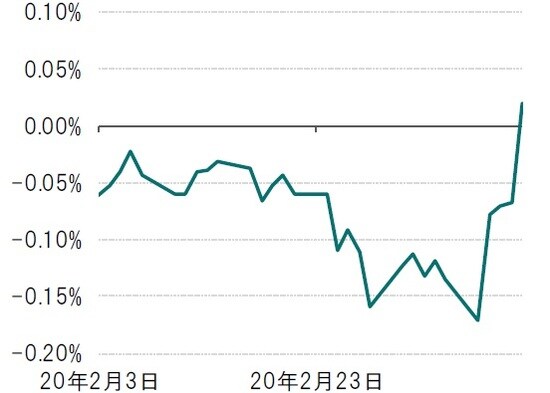

円安へ転じたことへの不安

一方、このような環境下において9日以降ゆっくりであるが円がドルに対して下落に転じたことが非常に気になる。過去それほど経験したことがない価格形成パターンであるからだ。株価の下落に対して円はそれほど上昇していないように思える。2020年2月21日の111.66円から現在の107.66円(3月13日)は3.6%程度の円高に過ぎない。同期間、日経平均は25.5%下落している。リーマンショック時の2008年10月3日から同年10月27日まで日経平均が34.5%急落する過程で我々は11.5%の円高を経験している。しかも、その当時は円高と日経平均の下落がほぼ完璧と言っていいほど連動していたのだ。

しかし今回は、一時的かもしれないが株式の急落局面で円安に転じている。その要因の一つとして考えられるのが、日銀によるリスク資産の保有ではないかと考えている。日銀は量的金融緩和政策の一環として日本株式ETFとJ-REITを購入してきたが、3月10日の参院財政金融委員会で日銀の黒田総裁は日銀が保有するETFの損益分岐点が日経平均で19,500円程度との見解を明らかにした。本日(3月13日)も日経平均は下落し17,431円で終わっている。日銀は30兆円近くの日本株式ETFを保有しており、約3兆円の含み損を有することになる。この金額は日銀の自己資本4.17兆円(2019年9月末)と比較しても決して少なくはない。また別途J-REITで5,610億円、社債で3.22兆円保有しており、日銀は資本市場の変動によるバランスシートの毀損リスクにさらされ始めている。また494兆円を保有する国債の利回りも株価が下落する中で上昇し始めてきている。今回の円安や国債利回りの反転はソブリンリスクを嗅ぎとった結果でなければ良いのであるが。

米国の株式市場はピークからすでに30%前後下落しており、リズム的にはいつリバウンドしてもおかしくない。しかし市場はすでに縮小スパイラルに陥っており、本格反転には各国が一体となった大胆な政策が必要となるであろう。そのためには、このまま下落を放置すると恐慌になってしまうという危機感が必要なのかもしれない。

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『暴落は第2ステージ、恐慌への入り口か…求められる大胆な政策』)。

(2020年3月16日)

萩野 琢英

ピクテ投信投資顧問株式会社

代表取締役社長

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~