「アクティブファンド特集」を見る

米国CPIは1982年6月以来の高い伸び率

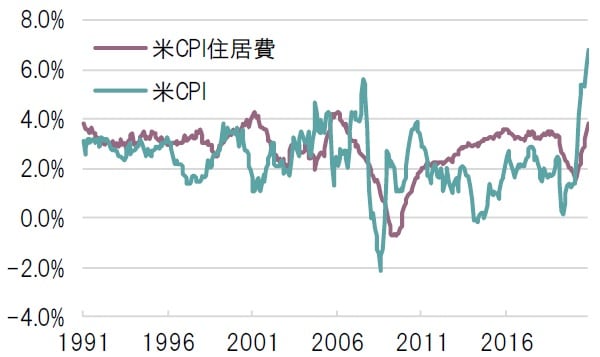

12月10日に発表された米国CPI(消費者物価指数)は前年比+6.8%となり、1982年6月以来の高い伸び率となった(図表1)。

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

また、変動の激しいエネルギーと食品を除いたコアCPIは前年比+4.9%となり、こちらは1991年6月以来の伸び率となった。コアCPIの内訳では、中古自動車/トラックが前年比+31.4%、新車が同11.1%と依然として高い上昇率を示したほか、レンタル自動車/トラックも同37.2%と目立った。それ以外でもテレビ(同+7.9%)、スポーツ用品(同+8.4%)、男性向けアパレル(同+7.6%)、家具・寝具(同+11.8%)といった幅広い品目で物価上昇を引き起こしていることが明らかとなり、サプライチェーン(供給網)のボトルネックに端を発した供給不足が、未曾有の高インフレを引き起こしている状況が浮き彫りになった。

こうした中、今後新たな物価上昇の火種となりうるのが住居費である。住居費(Shelter)は主に帰属家賃(Owner’s equivalent rent of residence)と家賃(Rent of primary residence)で構成され、CPI全体の32.4%(2021年10月時点)を占める。住居費を100%とした場合の構成比率は帰属家賃で73%、家賃で23%となる(帰属家賃とは、持ち家を所有する人がその家を借家だと仮定した場合に払うであろう想定家賃を計算したもの)。この住居費は前年比+3.8%と、CPI全体の上昇率と比較すればまだ大した伸び率とは言えないが、今後は「ボディブロー」のようにジワジワと上昇してくる可能性がある。

家賃の先行指標となりうる住宅価格指数

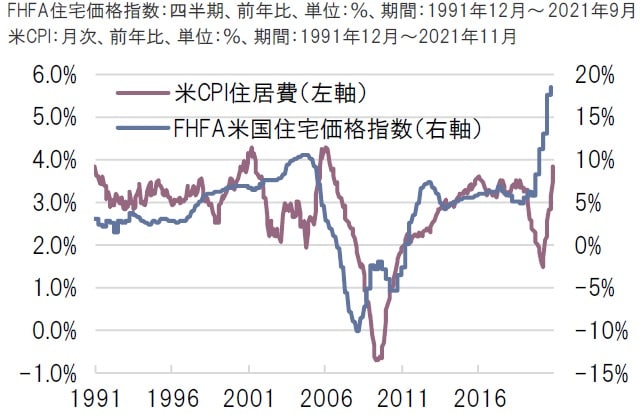

FHFA(米国連邦住宅金融庁)米国住宅価格指数と米国CPIの住居費を比較すると、住宅価格の上昇に遅行するかたちで家賃が上昇する傾向が見て取れる。局面によって遅行の程度(ズレ)はまちまちだが、約12ヵ月~18ヵ月前後といったところだろう。このFHFA米国住宅価格指数は2021年9月時点で前年比18.5%も上昇しているため、住宅を購入することが困難になった個人が賃貸市場に流入するかたちで、今後は住居費(家賃)が遅れて上昇することが想定される。

今後家賃が上昇すると考えられるもうひとつの要因としては、経済正常化の進展が挙げられる。職場への出勤や学校の再開等によって都市部へ移動する人が増えており、賃貸市場がさらに活性化してくる可能性がある。

米主要メディアによれば、米国ニューヨーク州ニューヨーク市マンハッタンにおける集合住宅の家賃が今年11月に前年比23%も上昇したと報じられている。今回の11月米国CPIは市場予想と一致したことから株式市場ではひとまず安堵感が広がっているが、すでに主要都市部では家賃上昇が顕在化し始めているため注意が必要だ。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米国消費者物価指数 今後は「家賃」がカギに』を参照)。

(2021年12月13日)

田中 純平

ピクテ投信投資顧問株式会社 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~