\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

激変する目的:送金・決済手段から投機の対象へ

2008年11月1日、暗号に関するWeb上のフォーラムである“metzdowd.com”のメーリングリストに、Satoshi Nakamotoなる人物が『ビットコイン:ピアツーピアの電子通貨システム』との論文を投稿したのは既によく知られていることだろう。

SWIFT(国際銀行間通信協会)を通じた銀行間送金は、高いセキュリティが確保される一方、例えば個人間の小口送金には非常に手数料が高い。この論文には、金融機関を通すことなく、インターネットを利用して直接の送金・決済を可能とするシステムの可能性が示されていた。

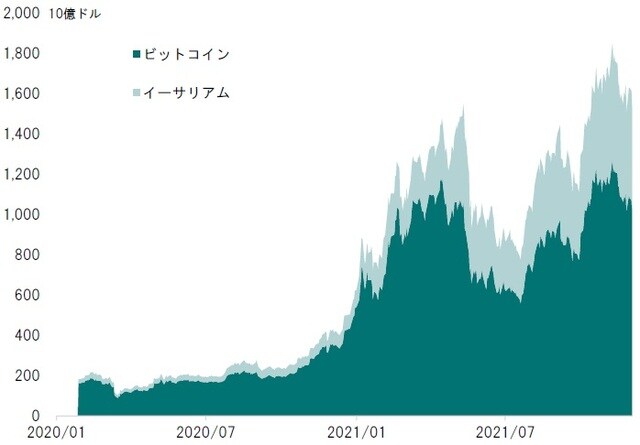

同論文発表前の2008年8月18日、インターネットのドメイン“bitcoin.org”が登録され、2009年1月3日からビットコインの運用が始まった。もっとも、ビットコインは瞬く間に投機の対象になり、価格が急騰したのである。その結果、足下の時価総額は1兆ドル前後に達した(図表1)。ビットコイン以外の暗号通貨を総計すると、12月9日現在の時価総額は2兆3千億ドルとなり、東証1部の約3分の1まで拡大した模様だ。

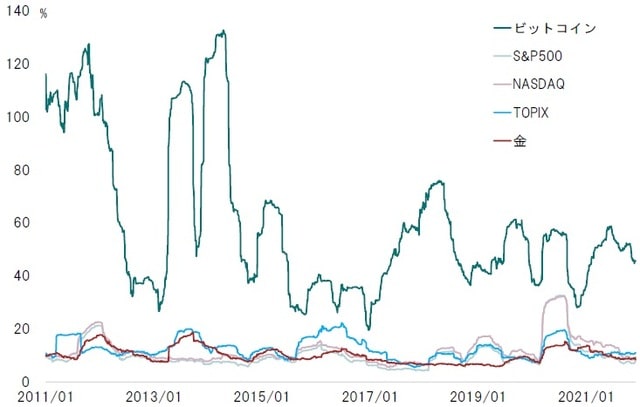

ビットコインの値動きは荒く、米国株や日本株、金など他の資産と比べた場合、ボラティリティは極めて高い(図表2)。これは、投機対象としては非常に魅力的だろう。大きな値幅が狙えるからだ。しかしながら、当初の目的であった送金・決済手段としては使い勝手が悪い。その結果、暗号資産の売買及び保有動機は専ら投機になったのではないか。

その不安定さは、暗号資産の構造に起因する。あくまでデジタル情報でそれ自体に価値がなく、且つ国家による信用力を背景としていない点だ。結果として暗号資産のフェアバリューを分析することは困難であり、価格は市場のセンチメントと規制に大きく左右されるのである。

金利上昇期:投機から投資へ

暗号資産が投機対象として時価総額を膨らませた時期は、リーマンショック、そして新型コロナ禍により主要国がゼロ金利の下で量的緩和を継続してきた期間と概ね重なる。既存通貨の価値下落に対するヘッジとしての意味合いもあったと見られるが、それ以上に過剰流動性下における投機対象として魅力があったと言えるだろう。

しかしながら、世界的にインフレ圧力が強まり、FRBは既にテーパリングを開始している。2022年央にも米国で利上げの行われる可能性が高まった。そうしたなか、暗号資産への投機が難しくなるシナリオは十分に考えられる。

また、2022年2月の北京冬季五輪において、中国は中央銀行デジタル通貨(CBDC)としてのデジタル人民元の活用を推進するだろう。日本、米国を含む主要国はデジタル通貨の発行でこれに対抗すると見られる。結果として、決済・送金は既存通貨の裏付けのあるデジタル通貨が主流になるのではないか。そうした環境を勘案すれば、金利上昇期の資産運用は、投機から投資へ軸足を移すべきだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『暗号資産からデジタル通貨へ』を参照)。

(2021年12月10日)

市川 眞一

ピクテ投信投資顧問株式会社 シニアフェロー

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは