「アクティブファンド特集」を見る

11月米雇用統計を受けてテーパリング加速観測がさらに高まる

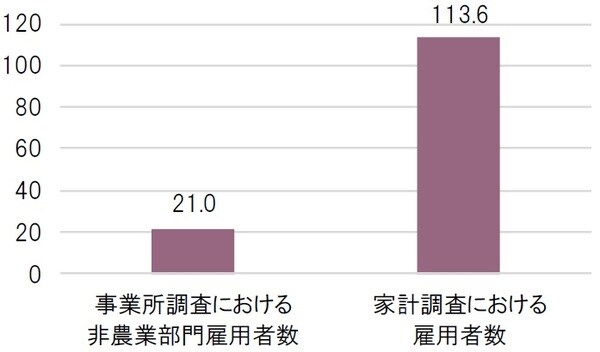

12月3日に発表された11月米雇用統計は、事業所調査である非農業部門雇用者数が前月比21.0万人増と市場予想の同55.0万人増を大きく下回ったが、家計調査である失業率は4.2%と市場予想の4.5%を下回り、前月の4.6%から大きく低下した(図表1)。

出所:BLS(米国労働統計局)、ブルームバーグのデータを基にピクテ投信投資顧問作成

事業所調査と家計調査との間でここまで大きな乖離が見られることは不可解だが、家計調査では労働参加率が前月の61.6%から61.8%へ上昇する中で雇用者数が前月から113.6万人も増加したこともあり、マーケットでは家計調査による雇用統計の上振れが材料視され、テーパリングの加速観測がさらに高まる展開となった。実際、セントルイス連銀のブラード総裁も今回の雇用統計を受けて、「おそらく非農業部門雇用者数に(上方)修正が入るだろう」との見解を示している。

そもそも11月のFOMC(米国連邦公開市場委員会)では、FRB(米国連邦準備制度理事会)による米国国債の買付けが毎月100億ドルずつ、米国MBS(住宅ローン担保証券)の買付けでは毎月50億ドルずつ減額される方針が示されていた(来年6月時点で買付け額がゼロになる計算)。しかし、11月30日に開催された上院銀行委員会でのパウエルFRB議長の議会証言では、インフレが「一過性」との表現を削除するのが妥当な時期が来たとし、テーパリングの終了を数ヵ月早めることを検討することが適切だと発言、テーパリングが加速するとの見方が広がるきっかけになっていた。そのような中、今回の家計調査における雇用統計の上振れが、テーパリング加速の可能性をさらに高める決定打になったと言える。

来年は企業のファンダメンタルズが株価材料としてより重要になる年

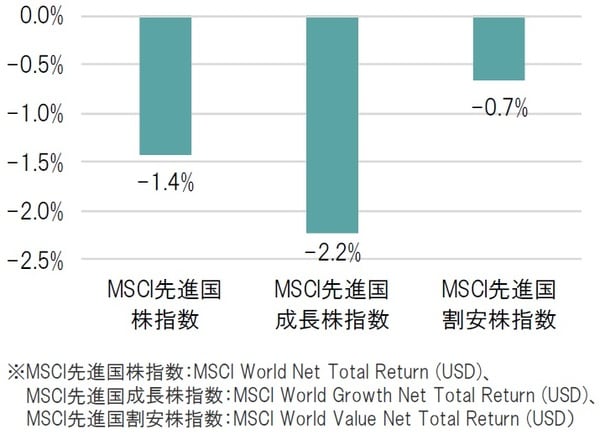

先進国株式市場では一連のテーパリング加速観測によって、直近5日間におけるMSCI先進国成長株指数の下落率がMSCI先進国割安株指数の下落率を上回る展開となった(図表2)。

出所:ブルームバーグのデータを基にピクテ投信投資顧問作成

成長株は特にFRBによる積極的な量的緩和政策による恩恵を受けてきただけに、テーパリングによる反動で成長株に対して警戒感が広がったとしても不思議ではないだろう。

テーパリングはあくまで量的緩和の縮小であり、金融緩和状態であることに変わりはない。しかし、流動性供給自体が絞られている点は見逃すべきではなく、潜在的には株価バリュエーションの低下圧力につながるリスクがある。

ここで特に注意すべきは、期待先行型で株価が急騰したリスク値の高い赤字体質の成長株だろう。このような株式は利益の裏づけが乏しい分、FRBによる流動性供給が絞られる局面ではバリュエーションが大幅に低下してしまう可能性がある。来年は先進国株式市場全体で増益率が大幅に鈍化することがコンセンサス(市場予想)となっているだけに、ファンダメンタルズを重視した株式の選別がより一層重要になるだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米雇用統計の上振れでテーパリング加速が視野に入る』を参照)。

(2021年12月7日)

田中 純平

ピクテ投信投資顧問株式会社 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~