\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

FRBの役割:インフレファイターへの変化

14、15日に開催されたFOMC後に発表された声明では、従来の「インフレは一時的」との部分が抜けていた。足下の物価急上昇を背景に、FRBがインフレ警戒型に軸足を移したことは明らかだ。その結果、市場の事前想定通り、テーパリングの完了時期は来年6月から3月へ前倒しされた。

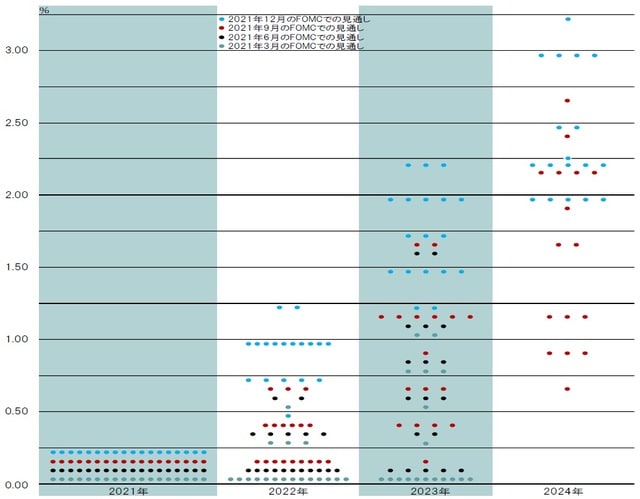

一方、FOMCメンバー18人が示した政策金利の見通しでは、2022年末のFFレートについて0.75~1.00%との観測が10人に達している(図表1)。つまり、1回0.25ポイントとして3回の引き上げが想定されており、11月2、3日の前回FOMCと比べ利上げ積極派が大幅に増加した。

雇用環境が急速に改善する一方、実質賃金がマイナスになり、有権者の間ではインフレへの懸念が高まっている模様だ。これは、ジョー・バイデン政権にとっても憂慮すべき事態と言え、FRBの役割は政治的にもインフレファイターへ変化したと言えよう。テーパリングが終了する来年3月に1回目の利上げが行われるとの見方は、最早、コンセンサスではないか。

米国の金利体系:出口戦略で大きく変わる可能性

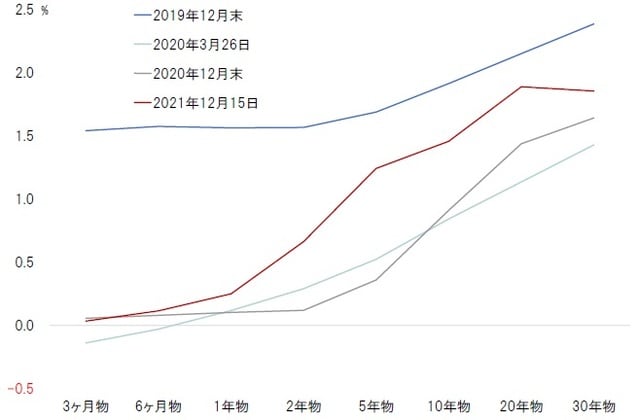

FRBが利上げへの準備段階に入っているにも関わらず、イールドカーブは新型コロナ禍で金融市場が大きく動揺した昨春とあまり変わっていない。過去30年間に亘って物価安定期が続いてきたことにより、現在の米国の金利体系はインフレに関して未だ警戒的とは言えないだろう。

米国の物価上昇率は、エネルギー価格の安定で今より落ち着くとしても、賃金に牽引されて高止まりが予想される。そうしたなか、仮に2022年中に3回の利上げを織り込むとすれば、10年国債の利回りが年後半に2.5%を超えても不思議ではない。それでも、実質金利は長短ともにマイナスだろう。

マーケットは、旧ソ連崩壊以降、過去30年間に亘ってグローバリゼーションの下で進んできた物価安定を基本的な前提として堅持している模様だ。しかし、それは市場が抱える最大のリスクなのではないか。インフレが所与の条件に変わり、FRBによる出口戦略が加速した時、金利体系の変化が多様な資産のバリュエーションに影響を及ぼす可能性があるからだ。物価安定の固定観念を見直し、インフレ局面において起こり得るシナリオに準備をすべき時と言えるだろう。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年 米国のイールドカーブに要注意』を参照)。

(2021年12月17日)

市川 眞一

ピクテ投信投資顧問株式会社 シニアフェロー

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~