「アクティブファンド特集」を見る

テーパリング加速は想定内

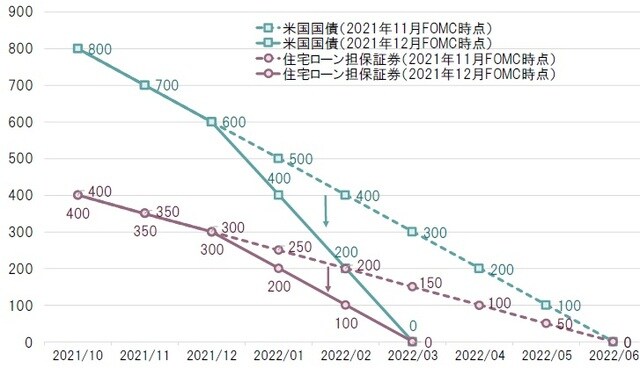

12月14-15日に開催されたFOMC(米国連邦公開市場委員会)でFRB(米国連邦準備制度理事会)はテーパリング(量的緩和縮小)の加速を決定した。前回11月のFOMCでは来年6月にテーパリングが終了するガイダンスを示していたが、これを前倒しして来年3月とする(図表1)。わずか1ヵ月で方針転換を迫られた背景には想定外のインフレ圧力がある。

FRBはこれまで高インフレは「一時的」との見解を繰り返してきた。しかし、コロナ禍に伴う生産不足やサプライチェーン(供給網)のボトルネック等によって、インフレはFRBの想定以上に上昇、そして長期化する見通しへと変容した(図表2)。

出所:FRBよりピクテ・ジャパン株式会社作成

実は11月30日に開催された上院銀行委員会において、すでにパウエルFRB議長はインフレが「一時的」であるとの見解を撤回し、さらに今後のテーパリングについても「数ヵ月、早めるのが適切」と軌道修正をかけていた。その後、12月3日に発表された11月米雇用統計でも家計調査の雇用者数が前月比113.6万人も増加したこともあり、マーケットではテーパリング加速がいわばコンセンサス化していた。このため、12月FOMCでテーパリング加速が決定し、FOMCメンバーの経済予測でインフレと政策金利見通しが上方修正されても、特段のサプライズはなかったと言える。

FOMCで「量的引き締め」の議論が行われたことは想定外

テーパリング加速も想定内、来年の利上げペース加速も想定内となった12月FOMCだが、唯一「想定外」とも言えるのが「量的引き締め」に関する議論が今回のFOMCで行われたことだ。パウエルFRB議長は12月FOMC後の会見で、FOMCにおいてバランスシート問題(量的引き締め)が議論されたことを明らかにしたのだ。

「量的引き締め」は「量的緩和」の逆でFRBが保有する米国国債などの残高を圧縮する金融政策を指し、2010年代のFRBの金融政策は、テーパリング開始(2014年1月)→利上げ開始(2015年12月)→「量的引き締め」開始(2017年10月)という順番で、段階的に行われていた。

注目すべきはその間隔だ。テーパリングが開始された2014年1月から約2年後に利上げが開始され、さらに利上げが開始された2015年12月から約2年後に「量的引き締め」が開始されている。前回のテーパリングから利上げ、そして「量的引き締め」への移行は実に緩やかに行われていたことが分かる。

では今回はどうだろうか。FRBが示した方針通りになれば、テーパリングは来年3月に終了し、早ければ来年3月15-16日のFOMCで利上げが決定される可能性がある。テーパリングが開始されたのは今年11月なので、利上げまでの間隔はわずか4ヵ月になる計算だ。それに追討ちをかけたのがパウエルFRB議長による「バランスシート(量的引き締め)」発言だ。今回のFOMCでは「量的引き締め」に関する方針は何も決まっていないが、マーケットは予想よりも早い「量的引き締め」の開始を織り込み始めている可能性がある。12月FOMC後に株式市場が不安定になった理由のひとつがここにあると考えられる。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『12月FOMCが「想定内」とは言えない理由』を参照)。

(2021年12月20日)

田中 純平

ピクテ・ジャパン株式会社 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは