借入利率が1%程度下げられるケースはある

賃貸経営は、基本的に借り入れで行っている人が多いです。規模によっては、借り入れも多額になっている人がいらっしゃいます。

そうすると金利についても相当な金額を払っていることになります。借入金が億単位だと金利が1%下がるだけで支出が大きく削減できます。

たとえば、7,000万円のローン残高、適用利率2.5%、残期間が20年間ある場合、適用利率を1.5%に下げる事ができれば、毎月の返済額を約33,000円下げることができ、年間約40万円の削減になります。

さらに、残りの期間20年間の総額で、約792万円の支出が削減されます。

このように、借入利率が1%程度下げられるケースはあるのですが、金融機関から引き下げ提案してくることは、ほとんどないでしょう。大家さんもこの点をあまり意識していない人が多いように思います。

「長くお付き合いをしているから」「銀行がうちに対して悪いようにはしない」などと言って、金利の引き下げをお願いすることもありません。

しかし、現実的に、同じ銀行でも他の大家さんが、より低い金利で借りていることが多々あります。

それなのに、「なぜ銀行は金利を下げてくれないのだろう」と思いませんか。それは「金利を下げてください」と大家さんがお願いしないからです。金利は銀行にとっては、収益源です。わざわざ収益源をなくすことはしません。

しかし、通常の商売において業者同士の取引であれば、価格交渉は常に行われています。利益の綱引きのようなことが行われ、お互いに適正な価格に落ち着くのです。適正な価格にするために、交渉をすることは悪いことではありません。言うだけタダのようなものなので、断られたら断られたでよい、程度の気持ちでいる方がよいかもしれません。

金利交渉の具体的な進め方

金利交渉を行うにも、いきなり銀行に行って、「金利を下げてくれ」といっても撃沈するだけです。ここでも手順があります。なお、固定金利の場合は、どんなに交渉しても金利は下がりませんので気を付けてください。

①金利交渉の事前準備

銀行は、どの顧客に低金利で貸し出しをするでしょうか?

それは、きちんと返済してくれる優良な顧客です。

資産や収益が充分であることは当然ですが、これは急激に良くなりません。それ以外には、経営者としての資質や技量も影響してきます。これらは、努力で上げることができます。

では、どうやって上げることができるのか?

毎年、決算書や確定申告書を銀行から求められる人は多いかと思いますが、銀行員が取りに来たり、郵送で送ったりしているのではないでしょうか? 私のオススメは、自ら銀行に出向いて、銀行員に手渡すことです。

そして、決算書の内容を入居状況と昨年との変更点の観点から伝える。この2点を、数字ベースで話ができるとよいかと思います。専門的な話はできなくても、経営状況の変化を把握しているのか、それに対してどう対応していくのか。

これが経営者としての手腕が問われるところで、銀行員が見ているところになります。一番大事なのは、経営者意識があるかどうかです。

自分ごとのように熱意を持って話ができるか。「管理会社に任せているから」という姿勢では評価されません。

②金利交渉の実践

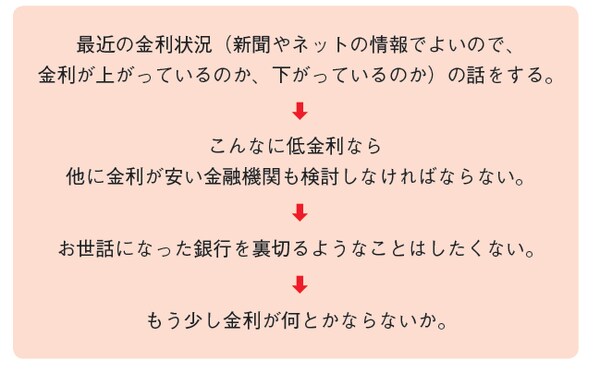

準備が整ったら、いよいよ金利交渉をしていくことになります。いきなり「金利を下げて欲しい」というよりは、ストーリーを作って、金利を下げる方向に持っていきましょう

[図表1]金利交渉のトーク例

相手側が、金利を下げるのも仕方ない、と思える流れをつくるのがポイントになります。

上手くいかなかった場合は、他行への借り換えも検討

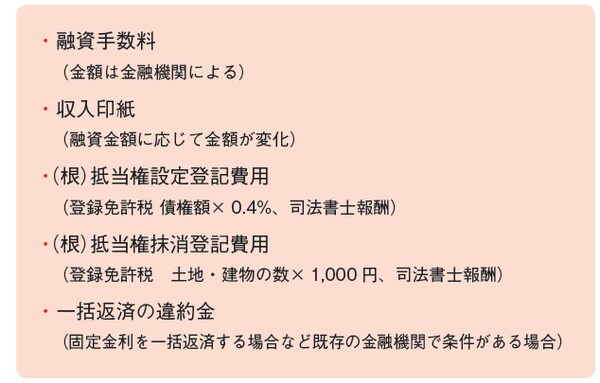

金利交渉が上手くいかなかった場合には、実際に他行に借り換えを検討してみましょう。借り換えの場合、気を付けなければならないのが、費用です。

[図表2]借り換え時にかかる費用

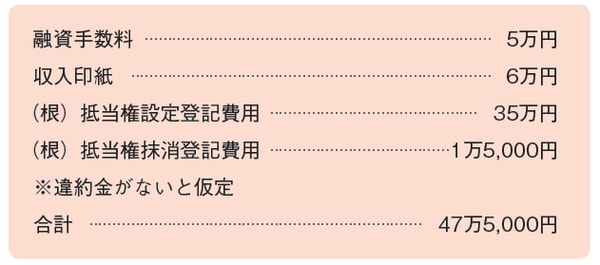

たとえば、7,000万円の借り換えの場合、想定される費用は次のとおりになります。

[図表3]7,000万円借り換え時にかかる想定費用

この費用を手元資金でまかなうか、融資額に上乗せしてもらう必要があります。いずれにしても、これらの費用をかけてでもメリットがある場合でなければ、借り換える意味がないことになります。

「担当者が冷たい対応だったから借り換える」などと一時的な感情で判断してしまうと、かかる費用が目に入らなくなってしまいます。

あまり感情的にならずに、数字で損得を判断するようにしてください。

7,000万円の借り換えを検討するなら最低47万円は手残りが増えなければ意味がないということですね。

渡邊 浩滋

税理士・司法書士渡邊浩滋総合事務所代表 税理士

司法書士

宅地建物取引士