イールドギャップが高いほど、レバレッジ効果も大きい

前回の続きです。不動産投資によってもたらされる利益が適正か否かを判断するうえでは、物件の利回りだけではなく、「イールドギャップ」も参照することが必要になります。

イールドギャップという言葉は、一般的には「投資利回りと長期金利の差」として説明されていますが、不動産投資では、借入金の金利と投資物件の利回りとの差と考えておけば十分でしょう。計算式で示すと次のような形になります。

イールドギャップ(%)=利回り(%)-借入金利(%)

例えば甲物件の年間の家賃収入が120万円、物件価格が1500万円だとすれば、その表面利回りは8%になります。そして、この甲物件を金利2%のローンで購入したとすれば、「8%-2%=6%」なのでイールドギャップは6%です。

イールドギャップが高ければ高いほど、前述したレバレッジ効果も大きくなります。つまりは投資した自己資金の額が少なくても、より多くの利益を得られる可能性が高まるのです。

逆にいえば、利回りが高くてもイールドギャップが低ければ、獲得できる利益は少なくなります。

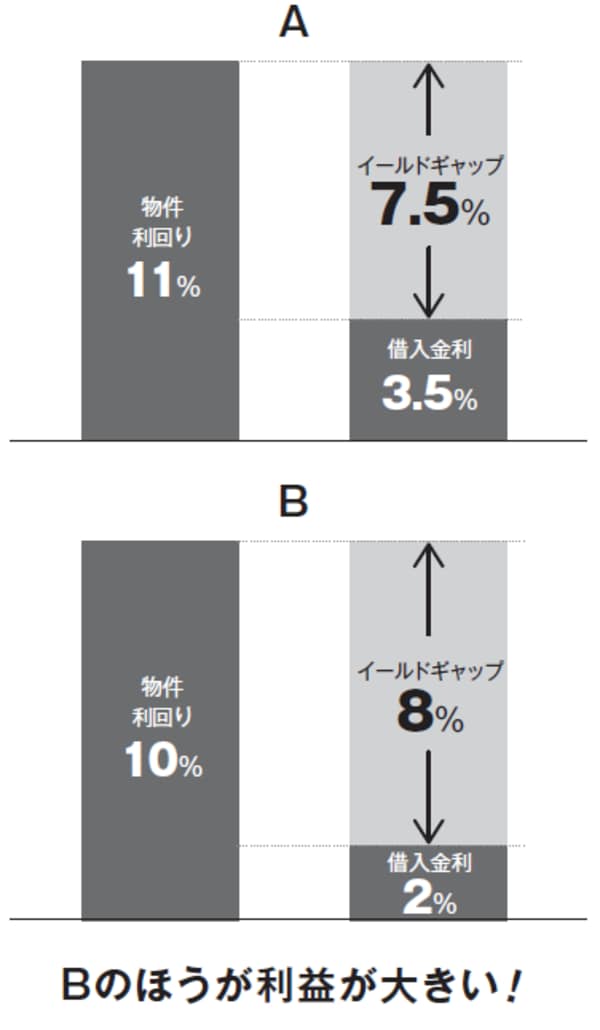

次のAとBのケースを見比べてみてください(以下の図表を参照)。

[図表]イードルギャップのイメージ図

A 利回り11%の物件を金利3.5%のローンで購入

B 利回り10%の物件を金利2%のローンで購入

利回りはAのケースのほうがBのケースよりも高くなります。しかし、イールドギャップは、Aが7.5%なのに対して、Bは8%です。したがって、イールドギャップが高いBのケースのほうが得られる利益はより大きくなるのです。

融資を受けて投資用不動産を購入する場合、利回りと借入金利の差によって、どの程度リスクが軽減できているかを把握することができるので、イールドギャップを計算することによって、物件によってもたらされる利益を正確に評価することが可能になり、より綿密な収支計画を立てることもできるようになるはずです。

またどうしても借り入れ金利が若干高くなってしまうケースでは、その時イールドギャップがどの程度取れているかも判断材料の一つに組み込むと検討がしやすくなります。

日本の不動産のイールドギャップは世界トップクラス

なお、日本の不動産のイールドギャップは世界的にトップクラスにあるといわれています。ちなみに、スペインのビジネススクール、IESEによる「世界で最もスマートな都市ランキング(2014)」では、東京が世界一の都市に選出されています。

都市としての魅力が国際的に認められているうえにイールドギャップが大きく、そのうえ不動産価格は他の先進国に比べてかなり割安。東京の不動産は国際的にみても〝最強〟と言って差し支えないでしょう。