今回は、最大1000万円まで非課税となる「結婚・子育て資金」の贈与の特例の概要を説明します。※本連載では、税理士法人チェスター監修、株式会社エッサム編集協力、円満相続を応援する税理士の会の著書『相続は突然やってくる!事例でわかる相続税の生前対策』(あさ出版)から一部を抜粋し、ある程度財産を持っている人が、生きているうちに行える相続対策を紹介していきます。

教育費と同様に本来は「必要経費」として渡せる

子や孫、ひ孫などに結婚・子育て資金を贈与する場合にも特例があります。

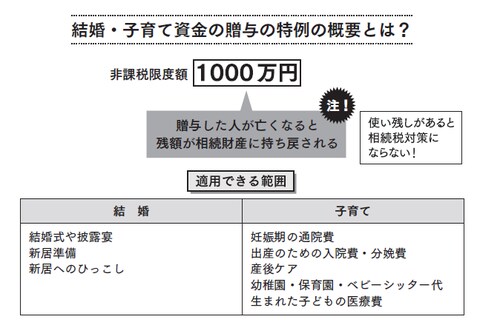

この結婚・子育てに関する資金の贈与は1000万円までが非課税になります。結婚・子育て資金となるものは下記の[図表]にあげていますので参考にしてください。なお、結婚式の費用として使えるのは、300万円までとなります。

この特例は教育資金の贈与の特例と同じく、適用される期限が限られ、その期限は贈与を受けた人が満50歳を迎えるまでとなっています。その時点で残額があれば、贈与税の対象になりますし、金融機関の信託口座で管理する点も、教育資金の特例と同様です。

これらの費用も教育費と同じく、本来は必要経費として渡せる種類のものです。つまりこの特例は、教育資金の贈与の特例と同様、一括で渡せる点に特徴があります。

「使い残しが多いと、相続税対策にならない」側面も

一方で、教育資金の贈与の特例と大きく異なる点もあります。

それは、信託契約期間中に贈与した人が亡くなると、口座に残っているお金は「相続・遺贈で受け取ったもの」とされること。つまり、相続財産への持ち戻しの対象になるのです。

ただし、それまでに使っていた分は、持ち戻されません。

このように、この特例には、「使い残しが多いと、相続税対策にならない」という側面もあります。教育資金の贈与の特例と同様、使用状況を見て調整しながら、贈与するほうがいいでしょう。

[図表]

相続税を専門に取り扱う珍しい税理士事務所。年間1,500件(累計7,000件以上)を超える相続税申告実績は税理士業界でもトップクラスを誇り、中小企業オーナー、医師、地主、会社役員、資産家の顧客層を中心に、低価格で質の高い相続税申告サービスやオーダーメイドの生前対策提案等を行なっている。各種メディアやマスコミから取材実績多数有り(※写真は代表社員 荒巻善宏氏)。

税理士法人チェスター http://chester-tax.com

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

税理士/社会保険労務士/行政書士 森敏夫事務所

税理士・社会保険労務士・行政書士

税理士、社会保険労務士、行政書士、認定支援機関。融資を受ける際の政策金融公庫他の金融機関の紹介や融資申込時の経営計画の作成サポート等々、会社経営における最重要課題である資金についてもサポートしている。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

日吉税務会計事務所

税理士・ライフ・コンサルタント

1982年税理士登録後、日吉税務会計事務所を開業。相続に関しては生前からの対策が不可欠と考え、各士業と連携しワンストップで相続業務をサポート。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

味澤昭次税理士事務所

税理士・認定経営革新等支援機関・横浜商工会議所会員

中規模の税理士事務所にて20年以上にわたり地主・資産家の方々の資産税業務や中小企業の税務会計業務に従事し、平成25年に税理士登録、平成26年3月に税理士事務所開業。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

木村祐司税理士事務所

税理士・アセットコンサルタント

1967年生まれ。中学卒業後、タンカーの甲板員から始まりブルーカラーの仕事にいくつか従事する中で、給料から天引きされる税金に疑問と興味を持ち税理士を志す。1998年12月税理士試験に合格。当初はコンサルティングファームでファイナンシャルディレクターとしての経験を積み、企業会計実務の知見を得た後に木村祐司税理士事務所を開設、現在に至る。

経営者や資産家の財務・税務コンサルティングを強みとし、絶対的な信頼感のもと企業の資金調達、経営管理、節税対策や資産管理、事業承継までを任されている。資産3億円以上を得意とし、相続税・贈与税だけではなく、資産運用の観点からトータル的なTAXプランニングの提案・実行をおこなう。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

田中英二税理士事務所

税理士・CFP®・1級FP技能士

2004年「身近な相談相手」をモットーに田中英二税理士事務所を開業。事務所は相続を専門におこなっており、生前対策である相続コンサル ティングにも力をいれている。また、金融機関・ハウスメーカー等でセミナー・個別相談会も随時実施し、好評を得ている。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

相続・贈与相談センター®南森町駅前支部(運営:江本誠公認会計士・税理士事務所)

公認会計士・税理士・行政書士・CFP®

相続対策・節税対策・キャッシュフローの改善(経費削減含む)などベストな対策を提案する。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

コーワ総合会計事務所

公認会計士・税理士・行政書士・宅地宅建取引士・M&Aコンサルタント

京都大学工学部機会工学科卒業。平成5年新日本監査法人入所。平成10年コーワ総合会計事務所開業。株価鑑定、事業承継対策、M&A、企業組織再編、医療経営アドバイザー、監査役、大阪地裁の民事再生財務調査等を手掛ける。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

野島由寛税理士事務所

税理士

昭和63年生まれ。25歳の時に税理士登録後、日本最大手の税理士事務所に入所。メガバンクに出向し富裕層の相続対策や自社株承継対策に従事する傍ら、相続税申告業務及び金融機関や証券会社の主催するセミナー講師を務める。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

沖聰税理士事務所

税理士

神戸大学経営学部卒業、一部上場企業勤務。家業の美術商に従事。その後税理士になり大手事務所勤務後、平成6年独立。経営者の種々の相談や相続対策を、各種の専門家や金融機関と連携して業務を遂行。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

中央シティ税理士法人

税理士・特定行政書士・MBA・登録政治資金監査人

都市銀行役員、総務大臣政務官秘書、参議院外交防衛委員長秘書を歴任。CFG中央シティフィナンシャルグループ代表。早稲田大学賛助代議員、神奈川工科大学大学院講師。日本で単独第1号の内閣総理大臣宛の「内部統制報告書」(J-SOX)を完成。読売、朝日、毎日新聞連載。政府認定・経営革新等支援機関。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策

白石会計事務所

所長・税理士・行政書士

1984年税理士登録後、白石会計事務所を開業。創業32年、正確迅速な月次決算と税務調査で追徴のないような質の高い申告書の作成を基本業務としている。

著者プロフィール詳細

連載記事一覧

連載「金融資産が多い人」のための生前贈与と節税対策