相続税の早見表で概算の相続税額をチェック

概算にはなりますが、相続税の早見表を2種類作成しました。

<相続税の早見表2種類>

1.法定相続人が「配偶者」と「子ども」の場合

2.法定相続人が「子どものみ」の場合

相続税の早見表…配偶者と子どもの場合

まずは法定相続人が「配偶者」と「子ども」の場合の、相続税の早見表を紹介します。

こちらの相続税の早見表は、配偶者が法定相続分を相続したと仮定し、「配偶者控除(配偶者の税額軽減)」という特例を適用させた後の、相続税の総額を記載しています(配偶者控除の詳細については後述します)。よって、以下の早見表内に記載されている金額は、「子ども全員に対する相続税の総額(配偶者は相続税0円)」となるため注意ください。

※「配偶者控除」を適用させた場合の相続税の総額

※「障害者控除」や「未成年者控除」などの税額控除は考慮せず

<相続税の早見表の見方>

たとえば、被相続人の遺産総額が「1億円」で、法定相続人は「配偶者と子供4人」の場合、早見表内に記載されている相続税額は225万円です。

この225万円は「子ども4人に対する相続税の総額」となるため、実際に子どもが納税する相続税額を求めるには、225万円を子どもの実際の分割割合で按分する必要があります。なお、配偶者は配偶者控除の適用で相続税0円となりますが、相続税の申告義務はありますので失念しないよう注意ください。

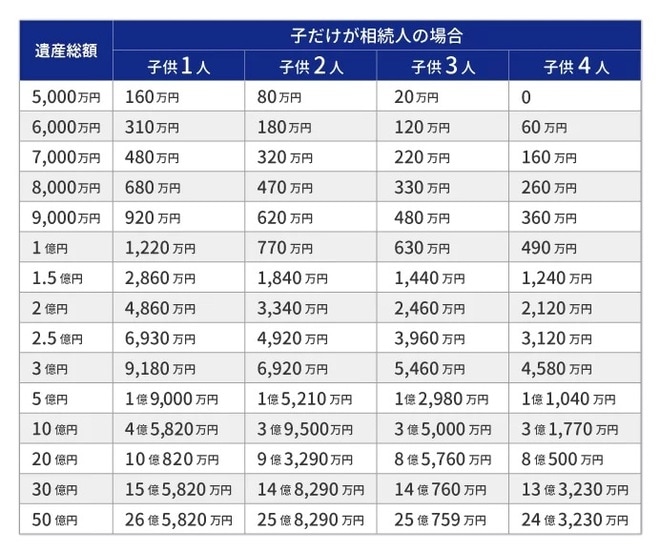

相続税の早見表…子どものみの場合

次に、法定相続人が「子どものみ」の場合の、相続税の早見表を紹介します。以下の早見表内に記載されている相続税額は、「子ども全員に対する相続税の総額」となるため注意ください。なお、被相続人に配偶者や子どもがおらず、「両親のみ(第二順位)」「兄弟姉妹のみ(第三順位)」の場合も、以下の相続税早見表を利用できます。

※「障害者控除」や「未成年者控除」などの税額控除は考慮せず

※第三順位の法定相続人(兄弟姉妹)における相続税の2割加算は考慮せず

<相続税の早見表の見方>

たとえば、遺産総額1億円で法定相続人が「子ども3人」の場合、早見表内に記載されている相続税額は630万円です。

この630万円は「子ども3人に対する相続税の総額」となるため、子ども1人あたりの納税額は、630万円を実際の分割割合で按分して計算する必要があります。仮に3人が「均等に遺産を分割する」とした場合は「630万円÷3人」となるので、子ども1人あたりの納税額は210万円です。