相続税額は「遺産総額」と「法定相続人」で決まる

相続税の早見表を確認する前に、まずは「遺産総額(相続財産)」と「法定相続人」を理解しておきましょう。この2つの考え方を間違えてしまうと、相続税の早見表の相続税額に大きなズレが出てきてしまいますのでご注意ください。

遺産総額(相続財産)とは

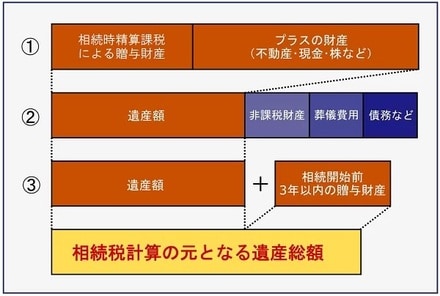

遺産総額(相続財産)は、被相続人が亡くなった日に所有していた「プラスの財産(預貯金や不動産など)」を単純に足すだけではなく、「正味の遺産総額」を計算する必要があります。正味の遺産総額は、「相続時精算課税による贈与財産」や「相続開始前3年以内の贈与財産」を足し、「債務や未払金」「非課税財産(生命保険金の非課税枠など)」「葬儀費用」などを差し引いて計算します。

なお、小規模宅地等の特例を適用させる方は、特例適用後の宅地等(土地や敷地権)の評価額で遺産総額を計算してください。

少しイメージし辛いと思うので、以下の遺産総額の計算方法の流れをまとめたイラストを参照ください。

正味の遺産総額が多ければ多いほど、相続税の課税対象額も多くなり、相続税額が上がります。

法定相続人とは

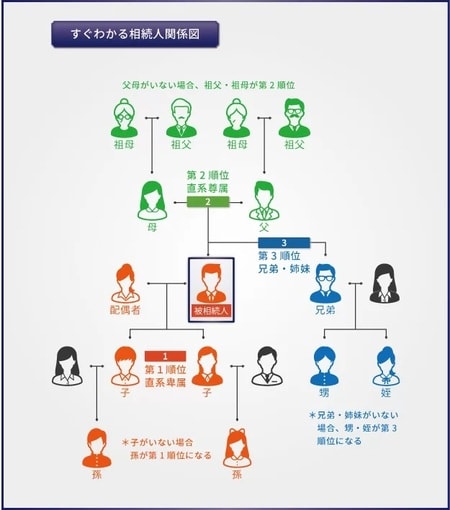

法定相続人とは、民法で定められた「遺産を相続する権利がある人」のことです。「実際に財産を取得するか否か(相続放棄を含む)」は関係ありませんので、まずは被相続人の法定相続人が「誰なのか」と「何人いるのか」を明確にしてください。なお、遺言書によって財産を取得する受遺者は、法定相続人の人数にカウントしません。

以下は法定相続人の関係図となるので、参考にしてください。

■常に法定相続人

配偶者

■第一順位

子ども(亡くなっている場合は孫)

■第二順位

父母(亡くなっている場合は祖父母)

■第三順位

兄弟姉妹(亡くなっている場合は甥姪)

法定相続人の人数は、相続税が課税されるか否かが決まる、相続税の基礎控除の計算式でも用います。法定相続人の人数が多ければ多いほど、相続税の基礎控除額も多くなるため、結果的に相続税額が低くなります。