相続税申告における書面添付制度とは

書面添付制度とは、税理士法第33条の2に規定された「計算事項、審査事項等を記載した書面の添付」と、税理士法第35条に規定された「事前通知前の意見聴取」の総称です。

税理士が作成した申告書について計算等した事項を「税理士法第33条の2第1項に規定する添付書面」等に記載して申告書類に添付することで、税務署に適正な申告書類であることを証明できる

提出された申告書類について税務署側に不明点があった場合、「税務調査を行うか否か」を判断するために税理士に対して口頭で意見聴取を行い、結果によっては税務調査に至らない

つまり、税理士が、「その申告書の作成に関し、計算や整理した項目、相談に応じた事項について、どのように検討したのか」という書面を申告書に添付して提出し、税務署はこの書面が添付されている申告書を提出した者に対する税務調査を行おうとする場合、その通知を行う前に、書面添付を行った税理士に、その書面に記載された事項に関し意見を述べる機会を与えなければならないとする制度です。

分かりやすくいうと、税理士が税務署に対して、専門家としての“申告書の品質保証”を行うもので、責任を持って税務署への対応をしてくれるという制度です。

税務署側としては「この申告書は間違いがなさそうだ」とか「この部分の説明をもう少し聞いてみたい」といった具合に、税務調査先を選定する際の参考情報として利用できるため、税務執行の円滑化が実現します。

書面添付制度を利用して申告書類を作成できるのは税理士のみとなり、ご自身で申告書類を作成する場合は書面添付制度を利用できません。

相続税申告で書面添付制度を利用する税理士は少ない

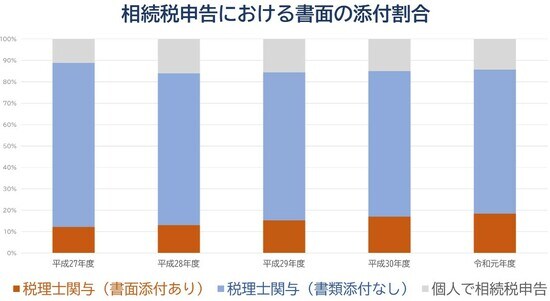

図表1は平成27年度から令和元年度までの、書面添付制度を利用した相続税申告の件数を表したグラフです。

書面添付制度を利用した相続税申告(オレンジ色)は、近年増加傾向にあるものの、令和元年度でも全体の18.4%と数が少ないのが現状です(税理士関与の申告の場合は全体の21.5%)。

というのも、税務署側から「この申告書の内容は適正作成されている!」という心証を得るため、書面添付制度を利用して相続税申告を行う税理士は、通常の申告書作成業務に加え、計算事項や審理事項等を記載した書面を作成することにより作業量が増え責任も重くなります。

相続税申告における書面添付制度を活用する際、記載すべき添付書面自体は数ページですので、一見大した仕事ではないと思われがちです。

ただ、その申告書類を作成した税理士が、「どのような相続財産について」「どの資料を見て事実確認をし」「専門家としてどう考え」「どのように申告書を作成したか」という情報を、添付書面に正確に細かく記載する必要があります。

仮にこの書面に虚偽の記載をした場合、税理士は最長で2年間の業務停止にさせられるリスクがあります。

書面添付制度にはこのような背景があるため、特に相続税申告の実務経験が少ない税理士は、書面添付制度の利用を避けたり、内容が「形式的」になったりする傾向にあります。