米ドル/円と日米金利差の相関関係が復活

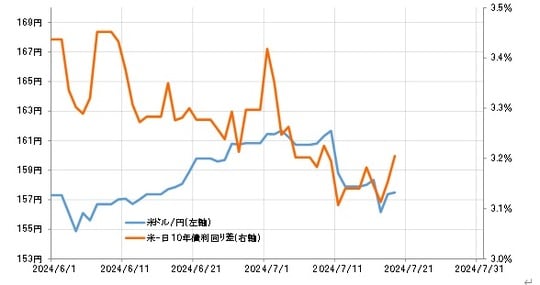

もう1つ注目されたのは、米ドル/円と日米金利差の関係です。両者は5月以降、かい離が大きく拡大し、具体的には、日米金利差の「米ドル優位・円劣位」の縮小に対して、米ドル売り・円買いがほとんど反応しなくなっていましたが、それに変化の兆しが出てきました(図表3参照)。

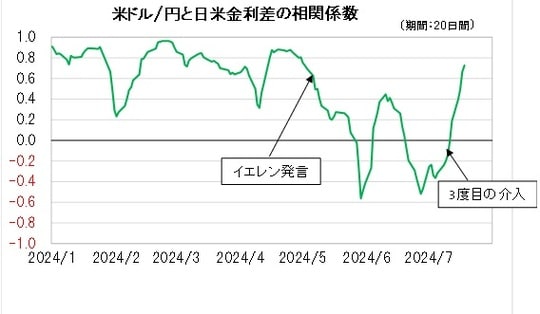

米ドル/円と日米金利差の相関係数をみると、5月初めに、米イエレン財務長官が日本の為替介入をけん制したとみられた発言を行って以降大きく低下し、順相関から逆相関に転換しました(図表4参照)。

順相関、すなわち米ドル/円と日米金利差の相関関係が強かったところから、逆相関=ほとんど無関係のように変わったということです。

ところが、この相関係数は11日に、日本の通貨当局が3度目の米ドル売り介入を実施したとみられた頃から大きく上昇に転じ、逆相関から順相関を回復するところとなりました。要するに、米ドル/円と日米金利差の相関関係が復活してきたということです。

現在、日米間には10年債利回り差で見ると、米ドル優位・円劣位が3%以上も大幅に開いています。これは、短期売買を行う投機筋にとっては、円買いには不利で、円売りには有利な要因です。それにより、投機筋の米ドル買い・円売りは、これまでも見てきたように記録的に拡大してきたと考えられました。

その投機筋の円売りにとっての脅威の1つが、円高リスクといえます。そして、円高をもたらす可能性が高いのが、日本の通貨当局による米ドル売り・円買い介入でした。その介入が、イエレン発言を受けて、出来なくなったのではないかとの見方が広がりました。

そうなると、投機筋にとって円売りのリスクは大きく低下し、日米金利差の米ドル優位・円劣位が少し縮小しても、大幅な金利差には変わりないことから、金利差の変化へ反応することなく、投機的円売りが拡大したと考えられます。

ところが、ないと思われた「3度目の介入」が実施された可能性が高まった。これを受けて、投機筋の円売りは慎重さを取り戻し、日米金利差との連動性も復活するようになったということではないでしょうか。先週半ばに、一時155円台へ米ドル/円が急落したのは、久しぶりに日米金利差の「米ドル優位・円劣位」の縮小に反応した面もあったと考えられます(図表5参照)。