不動産鑑定評価:新規賃料

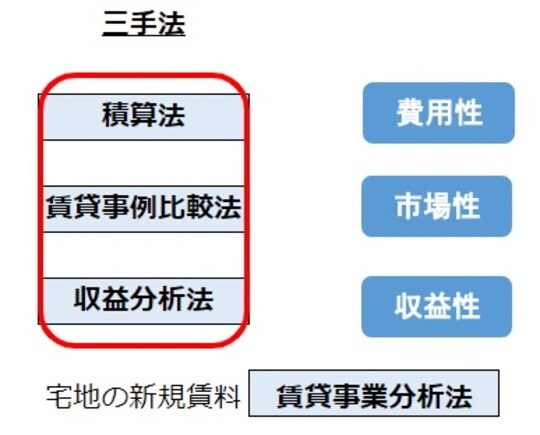

不動産の新規賃料(新たに家賃や地代を定める場合、新築時やテナント入替時など)を求める手法は、積算法、賃貸事例比較法、収益分析法等を適用する(図表3)。

上記価格のとおり賃料もアプローチの手法は類似している。積算法は、費用性からアプローチを行うものであり、「基礎価格×期待利回り+必要諸経費」で表される。単純化すると、投下資本を何年で回収するか、そのために賃料はいくらである必要があるかというものである。

たとえば、1億円を投じて不動産を取得したとする。20年で回収(利回り5%:1÷20)するとすれば、1億円×5%=500万円。これに、必要諸経費(以下参照)を加算する。必要諸経費が100万円であるとすれば、500万円+100万円=600万円であり、月額50万円の賃料ということになる。

ア 減価償却費(償却前の純収益に対応する期待利回りを用いる場合には、計上しない。)

イ 維持管理費(維持費、管理費、修繕費等)

ウ 公租公課(固定資産税、都市計画税等)

エ 損害保険料(火災、機械、ボイラー等の各種保険)

オ 貸倒れ準備費

カ 空室等による損失相当額

出所:不動産鑑定評価基準

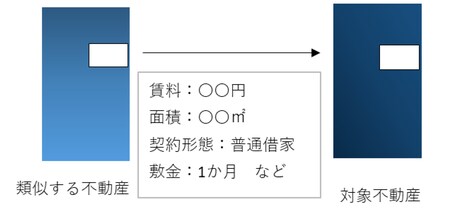

賃貸事例比較法は、比較的理解しやすい手法である。近隣の類似する新規賃貸事例を複数収集し、補正を行ったうえで賃料を求めるものである。

たとえば、最寄り駅を同一とする類似の不動産の賃料が〇〇円であり、間取りや築年数も近しい物件であれば、対象不動産の賃料もおおむね同程度であろう、という考え方である。ほとんどの賃貸物件においては、当該考え方で賃料を決めているのではないだろうか。

イメージを示すと図表4のとおり。

収益分析法は、

収益分析法は、一般の企業経営に基づく総収益を分析して対象不動産が一定期間に生み出すであろうと期待される純収益(減価償却後のものとし、これを 収益純賃料という)を求める。これに必要諸経費等を加算して対象不動産の試算賃料を求める手法である(この手法による試算賃料を収益賃料という)。収益分析法は、企業の用に供されている不動産に帰属する純収益を適切に求め得る場合に有効である。

(出所:不動産鑑定評価基準)

という手法である。純収益を直接求めていく手法であるが、事例の収集が困難であるため、当該手法が適用できないケースも多い。

賃貸事業分析法は宅地(地代)を求める際に適用する。土地と建物は一体で収益性を生むことから不動産全体の賃貸事業から発生する純収益のうち土地に帰属する部分を査定して求めていく手法である。

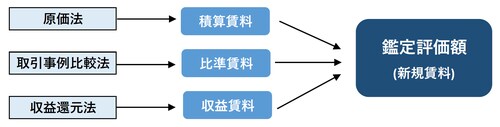

不動産鑑定評価においては、価格と同様にこれらさまざまな角度からアプローチした試算賃料(積算賃料、比準賃料、収益賃料)を調整のうえ再度吟味したうえで鑑定評価額を決定する。