介入後、一段と円高に向かうための「鍵」となるのは?

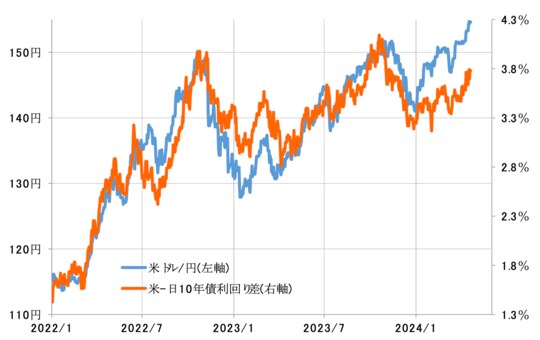

私は、為替介入により円安は止まり、150円以下へ円高に戻る可能性はあると思います。ただし、さらに145円を割れて一段と米ドル安・円高に向かうためには、日米の大幅な金利差米ドル優位・円劣位が縮小に向かう見通しが必要になるでしょう(図表3参照)。そしてその鍵を握るのは、「米利下げ」の可能性が現実的になることに尽きるといってもよいと考えています。

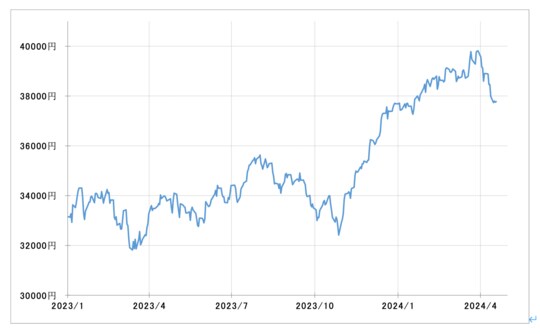

その米利下げについては、最近にかけて顕著に期待感が後退しており、「2024年中に3回」との見方から「1回あるかも微妙」な感じになってきたようです。こういったなかで、利下げへの期待も一因となり、さすがに短期的な「上がり過ぎ」への懸念が強まっていた米国株も、最近にかけて反落が広がってきました(図表3参照)。ただ私は、この株安の動きこそが、この先、米利下げが現実的になるかどうかの鍵を握っているのではないかと考えています。

株価は基本的に景気の先行指標の1つです。3月末まで、そのような株価の高値更新が続いたということは、景気の先行き減速をまったく想定しなかった動きといえるでしょう。そういったなかでの「利下げ期待」こそ不自然だったといえます。

NYダウは、3月末に記録した高値から、先週にかけて5%以上の反落となりました。この下落率がさらに1割を大きく超えてくるようであれば、2023年7月の「最後の利上げ」以降では、最大の株安ということになります。

それは、景気の先行指標という株価の動きとしては、景気減速を先取りしている可能性があるでしょうから、そのとき初めて米利下げに現実味が出てくるでしょう。それこそが、日米金利差の本格的な縮小にともなう一段の「米ドル安・円高」見通しの手がかりになるのではないでしょうか。

今週の注目点=日銀会合、1~3月米GDP発表

今週は、26日に日銀の金融政策決定会合が予定されています。また米経済指標発表では、1~3月期の実質GDP伸び率・速報値やFRB(米連邦準備制度理事会)が注目するインフレ指標、PCEコアデフレータの発表などが、特に注目を集めそうです。

そういったなかでも米ドル/円の行方は、円安阻止介入との攻防が最大の焦点になるのではないでしょうか。すでに述べたように、155円前後で米ドル売り介入が実施される可能性が高く、その場合、米ドルは急落する可能性がありそうです。そういったことを踏まえ、今週の米ドル/円予想レンジは「150~155.5円」で想定します。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】