4月23日~4月29日の「FX投資戦略」ポイント

〈ポイント〉

・先週の米ドル/円は、介入不在のなか、155円近くまで一段高となったが、日米韓財務相の円安・ウォン安懸念の声明発表をきっかけに介入警戒感が再燃、155円突破は回避された。

・日米韓声明を受けて、円安阻止介入はいつ実施されてもおかしくなさそう。投機筋は大きく米ドル買いに傾斜しているため、介入実施なら円安は一段落する可能性が高いか。

・今週の米ドル/円は150~155.5円で予想。

先週の振り返り=日米韓財務相声明で介入警戒感が再燃

先週の米ドル/円は153円台での取引開始となりましたが、月曜日に発表された米3月小売売上高が予想より強い結果となり、米金利が大きく上昇したことから、154円台へ一段高となりました。その後、17日の水曜日に日米韓の財務相会合が開催され、円安とウォン安に「深刻な懸念」を示す共同声明が発表されたことから、「米ドル売り介入」への警戒感が再燃し、米ドル上値の重い展開となりました(図表1参照)。

米ドル売り介入については、米ドル/円が長く続いた小動きのレンジを上放れ、152円を大きく上回り始めたところですぐにも実施されるとの見方がありました。しかし、結果的には、155円に肉迫するまで米ドル高・円安が続いたにもかかわらず、先週まで介入は実施されなかったようです。なぜ、そうなったのか? その「謎」を解く鍵が、先週の日米韓の財務相会合にあったのではないでしょうか。

2022年に実施された円安阻止介入は、日本単独で行われたものでした。このため、今回も当初は日本単独での円安阻止介入が想定され、その場合は、2023年までの高値を更新、152円を超えたらすぐに、米ドル売り介入が実施されていた可能性が高かったといえます。

ただ韓国でも、2024年に入ってから米ドル高・韓国ウォン安が問題になってきたことから、日韓で今回のような「自国通貨安阻止での協調」といった考え方が浮上してきた可能性はありそうです。

まさに、10日に行われた韓国の総選挙で、ユン大統領の与党は大敗を喫し、ユン政権の親日政策姿勢が変更を余儀なくされるとの見方も浮上していたタイミングでした。今回の為替政策をめぐる日韓協調は、それとは逆行するものといえます。日韓の友好関係の有効性を示す狙いから、あえて日本単独の円安阻止ではなく、日韓協調の自国通貨安阻止、それに米国も連携する、今回のような形に変更したのではないでしょうか。

だとすると、日米韓の財務相共同声明発表まで、日本単独の円安阻止介入は基本的に控える必要があった、と考えられます。つまり、17日の共同声明発表により、円安阻止のための米ドル売り介入は、日本単独または日韓協調といった形で、いつ実施されてもおかしくない段階になっているのではないでしょうか? それでは、実際に円安阻止介入が実施された場合、それにより円安は止まるのか。

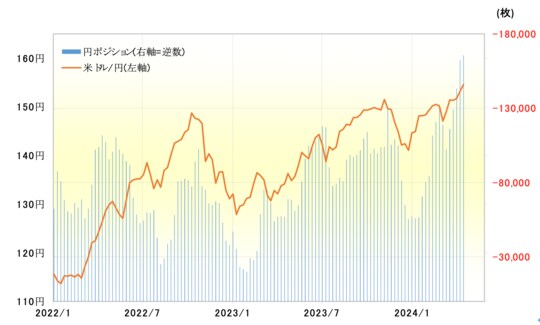

CFTC(米商品先物取引委員会)統計の投機筋の円売り越し(米ドル買い越し)は先週16万枚以上に拡大しました。これは、2022年9月から約1ヵ月、円安阻止介入が実施されたときより、足元の円売り越しが倍近くにも拡大しているといった意味になります(図表2参照)。

投機筋が極端に米ドル買い・円売りに傾斜しているなかでは、さらなる米ドル買いの余力は限られ、むしろ損益確定売りに転換しやすい状況にあると考えられることから、米ドル売り介入で米ドル高・円安は止まる可能性が高いといえます。2022年の円安阻止介入は3回行われましたが、すべてその日のうちに最大で5円前後の米ドル急落となりました。それを参考にすると、今回155円前後で米ドル売り介入が実施された場合、その日のうちに米ドルは150円前後に急落する可能性があるでしょう。