4月8日~4月14日の「FX投資戦略」ポイント

<ポイント>

・トランプ大統領の相互関税発表をきっかけに米ドル/円は急落、年初来の安値を更新し一時144円台まで下落した。

・米ドル「売られすぎ」、株価も短期的には「下がり過ぎ」で、それらが米ドルの「下げ渋り」をもたらすことはありそうだが、米景気への懸念も強く米金利、そして米ドルの反発は限られそう。

・以上を踏まえ、今週の米ドル/円は144~150円と予想する。

先週の振り返り…「関税ショック」で米ドル/円も急落!

先週の米ドル/円は、日本時間3日のトランプ米大統領による相互関税についての発表をきっかけに急落。発表前は150円台で推移していましたが、その日のうちにこの間の安値である146.5円を割り込み、145円割れ近くまで一段安となりました(図表1参照)。ほんの1日で5円以上の米ドル/円「暴落」となったわけですが、まずはその背景について確認してみます。

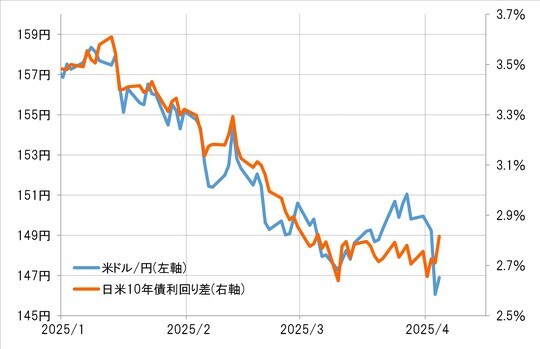

今回のトランプ大統領の相互関税は予想以上に厳しい内容で、このため世界的な貿易戦争により米国を含めた世界経済を大きく悪化させる懸念があるとして、世界的な株価が急落、米金利も大きく低下したとされます。ただし、実は日米の金利差(米ドル優位・円劣位)の縮小は、一方で日本の金利も大きく低下したことにより限られるところとなりました(図表2参照)。では、日米の金利差の縮小が限られたなかで、米ドル/円が一日で5円以上もの急落となったのはなぜなのでしょうか。

相互関税発表以前に、米ドル/円は一時151円まで反発しましたが、これは日米の金利差から見ると「上がり過ぎ」でした。その意味では、相互関税の発表をきっかけとした米ドル/円の急落「関税ショック」は、金利差からのかい離の修正ということが基本だったのではないでしょうか。

金利差とのかい離も修正されたことで、この先米ドル/円が上がるか下がるか、その目安の1つはやはり金利差が拡大に向かうか、それとも縮小に向かうかということになるでしょう。

日米の長期金利、10年債利回りの差は3月にかけて大きく縮小しましたが、それは米10年債利回りの低下傾向を尻目に日本の10年債利回りが大きく上昇するといった具合に、日本の金利上昇が主導したものでした(図表3参照)。

ところが、3月以降、日本の10年債利回りは「世界一の経済大国」米国の10年債利回りに基本的に連動するといった本来続いてきたパターンに戻りました(図表4参照)。このように、日米の長期金利が基本的に連動するなら、金利差の拡大か縮小かどうかは、相対的に金利水準の高い米金利が決める可能性が高いでしょう。では米金利はこの先上がるのでしょうか、それとも下がるのでしょうか。

先週は、相互関税発表をきっかけに、世界的な株価急落、金利低下、そして米ドル/円急落となりました。これは相互関税の内容が予想以上に厳しいものだったということはあったのでしょうが、それとは別にすでに米景気に急減速の兆しがあり、株安に反応しやすくなっていた点も重要だったのではないかと思います。

米国株は、マイナス成長も見られた2022年にはNYダウの約2割の下落がありましたが、景気回復が続いた2023~2024年は1割を大きく上回る本格的な下落のない状況が続きました。以上からわかるのは、株価と景気の間には一定の相関関係があるということです。そういったことを踏まえると、株安、金利低下、米ドル下落の流れが変わる鍵は、米景気が再び回復軌道に戻るかということではないでしょうか。

相互関税などはトランプ大統領お得意のディール(取引)であり、そこに注目すると一喜一憂はやむをえないかもしれません。株安、金利低下、米ドル安といった流れが変わるかは、急減速の可能性が高まっている米景気の今後の行方が最大の焦点ということではないでしょうか。

「ディール」で関税リスクが変動することに比べ、いったん急減速の可能性が出てきた米景気の行方を再び回復軌道に戻すのが難しいなら、米国株安、米金利低下、米ドル安の流れも基本的にはまだ続く可能性が高いのではないでしょうか。